米国株(アメリカ株)投資の始め方やメリット・デメリットなどを詳しく解説

米国にはテクノロジーや消費財、医薬品など、多種多様な分野で世界をリードしている企業が多く、投資家にとっても大きな魅力があります。このページでは、米国株への投資方法やメリット・デメリットなどについて解説します。

米国株への主な投資方法

米国株への投資方法にはさまざまなものがあり、目的やリスク許容度に応じて選ぶことが大切です。ここでは、米国株を取引するための方法5つを紹介します。

現物株

まずは株式そのものを買う方法です。現在ではネット証券会社(ネット証券)を通じて、日本株とほとんど変わらない感覚で米国株を購入することができます。

例えば、エヌビディアやマイクロソフト、アップルなど、世界的に展開していて日本でもなじみのある企業の株を、オンラインで売買することができます。

株式の仕組みについて詳しくは、こちらのページをご覧ください。

現物株取引は株価が購入時よりも上がった場合に利益を得られます。売り取引(株価の下落で利益を得る取引)から始めることはできないため、株価の下落局面では損失となってしまいます。株価の今後の上昇を期待するときに適した投資方法だといえます。

(IG証券では、株式の現物取引は取り扱っておりません。)

株式CFD

株式CFD(差金決済取引)を利用することでも、米国株を取引することができます。

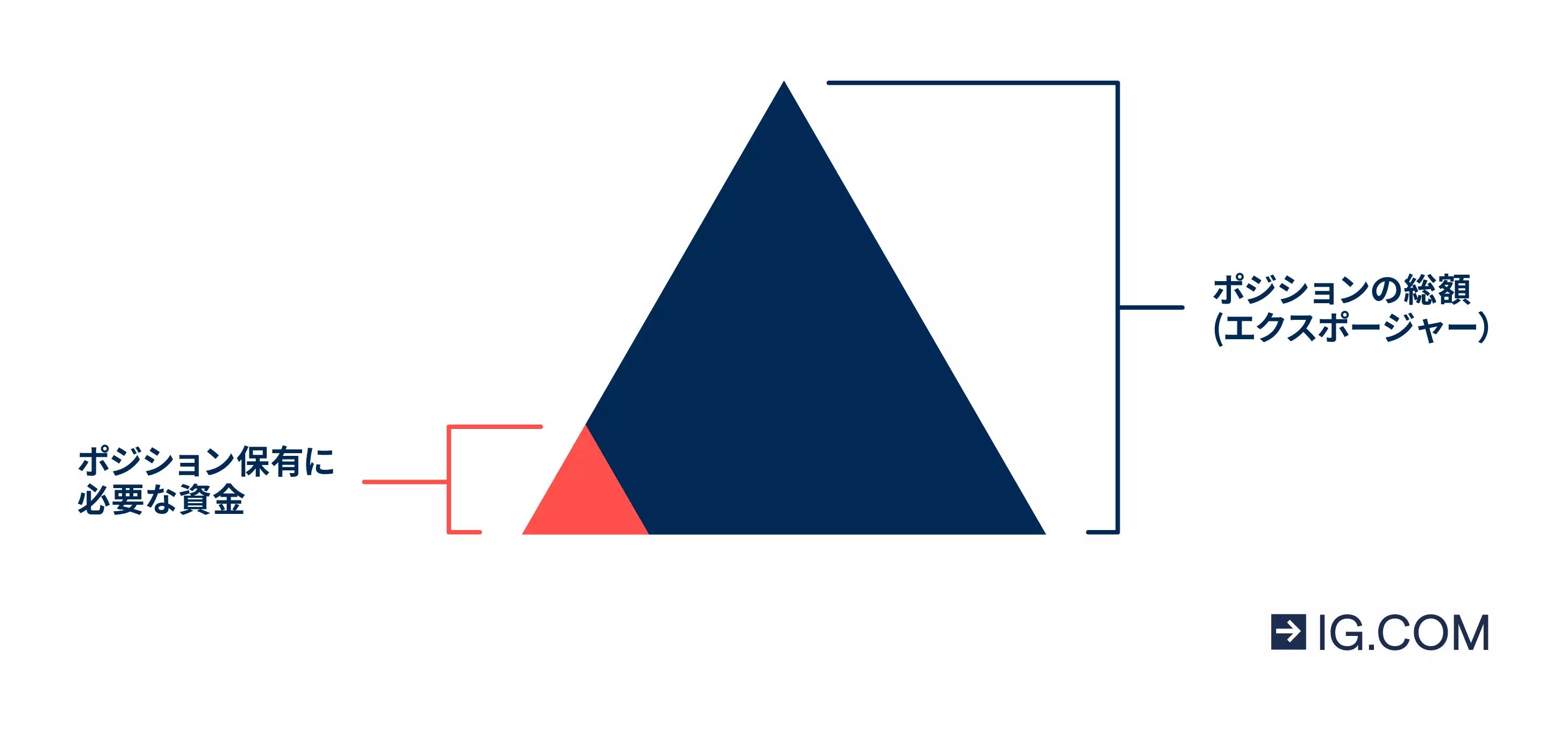

CFD取引では、同じ資金で現物取引よりも大きなポジションを保有することができます。レバレッジ取引であるCFDでは、新規ポジションを保有するためにそのポジションの価値の全額を支払うことはありません。代わりに、ポジションの総額の一部の維持証拠金が必要となります。

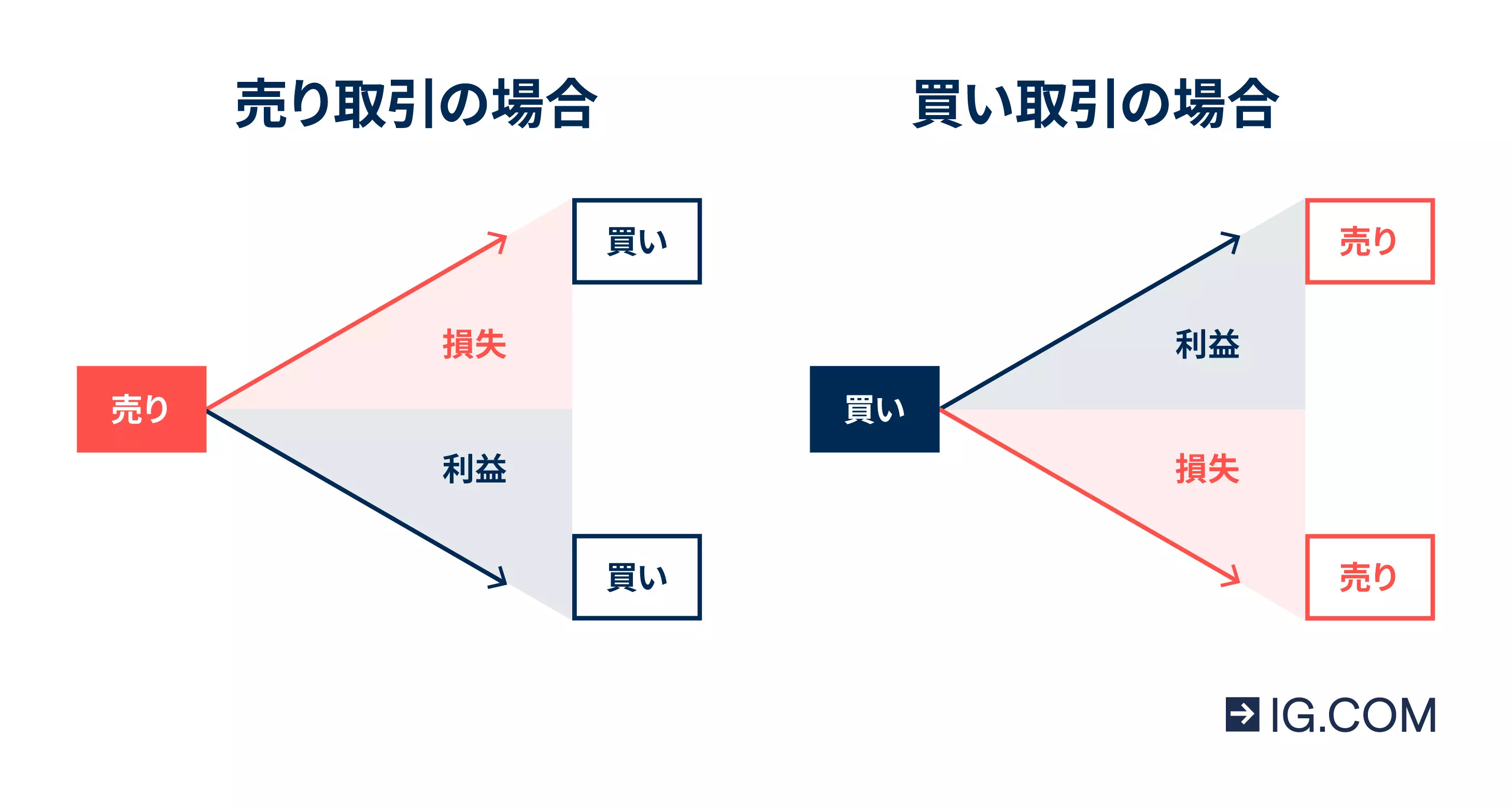

CFD取引の大きな特徴の一つに、株価が上昇することを期待する「買い」からだけではなく、株価が下がることを見越して「売り」から取引を始めることができる点が挙げられます。

例えば、アップルの株価が下がると予想したとします。現物株取引では、投資を始める際には株式を買うことしかできないため、株価が下がった場合、利益にはなりません。一方、株式CFD取引では、「売り取引」から入ることができるため、価格が下がった際に利益を得ることができます。

CFD取引は、レバレッジを用いるため、相場が予想と反対に動いた場合、維持証拠金を上回り、元本を超える損失を被る可能性があります。事前にリスク管理ツールの使用を徹底するなど、注意が必要です。

株式ノックアウト・オプション

IG証券では、ノックアウト・オプションで米国株を取引することが可能です。

ノックアウト・オプションは、ご自身のリスク許容度に合わせて購入金額を選択することができる金融商品です。

ノックアウト・オプションでも、CFDと同じく株式そのものは保有しません。取引を始める際に、価格が今後上がると予測する場合は「ブル」、反対に下がると予測する場合は「ベア」を選択します。

株式ノックアウト・オプションについて詳しくは、こちらのページをご覧ください。

株価指数

NYダウやS&P500、ナスダック総合指数などの株価指数への投資を通じて、米国株に間接的に投資する方法もあります。株価指数への投資は、複数の米国企業にまとめて投資しているのと似た効果が得られます。

IG証券では、株価指数をCFDで取引することが可能です。さらに、リスクを限定して取引ができるノックアウト・オプションや、一定時間後の相場の状況を二者択一で予想するバイナリーオプションでも株価指数を取引することができます。

ETF(上場投資信託)

米国株には、ETFを通じて投資することもできます。ETFとは、「Exchange Traded Fund(上場投資信託)」の略で、株価指数や商品価格、商品指数などに連動するよう設計された、取引所に上場している投資信託のことです。

米国のETFには、先に紹介したNYダウやS&P500などの株価指数と連動を目指すものに加え、セクター(業種)別の指数や債券指数に連動するものなど、多岐にわたる選択肢があります。ETF投資の特徴として、1つの銘柄に投資することで、そのETFを構成するすべての銘柄に分散投資を行えることが挙げられます。

米国の株式市場

米国の株式市場は、世界最大の規模を誇ります。そして、その中心となっているのが、ニューヨーク証券取引所(NYSE)とナスダック(NASDAQ)という2つの証券取引所です。

ここでは、それぞれの取引所や関連する取引所の特徴を解説します。

ニューヨーク証券取引所(NYSE)

ニューヨーク証券取引所は1792年に設立されたアメリカを代表する証券取引所であり、ニューヨークのウォール街にあります。「New York Stock Exchange」の頭文字をとって、略して「NYSE」とも呼ばれます。

ニューヨーク証券取引所の時価総額は、世界最大規模を誇ります。上場審査が最も厳しい証券取引所としても知られており、上場している銘柄は大企業、優良企業がほとんどです。

上場企業には、コカ・コーラ・カンパニー、ファイザー、ナイキ、ウォルトディズニー・カンパニー、アリババグループといったグローバル企業が名を連ねています。

日本企業としてはソニーが1970年に初めて上場を果たしたほか、本田技研工業、三菱UFJフィナンシャル・グループ、トヨタ自動車なども上場しています。

ニューヨーク証券取引所Amex (NYSE American)

ニューヨーク証券取引所Amexは1921年に設立されました。かつては「アメリカン証券取引所(American Stock Exchange)」と呼ばれていた、歴史ある証券取引所です。

時代の変遷とともに何度か名前を変え、2017年より現在の名称になりました。 株式を始めとしたオプション取引やETF、仕組債などの取り扱いに強みがあります。

ナスダック(NASDAQ)

ナスダック(NASDAQ)は1971年に開設された、新興企業向けの株式市場です。世界初の電子株式市場としても知られています。

ナスダックの上場銘柄にはテック系の企業が多く、アップルやアルファベット(グーグル)、メタ・プラットフォームズ(旧フェイスブック)、ネットフリックスなど、巨大プラットフォーム企業が上場しています。

代表的な米国の株価指数

次に、米国株式市場を分析するうえで欠かせない、代表的な株価指数を紹介します。

これらの指数はそれぞれ異なる特徴を持ち、市場全体の動向や、特定の分野の動きを知るための重要な指標となっています。

NYダウ(ダウ平均)

「NYダウ(ダウ平均)」は呼称であり、正式名称は「ダウ工業株30種平均」といいます。『ウォールストリート・ジャーナル』を発行するダウ・ジョーンズ社が発表する平均株価指数であり、厳選された30銘柄から構成されています。

世界中の投資家が注目するNYダウは、米国の株式市場全体の値動きを示す株価指数です。 1896年に12銘柄でスタートしたNYダウの構成銘柄は、時代の変遷とともに入れ替わってきました。近年では工業関連銘柄だけではなく、企業の成長性や、投資家からの関心の度合いを加味して、アップルやナイキなどの銘柄が組み入れられています。

NYダウについて詳しくは、こちらのページをご覧ください。

S&P500

S&P500とは、S&Pダウ・ジョーンズ・インデックス社により算出・公表される株価指数のことです。ニューヨーク証券取引所や、ナスダックなどに上場している銘柄の中から選ばれた、代表的な500銘柄で構成されています。

NYダウは株価の平均値ですが、S&P500は時価総額加重平均型の株価指数です。そのため、高い流動性のある大型株の動向に大きく影響されます。

S&P500について詳しくは、こちらのページをご覧ください。

ナスダック総合指数

ナスダック総合指数は、米国の代表的な株価指数の一つです。ナスダックに上場している全銘柄を対象に、1971年2月5日の値を100として算出している時価総額加重平均型の株価指数です。

ナスダックにはシリコンバレーのテック系・IT系の新興企業が多く上場しているため、ナスダック総合指数にもその業績動向が反映されやすいと言われています。

ナスダックについて詳しくは、こちらのページをご覧ください。

米国株に投資するメリット

米国株への投資には、日本株にはない魅力が数多く存在します。特に以下の3つのポイントは、投資家にとって大きなメリットです。

世界最大の市場規模と成長性

米国株式市場は、時価総額で世界最大の規模を誇ります。アップルやマイクロソフト、エヌビディアなど、世界経済をリードする企業が数多く上場しており、投資家は革新的な企業の成長に参加する機会を得ることができます。

また、米国市場は長期的に右肩上がりの成長を続けてきた実績があります。例えば、S&P500は過去数十年にわたり、堅調な成長を示してきました。テクノロジー、ヘルスケア、金融など、多様なセクターに投資できることも大きな魅力です。

充実した株主還元

米国企業は株主還元を重視する文化が根付いており、多くの企業が四半期ごと(年4回)の配当を実施しています。

配当だけでなく、自社株買いなどを通じた株主還元も活発に行われており、安定したインカムゲインを重視する投資家にも好まれています。

分散投資の効果

米国株への投資は、ドル建て資産を保有することで通貨分散の効果が得られます。また、日本市場には上場していない業種や企業に投資できるため、グローバルな資産配分の一環として、ポートフォリオの多様化に貢献します。

地政学的リスクや特定市場への集中リスクを軽減する観点からも、米国株への投資は有効な選択肢の一つです。

米国株に投資する際のデメリットや注意点

米国株には数々の魅力がありますが、デメリットや注意すべきポイントも存在します。ここでは、米国株投資を始める前に知っておきたい代表的なデメリットや注意点を3つ紹介します。

為替変動リスク

米国株はドル建てで取引されるため、為替の影響を受ける点に注意が必要です。投資したドル建て資産の価値は、為替レートによって目減りすることがあります。逆に、株価が横ばいでもドル/円が上昇すれば、円換算では利益が生じます。

為替変動は株価の動きとは独立したリスク要因であることを理解しておきましょう。

値幅制限がなく、ボラティリティが高い

米国株には「値幅制限」が存在しません。つまり、一日のうちに株価が大きく動く可能性があるということです。

例えば、2025年3月にはテスラ株が1日で約15%の急落を見せました。値幅制限が無いことは、短期投資ではチャンスにもなります。しかし、中長期での投資を考えている人にとっては、思わぬ値動きに動揺しないよう心構えが必要です。

ボラティリティ(価格変動)が大きい分、利益を得るチャンスも増えますが、同時にリスク管理も重要になる点を押さえておきましょう。

税制と情報アクセスの複雑さ

米国株投資では、税制面での複雑さに注意が必要です。配当金には米国で源泉徴収され、日本でも課税されるため、外国税額控除の手続きが必要になる場合があります。また、CFD取引と現物株式取引では税制が異なるため、事前に確認しておくことが重要です。

さらに、企業の決算資料や開示情報の多くが英語で提供されるため、情報収集に時間がかかることがあります。米国市場の取引時間は日本時間の夜間から早朝となるため、リアルタイムでの情報収集や取引が難しい場合もあります。

IG証券の株式CFDでは、一部の米国株銘柄を24時間取引または時間外にも取引することができます。くわしくは、米国株の24時間取引の提供開始のページ、および米国株の時間外取引のページでご確認ください。

チャート分析

売買タイミングを判断する上で、まず身につけたいのがチャート分析です。チャートには市場参加者の心理が反映されており、過去の値動きを参考にすることで、未来の値動きを予測するヒントになるでしょう。この予測をもとに、エントリーや利益確定、損切りのタイミングを判断するのも一つの方法です。

まずは、移動平均線やRSI、MACDなどの基本的なテクニカル指標を使った分析から始めてみるとよいでしょう。慣れてきたら、複数の指標を組み合わせることでより精度の高い取引の判断ができるようになります。

しかし、注意しておきたいのが、過去の実績は必ずしも将来の成果を保証するものではないという点です。テクニカル分析だけで取引の判断を行わず、ファンダメンタルズ分析もしっかりと行ったうえで、総合的に判断するようにしましょう。

経済指標

株価の分析においては、経済指標のチェックも欠かせません。株価は個々の企業業績だけでなく、経済全体の動きにも大きく左右されるからです。

例えば、雇用統計やCPI(消費者物価指数)、FOMC(連邦公開市場委員会)による政策金利発表などは、重要な経済指標として知られています。

これらの経済指標はスケジュールが事前に決まっているため、発表前後はポジションを調整するタイミングにもなります。発表時の急な値動きに備えるためにも、事前に経済指標カレンダーをチェックし、相場の変化に柔軟に対応できるよう準備しておきましょう。

最新の経済指標や要人発言などの予定については、IG証券の経済カレンダーもご活用ください。

企業決算

個別銘柄に投資する際には、企業の決算発表もタイミングを見極める重要な要素です。決算では、その企業の業績や将来の見通しが発表されます。

特に、決算内容と市場予想との間にズレがあると、株価は大きく動く傾向があります。良い決算でも予想を下回ると売られることもあるため、発表内容と市場予想のギャップに注目するのもよいでしょう。

例えば、予想を大きく上回る好決算で株価が急騰したり、予想通りでもガイダンス(業績の見通し)が弱かったことで、株価が下落したりすることがあります。決算のスケジュールは各企業のIRページや、証券会社の公式サイトで確認できるので、定期的にチェックするようにしてください。

企業決算の予定については、IG証券の経済カレンダーをご覧ください。

取引時間

米国の株式市場では、9:30から16:00(現地時間)の間で取引が行われます。

日本で米国企業の上場株式を取引する場合、通常は米国の株式市場が開いている日本時間23:30から翌06:00、米国が夏時間の場合は22:30から翌5:00にかけて行います。

IG証券では、米国株CFDのうち約100銘柄を、立会時間にかかわらず週5日/24時間取引いただくことができます(日本時間月曜午前9時から土曜午前6時(米国夏時間時)まで)。米国企業の決算発表は立会時間外に行われることが多くあります。米国株CFDの24時間取引を利用すれば、決算発表やニュースに素早く反応して取引を行うことができます。

銘柄コード

米国市場では、各銘柄を識別するための銘柄コード(ティッカーシンボル)にアルファベットが使われています。一方、日本市場では銘柄コードは4桁の数字です。

例えば、アップルは「AAPL」、アマゾンは「AMZN」、メタ・プラットフォームズは「META」という銘柄コードになっています。

米国株に投資する際は、銘柄名だけでなく銘柄コードも覚えておくと、スムーズに取引できます。

ストップ高とストップ安

日本株の取引では、株価が急激に変動した際に投資家に予想外の大きな損害をもたらしたり、市場が混乱したりすることを避けるために、「ストップ高」「ストップ安」という制度が設けられています。しかし、米国株の取引にはこれが存在しないため、取引の際には注意が必要です。

ただし、相場が大きく変動した際に取引を一時中断するために「サーキットブレーカー」が発動されることがあります。

単元株制度

単元株制度のある日本株は、100株単位でしか取引ができません。一方、米国株には単元株制度がないので、1株単位で購入することが可能です。

ただし、1株だけを取引すると、手数料が割高になる可能性があります。事前に、利用する証券会社の手数料について確認しておきましょう。

IG証券で米国株投資を始める方法

IG証券の株式CFDで米国株に投資する手順は、次の通りです。

- 口座を開設する

- 取引システムにログインし、「個別株口座」を選択

- 取引したい銘柄を選ぶ

- 株価が上昇すると予測する場合は「買い」、下落すると予測する場合は「売り」を選ぶ

- 注文するロット数を設定

- 指値・逆指値注文などのリスク管理ツールを使う場合には設定

- 注文内容を確認し、注文を確定

株価指数CFDの取引方法については、こちらのページをご覧ください。

デモ口座で米国株の取引をシミュレーションする

まずは無料デモ口座でFX取引

リスクフリーのデモ口座で仮想資金6,000万円を使って、FXトレードを体験してみませんか?

仮想資金でのトレードなので、

安心して取引の練習が可能

使いやすい

取引プラットフォームは、

取引アプリでも

リアルタイムレートで

取引できて、

チャートツールも豊富

米国株投資に関するよくある質問

米国株に興味があっても、いざ始めようとすると細かい疑問や不安が出てくるものです。この項目では、米国株投資に関するよくある質問について紹介します。

英語ができなくても米国株に投資できますか?

はい、英語ができなくても米国株に投資できます。日本でサービスを提供している証券会社を利用すれば、日本語の画面で注文することができます。

米国株CFDと現物株の違いは何ですか?

米国株CFDは、株式を実際に保有せず、価格変動の差額で利益や損失が決まる取引方法です。レバレッジを利用できるため、少額の証拠金で大きなポジションを持つことができますが、元本を超える損失が発生する可能性があります。

現物株は、株式を実際に保有し、配当を受け取ることができます。一方、CFDでは配当相当額が調整されます。また、CFDでは「売り」から取引を始めることができますが、現物株では基本的に「買い」からのみ取引を開始できます。

米国株を1株だけ買った場合のメリットやデメリットは?

1株から買えることは米国株の大きな魅力ですが、これにはメリットとデメリットがあります。

まず、日本株のように単元株制度がないので、高額な株でも1株単位で購入することができます。

一方で、1株だけでは投資金額が少額にとどまるため、株価が上昇しても利益は限られます。また、売買手数料や為替手数料が取引額に対して割高になる傾向があることから、コスト面で不利になる場合もあるので注意が必要です。

米国株CFDではレバレッジは何倍まで可能ですか?

レバレッジの倍率は、証券会社や取引する銘柄によって異なります。

レバレッジが高いほど、少ない証拠金で大きな取引が可能になりますが、同時に損失も拡大する可能性があります。レバレッジ取引では、相場が予想と反対に動いた場合、元本を超える損失が発生する可能性があるため、リスク管理が重要です。

IG証券の株式CFDでは、最大レバレッジ5倍で取引が可能です。

まとめ

米国株に投資をするには、株式を購入する方法、株式をCFDで取引する方法、ノックアウト・オプションで取引する方法、株価指数に投資する方法、ETFを購入する方法などがあります。

全ての人に適した投資方法というものはありません。ご自身の興味や投資スタイル、予算に合った方法を選ぶことが大切です。

IG証券では無料のデモ口座を用意しております。仮想資金を使って米国株の取引練習を行うことができます。

本レポートはお客様への情報提供を目的としてのみ作成されたもので、当社の提供する金融商品・サービスその他の取引の勧誘を目的とした ものではありません。本レポートに掲載された内容は当社の見解や予測を示すものでは無く、当社はその正確性、安全性を保証するものではありません。また、掲載された価格、 数値、予測等の内容は予告なしに変更されることがあります。投資商品の選択、その他投資判断の最終決定は、お客様ご自身の判断でなさるようお願いいたしま す。本レポートの記載内容を原因とするお客様の直接あるいは間接的損失および損害については、当社は一切の責任を負うものではありません。 無断で複製、配布等の著作権法上の禁止行為に当たるご使用はご遠慮ください。