Leitfaden für Trader zum stochastischen Oszillator

Der stochastische Oszillator ist ein technischer Indikator, mit dem Trader Trends erkennen können. Erfahren Sie, was der stochastische Oszillator ist und wie Sie damit Wendepunkte am Markt prognostizieren können.

Was ist der stochastische Oszillator?

Der stochastische Oszillator ist ein Momentum-Indikator, der den aktuellen Schlusskurs mit dem vorherigen Trading-Bereich über einen bestimmten Zeitraum vergleicht. Im Gegensatz zu anderen Oszillatoren werden hier nicht der Preis oder das Volumen verfolgt, sondern die Geschwindigkeit und das Momentum des Marktes.

Der stochastische Oszillator wurde in den späten 1950er Jahren von George C. Lane entwickelt. Seine Theorie basierte auf der Idee, dass der Marktschwung seine Richtung deutlich schneller ändert, als Volumen oder Preise ansteigen. Deshalb gilt der stochastische Oszillator als Frühindikator, d.h., er kann eingesetzt werden, um Preisbewegungen vorherzusagen und um Tradern dabei zu helfen, informierte Entscheidungen zu treffen.

Berechnen des stochastischen Oszillators

Der stochastische Oszillator wird aus zwei Linien in einem Preisdiagramm gebildet: der Indikatorlinie (%K) und einer Signallinie (%D).

Um die Signallinie zu berechnen, muss ein Trader den niedrigsten Preis während des besagten Zeitraums vom aktuellen Schlusskurs subtrahieren. Anschließend wird dieser Wert durch den höchsten Preis abzüglich des niedrigsten Preises dividiert. Die Formel für den stochastischen Oszillator lautet wie folgt:

Die Linie des stochastischen Oszillators wird in der Regel über einen Zeitraum von 14 Tagen aufgezeichnet, während die Signallinie ein einfacher gleitender Durchschnitt (Simple Moving Average, SMA) von %K über drei Tage ist.

Betrachten wir nun als Beispiel den Aktienkurs des Unternehmens XYZ. Aus dem nachstehenden Diagramm können Sie erkennen, dass der Tiefstand der 14-tägigen Periode bei 50 $ und der Höchststand bei 80 $ lag. Der Schlusskurs der Aktie von XYZ lag mit 78 $ nahe beim Periodenhöchststand. Somit wird der stochastische Oszillator wie folgt berechnet: [(78–50) / (80–50) x 100] = 93,3 %

Diese Abbildung zeigt, dass der Schlusskurs extrem nah am Höchstwert des Trading-Bereichs von 14 Tagen des Anlagegegenstands lag. Im nächsten Schritt werden wir näher darauf eingehen, was das bedeutet.

Wie wird der stochastische Oszillator beim Trading verwendet?

Bevor Sie den stochastischen Oszillator einsetzen, müssen Sie zuerst verstehen, was genau die Werte zeigen.

Der stochastische Oszillator ist ein begrenzter Oszillator, d. h., er funktioniert auf einer Skala von null bis 100. Diese Skala bildet den gesamten Trading-Bereich eines Anlagegegenstands über 14 Tage ab. Der sich ergebende Prozentsatz zeigt, wo sich der letzte Schlusskurs innerhalb dieses Bereichs befindet. Dadurch lassen sich Signale für übergekauft und überverkauft leicht erkennen. Unabhängig davon, wie schnell sich der Marktpreis ändert oder wie sehr das Marktvolumen schwankt, bewegt sich der stochastische Oszillator immer in diesem Bereich.

Wenn ein Wert über 80 erreicht wird, gilt der Markt als übergekauft, während ein Wert unter 20 auf überverkaufte Bedingungen hinweist.

Wenn wir mit unserem vorherigen Beispiel fortfahren, gilt ein Wert von 93,3 % während des 14-tägigen Zeitraums als extrem übergekauft. Gemäß der Theorie des stochastischen Oszillators weist dies darauf hin, dass ein Preisumschwung bevorsteht. Tatsächlich glauben manche, dass ein Wert über 90 extrem riskant ist und das Schließen von Positionen rechtfertigt.

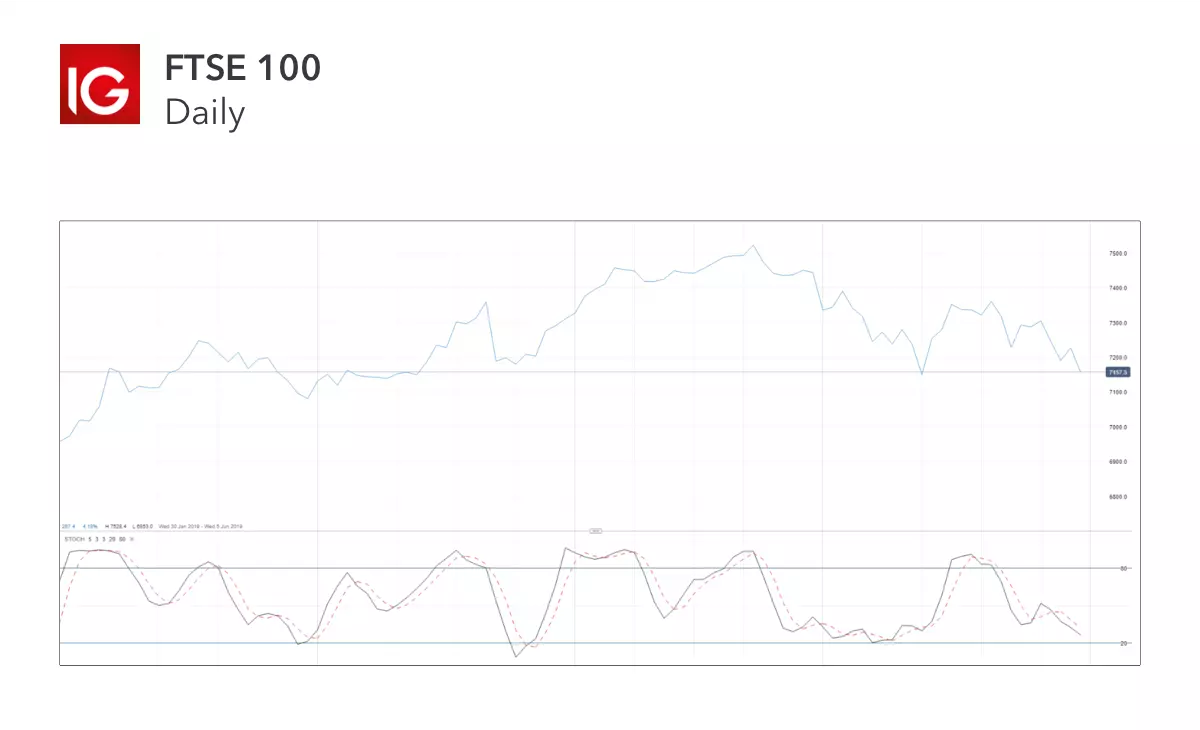

Wie wir gesehen haben, wird der stochastische Oszillator in Form von zwei Linien im Diagramm dargestellt: %K (die schwarze Linie im nachstehenden Diagramm) und %D (die rote gestrichelte Linie unten). Wenn sich diese beiden Linien schneiden, ist das ein Zeichen dafür, dass eine Änderung in der Marktrichtung ansteht. Wenn %K über %D ansteigt, wäre das ein Kaufsignal – es sei denn, die Werte liegen über 80. Und wenn %K unter %D fällt, wird dies als Verkaufssignal betrachtet – es sei denn, die Werte liegen unter 20 (überverkaufter Bereich).

Optimistische und pessimistische Abweichungen

Die gebräuchlichste Verwendung des stochastischen Oszillators dient der Ermittlung optimistischer und pessimistischer Abweichungen – Punkte, an denen der Oszillator und der Marktpreis unterschiedliche Signale zeigen, – da diese normalerweise ein Hinweis auf ein bevorstehenden Trendumschwung Trendreversal sind. Eine optimistische Abweichung liegt vor, wenn die Preise einen niedrigeren Tiefstand zeigen, der stochastische Oszillator jedoch einen höheren Tiefstand abbildet. Dies zeigt, dass das Momentum nach unten geringer ausfällt, was auf einen optimistischen Trendumschwung hindeuten könnte. Eine pessimistische Abweichung tritt auf, wenn der Marktpreis höhere Hochstände erreicht, der stochastische Oszillator jedoch einen niedrigeren Hochstand abbildet, was auf ein geringer werdendes Momentum nach oben und somit auf eine pessimistische Trendwende hindeutet.

Dabei dürfen Sie jedoch nicht vergessen, dass übergekaufte und überverkaufte Werte keine völlig exakten Hinweise für eine Trendwende sind. Der stochastische Oszillator kann darauf hinweisen, dass der Markt übergekauft ist, der Anlagegegenstand kann jedoch weiterhin einem starken Aufwärtstrend folgen, wenn der Kaufdruck aufrecht erhalten bleibt. Dieses Phänomen tritt häufig bei Marktblasen auf, also in Zeiträumen mit erhöhter Spekulation, die dafür sorgen, dass der Preis eines Anlagegegenstands dauerhaft höhere Hochstände erreicht.

Deshalb ist es für Nutzer des stochastischen Oszillators immens wichtig, die Werte mit anderen Indikatoren technischer Analysen und einer umfassenden Risikomanagementstrategie zu kombinieren.

Optimistisches (Bullen) und pessimistisches (Bären) Setup

Der Begründer des stochastischen Oszillators, George C. Lane, war der Überzeugung, dass die Abweichung auch für die Prognose von Tief- und Hochständen genutzt werden könnte. Er bezeichnete das als Bullen- bzw. Bären-Setup, da der Indikator einen Hoch- oder Tiefstand erreichen würde, welcher der Richtungsänderung des Marktes voranginge.

Ein Bullen-Setup ist das Gegenteil einer optimistischen Abweichung. Es tritt ein, wenn der Marktpreis einen niedrigeren Hochstand abbildet, der stochastische Oszillator jedoch einen höheren Hochstand erreicht. Auch wenn der Anlagegegenstand selbst keinen neuen Hochstand erreicht, ist der Optimismus des Indikators ein Anzeichen dafür, dass sich das Momentum nach oben verstärkt.

Ein Bären-Setup ist das Gegenteil einer pessimistischen Abweichung. Es tritt ein, wenn der Marktpreis einen höheren Tiefstand abbildet, der stochastische Oszillator jedoch auf einen tieferen Tiefstand fällt. Selbst wenn der Anlagegegenstand den Preis hält, zeigt der Indikator an, dass sich das Momentum nach unten verstärkt.

Stochastischer Oszillator im Vergleich zum Relative-Stärke-Index

Der stochastische Oszillator und der Relative-Stärke-Index (RSI) sind beide Momentum-Oszillatoren, mit denen Signale für übergekauft und überverkauft erzeugt werden.

Obwohl beide für ähnliche Zwecke eingesetzt werden, nämlich zum Erkennen von Preistrends, basieren sie auf ganz unterschiedlichen Theorien. Der stochastische Oszillator basiert auf der Idee, dass die Schlusskurse in der Nähe historischer Schlusskurse bleiben, während der RSI die Geschwindigkeit des Trends verfolgt.

Beide Oszillatoren funktionieren auf einer Skala von null bis 100, ihre Signale variieren jedoch auch. Der RSI würde auf einen übergekauften Markt hinweisen, wenn er einen Wert über 70 erreicht, während der stochastische Oszillator dafür den Wert 80 erreichen muss. Und der RSI würde den zugrundeliegenden Basiswert für unterverkauft halten, wenn der Indikator unterhalb von 30 liegt, während der stochastische Oszillator dafür auf 20 fallen müsste.

Zusammenfassung zum stochastischen Oszillator

Die Art und Weise der Nutzung des stochastischen Oszillators hängt von Ihren persönlichen Präferenzen, Ihrem Trading-Stil und den gewünschten Ergebnissen ab. Es gibt jedoch einige wichtige Punkte, die jeder Nutzer dieses Momentum-Indikators kennen sollte:

- Der stochastische Oszillator ist ein Momentum-Indikator, der den aktuellen Schlusskurs mit dem vorherigen Trading-Bereich über einen bestimmten Zeitraum vergleicht.

- Er ist ein Frühindikator, da er auf der Idee basiert, dass das Marktmomentum seine Richtung deutlich schneller ändert, als Volumen oder Preise ansteigen.

- Der stochastische Oszillator wird aus zwei Linien in einem Preisdiagramm gebildet: dem eigentlichen Indikator (%K) und einer Signallinie (%D).

- Der stochastische Oszillator ist ein begrenzter Oszillator, d. h., er funktioniert auf einer Skala von null bis 100. Ein Wert über 80 ist ein Hinweis auf einen übergekauften Markt, während ein Wert unter 20 auf überverkaufte Bedingungen hinweist.

- Die gebräuchlichste Verwendung des stochastischen Oszillators dient der Ermittlung optimistischer und pessimistischer Abweichungen – Punkte, an denen der Oszillator und der Marktpreis unterschiedliche Signale zeigen.

- Er kann auch genutzt werden, um Bullen- und Bären-Setups zu erkennen. Das sind Punkte, die auf ein steigendes Momentum in der entgegengesetzten Richtung hindeuten.

- Er wird häufig mit dem Relative-Stärke-Index (RSI), einem anderen Momentum-Indikator, verglichen. Der RSI basiert jedoch auf der Geschwindigkeit von Preisänderungen anstelle von historischen Preisen.

Bei diesem Artikel handelt es sich um eine Werbemitteilung. Diese Informationen werden von IG Europe GmbH (IGE) bereitgestellt. Zusätzlich zum untenstehenden Haftungsausschluss enthält das Informationsmaterial auf dieser Seite weder eine Auflistung unserer Handelskurse noch ein Angebot oder eine Aufforderung zum Handel mit genannten Finanzinstrumenten. IGE übernimmt keine Gewähr für die Richtigkeit und Vollständigkeit dieser Informationen und übernimmt in der Folge keine Verantwortung für die Verwendung dieser Informationen und daraus resultierender Folgen. Die zur Verfügung gestellten Informationen stellen keine Anlageberatung dar, berücksichtigen also nicht die spezifischen Anlageziele, den Anlagehorizont sowie die finanzielle Situation einzelner Personen, welche diese Information erhalten. Der Anleger allein trägt das Risiko für jede eigenverantwortlich getroffene Anlageentscheidung oder Durchführung von Transaktionen in Finanzinstrumenten. Die Informationen wurden darüber hinaus nicht in Übereinstimmung mit den gesetzlichen Vorschriften zur Förderung der Unabhängigkeit des Investment Researchs (Anlage-oder Anlagestrategieempfehlungen) erstellt und gelten daher insgesamt als Werbemitteilung. Obwohl der Handel in Finanzinstrumenten, die Gegenstand dieser Informationen sind, vor der Bereitstellung dieser Informationen an Kunden und andere Personen für die Mitarbeiter der IG nicht verboten ist, darf gemäß unserer Policy die Information nicht zum Vorteil der Mitarbeiter oder IG genutzt werden. Wir sind bestrebt wirksame organisatorische und administrative Vorkehrungen zu treffen und aufrechtzuerhalten, um alle angemessenen Schritte zu unternehmen, um zu verhindern, dass Interessenkonflikte ein wesentliches Risiko für die Interessen unserer Kunden darstellen oder zu einem solchen führen. Wir verfolgen eine Politik der Unabhängigkeit, die von unseren Mitarbeitern verlangt im Interesse unserer Kunden zu handeln und jegliche Interessenkonflikte bei der Erbringung unserer Dienstleistungen außer Acht zu lassen. Darüber hinaus liegt es nicht im Interesse von IG, die relevanten Informationen einem der Emittenten vor deren Veröffentlichung weiterzuleiten. Die hier erwähnten organisatorischen und administrativen Kontrollen werden in unseren Grundsätzen zur Handhabung von Interessenkonflikten dargelegt. Eine Zusammenfassung der Grundsätze für die Handhabung von Interessenkonflikten ist auf unserer Website verfügbar.

Erfahren Sie mehr darüber, wie Sie die Märkte handeln können

Entdecken Sie unsere Bandbreite an handelbaren Märkten und lernen Sie, wie sie funktionieren – mit dem kostenlosen Kurs „Einführung in die Finanzmärkte“ der IG Academy.