Was sind Optionen und wie funktionieren sie?

Der Optionshandel ermöglicht Ihnen, auf Preisentwicklungen der Finanzmärkte zu spekulieren, ohne dabei den zugrundeliegenden Vermögenswert kaufen oder verkaufen zu müssen. Erfahren Sie, was Optionen sind, wie sie funktionieren und wie Sie sie auf unserem Optionshandelskonto handeln können.

Sie sind noch kein Kunde bei IG? Kontaktieren Sie uns per Telefon unter +49 69427299103 oder via E-Mail an info.de@ig.com.

Sind Sie bereit, Optionen zu handeln?

Folgen Sie diesen drei Schritten, um mit dem Optionshandel zu beginnen:

Füllen Sie unser Antragsformular aus

Wir werden Ihnen einige Fragen zu Ihrer Handelserfahrung stellen.

Beantragen Sie die Online-Verifizierung.

Ihre Personaldaten können in wenigen Sekunden verifiziert werden.

Kapitalisieren Sie Ihr Konto und beginnen Sie mit dem Trading

Sie können Geld zu einem beliebigen Zeitpunkt auszahlen.

Lesen Sie unseren ausführlichen Leitfaden, wenn Sie mehr darüber erfahren möchten, was Optionen sind und wie sie gehandelt werden.

Was finden Sie auf dieser Seite?

Was sind Optionen?

Optionen sind Kontrakte, die Ihnen ermöglichen, auf Bewegungen eines zugrundeliegenden Vermögenswertes zu spekulieren. Der Kauf von Optionen gibt Ihnen das Recht, verpflichtet Sie jedoch nicht, eine bestimmte Anzahl an Finanzinstrumenten zu einem festgelegten Preis und an einem vordefinierten Datum zu kaufen oder zu verkaufen.

In diesem Sinne ähneln Optionen Futures-Kontrakten, im Gegensatz zu diesen obliegt Ihnen bei Optionen jedoch nicht die vertragliche Pflicht, sie zu handeln, wenn Sie das nicht möchten. Sie werden Optionen genannt, da sie anders als exotische Optionen, keine ungewöhnlichen oder zusätzlichen Merkmale aufweisen. Die Begriffe „Optionen“, „Vanilla Options“ und „einfache Vanilla Options“ werden oftmals synonym verwendet.

Wie funktionieren Optionen?

Zu unterscheiden sind zwei Arten von Optionen: Calls und Puts. Beide sind sowohl für den Kauf als auch für den Verkauf verfügbar.

- Der Kauf eines Calls gibt Ihnen das Recht, verpflichtet Sie aber nicht, einen Markt zu einem festgelegten Preis an einem bestimmten Datum zu kaufen. Das gibt Ihnen eine Long-Position auf dem Markt. Sie würden also einen Call kaufen, wenn Sie davon ausgehen, dass der Marktkurs steigt.

- Der Kauf eines Puts gibt Ihnen das Recht, verpflichtet Sie aber nicht, einen Markt zu einem festgelegten Preis an einem bestimmten Datum zu verkaufen. Dies gibt Ihnen eine Short-Position auf dem Markt. Sie würden also einen Put kaufen, wenn Sie davon ausgehen, dass der Marktkurs fällt.

- Der Verkauf eines Calls verpflichtet Sie dazu, einen Markt zu einem festgelegten Preis an einem bestimmten Datum zu verkaufen. Sie würden einen Call verkaufen, wenn Sie davon ausgehen, dass der Marktkurs gleich bleibt oder fällt.

- Der Verkauf eines Puts verpflichtet Sie dazu, einen Markt zu einem festgelegten Preis an bestimmten Datum zu kaufen. Sie würden einen Put verkaufen, wenn Sie davon ausgehen, dass der Marktkurs gleich bleibt oder steigt.

Der „Fixpreis“ (engl. set price), zu dem Sie kaufen oder verkaufen können, wird als Ausübungspreis (engl. strike) bezeichnet, und das feste Datum wird in der Regel als Verfallsdatum bezeichnet. Käufer von Optionen werden oft als „Inhaber“ und Verkäufer als „Schreiber“ (engl. writer) bezeichnet.

Wie werden Gewinne oder Verluste bei Optionen berechnet?

Der Betrag, den Sie zahlen, um das Recht zum Kauf oder Verkauf einer Option zu erhalten, wird als Prämie bezeichnet. Wenn Sie eine Option bei uns kaufen, errechnet sich Ihr Gesamtrisiko aus dieser Prämie, multipliziert mit der Handelsgröße. Zuzüglich fällt eine kleine Kommission für das Öffnen und Schließen der Position an.

Beim Kauf von Optionen können Sie mit Ihren Aufwendungen einen potenziell unbegrenzten Vorteil nutzen.

Beim Verkauf von Optionen erhalten Sie die Prämie im Voraus und zahlen eine Margin sowie die Kommission. Die erhaltene Prämie ist Ihr gesamtmöglicher Gewinn, der Sie jedoch im Falle des Verkaufs einer Call-Option einem potenziell unbegrenzten Verlust aussetzt, falls der zugrundeliegende Markt den Ausübungspreis vor dem Verfallsdatum überschreiten sollte.

Vor dem Verkauf der Optionen sollten Sie überlegen, ob Sie verstehen, wie sie funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Geld zu verlieren.

Sind Options gehebelt?

Optionen bieten Ihnen einen gehebelten Zugang zu Finanzmärkten. Das Konzept der Hebelwirkung bei Optionen funktioniert jedoch anders als bei gehebelten Finanzinstrumenten wie CFDs. Beim Kauf von Optionen ist die gezahlte Prämie in der Regel deutlich geringer als die Kosten für das zugrundeliegende Finanzinstrument – sei es der Kauf eines Rohstoffes wie Öl oder Gold, oder ob Sie auf die Preisentwicklung eines Aktienindexes durch ein großes Aktienportfolio setzen.

Sie müssen stets daran denken, dass Ihr Kapital bei jedem Handel gefährdet ist und dass Verluste extrem schnell entstehen können. Die Hebelwirkung kann Ihre Verluste vervielfachen.

Im Geld, aus dem Geld und am Geld

Wenn der Ausübungspreis einer Call-Option unter dem Preis des zugrundeliegenden Marktes liegt, oder wenn der Ausübungspreis einer Put-Option über dem Preis des zugrundeliegenden Basiswertes liegt, gilt die Option als „im Geld“.

Wenn der umgekehrte Fall für die jeweilige Option zutrifft, gelten diese Optionen als „aus dem Geld“. Wenn der Ausübungspreis dem Basiswert gleicht, ist die Option „am Geld“. Die Prämie einer Optionen wird jedes dieser Szenarien widerspiegeln – die Prämie für Optionen im Geld sind viel höher als für Optionen, die aus dem Geld sind.

Wie werden Optionen bewertet?

Im Gegensatz zu unseren Knock-Outs, die sich einfach eins-zu-eins mit dem zugrundeliegenden Markt bewegen, gibt es eine Reihe unterschiedlicher Faktoren, die Einfluss auf den Preis einer Optionen haben.

Die drei wichtigsten Faktoren, die den Optionen-Preis beeinflussen, sind:

- Das Level des zugrundeliegenden Marktes

- Die verbleibende Zeit bis zum Optionsverfall

- Die Volatilität des Basiswertes

Das Level des zugrundeliegenden Marktes

Die Wahrscheinlichkeit, dass eine Option nach dem Verfallsdatum noch Wert besitzt, steigt, sobald der zugrundeliegende Preis diese immer weiter ins Geld drückt (über den Ausübungspreis hinaus in Richtung Rentabilität). Je näher eine Option also am „Im Geld“-Status ist, desto höher ist ihre Prämie.

Die verbleibende Zeit bis zum Optionsverfall

Optionen mit einem längeren Verfallsdatum haben mehr Zeit, um „ins Geld“ zu kommen. Angenommen, Sie haben zwei „Aus dem Geld“-Optionen mit dem gleichen Ausübungspreis (Strike), aber unterschiedlichen Verfallsterminen. Wahrscheinlich wird die Option mit dem weiter entfernten Verfallsdatum eine höhere Prämie aufweisen.

Die Volatilität des Basiswertes

Je volatiler der zugrundeliegende Markt ist, desto größer ist die Chance, dass eine Option von „aus dem Geld“ zu „im Geld“ wechselt. Das bedeutet ein erhöhtes Risiko für den Optionsverkäufer − wenn die Volatilität steigt, werden Optionen auf dem zugrundeliegenden Markt in der Regel ebenfalls im Preis steigen.

Für Optionskäufer bedeutet Volatilität, dass eine „Im Geld“-Option äußerst schnell an den Status „aus dem Geld“ gelangen kann. Anders gesagt, Verluste können extrem schnell entstehen. Das Verhältnis zwischen Preis und Volatilität ist besonders ausgeprägt bei den „Am Geld“-Optionen und nimmt ab, wenn sie näher an das „Aus dem Geld“-Level gelangen oder es gar verlassen.

Was sind „die Griechen“ bei der Optionsbewertung?

Die Maßeinheiten der Faktoren, die bei der Optionsbewertung verwendet werden, bezeichnet man als Griechen (engl. Greeks). Sie können Ihnen dabei helfen, das Risiko zu berechnen, das mit den jeweiligen Optionen verbunden ist. Die drei zentralen Griechen sind:

Delta

Delta misst die Preisempfindlichkeit einer Optionen gegenüber den Bewegungen des Basiswertes. Delta hilft Ihnen zu berechnen, wie viele Punkte sich der Wert Ihrer Option bei jeder Bewegung eines Punktes des Basiswertes bewegt, unter Voraussetzung, dass alle anderen Faktoren gleich bleiben.

Theta

Theta misst den Zeitwertverfall einer Optionen und beschreibt, wie viel eine Option an Wert verliert, wenn ihr Verfallsdatum näher rückt, vorausgesetzt alle anderen Faktoren bleiben gleich. Je höher das Options-Theta ist, desto wahrscheinlicher ist der Wertverlust der Option im Laufe der Zeit.

Vega

Das Vega einer Option misst die Empfindlichkeit gegenüber der Volatilität des zugrundeliegenden Marktes und wie stark sich der Optionswert für jede Änderung der Volatilität um 1 % ändert. In der Regel ist sie umso höher, je mehr Zeit bis zum Verfallsdatum bleibt. Zudem führt eine höhere Volatilität gewöhnlich zum Anstieg des Optionswertes.

Wie werden Optionen gehandelt?

Optionen handeln: Schritt für Schritt

Nutzen Sie Optionen, um sowohl auf steigende als auch fallende Märkte zu handeln. Aufgrund ihrer Preisgestaltung sind sie für eine Reihe einzigartiger Handelsstrategien geeignet.

Folgen Sie diesen vier Schritten, um mit dem Optionenhandel zu beginnen:

- Den Unterschied zwischen Kaufen und Verkaufen verstehen

- Eine Strategie für den Optionshandel wählen

- Ein Optionshandelskonto eröffnen und kapitalisieren

- Eröffnen Sie Ihre Position

Den Unterschied zwischen Kaufen und Verkaufen verstehen

Die Komplexität ihrer Preisgestaltung bedeutet, dass Optionen schwer zu prognostizieren und verstehen sein können. Bevor Sie handeln, sollten Sie sich vergewissern, dass Sie mit den Griechen vertraut sind und verstehen, wie sich die Faktoren, die sie messen, auf den Optionspreis auswirken.

Beim Kauf einer Optionen zahlen Sie eine Prämie, um Ihre Position zu eröffnen. Das ist gleichzeitig Ihr maximaler Verlust. Beim Eröffnen und Schließen Ihrer Position fällt zudem eine geringe Kommission an. Somit können Sie Ihr Gesamtrisiko berechnen, wenn Sie eine Optionen kaufen.

Wenn Sie eine Optionen verkaufen, zahlen Sie die gleiche Kommission wie beim Kauf, jedoch anstatt die Prämie zu zahlen, erhalten Sie diese. Entscheidet sich der Optionsinhaber dazu seine Option auszuüben, ergibt sich für Sie die Pflicht, den Basiswert zum Ausübunspreis (Strike) zu kaufen oder zu verkaufen. Beim Handel mit uns wird die Option lediglich in bar abgerechnet – Sie müssen niemals den zugrundeliegenden Vermögenswert abliefern oder entgegennehmen.

Es lässt sich nicht prognostizeren, wie weit der Kurs des Basiswertes zum Verfallsdatum vom Ausübungspreis entfernt sein wird. Das heißt, der Verkauf von Optionen ist viel riskanter als der Kauf.

- Beim Verkauf von Put-Options könnte sich der Markt möglicherweise bis auf null bewegen.

- Beim Verkauf von Call-Options ist das Risiko potenziell unbegrenzt, da es keine Beschränkungen gibt, wie weit sich der zugrundeliegende Marktwert über dem Ausübungspreis bewegen könnte.

Optionen weisen ein erhöhtes Risikoprofil auf und eignen sich daher besser für erfahrenere Trader, die mit der Funktionsweise des Options-Tradings vertraut sind.

Wählen Sie eine Strategie für den Optionshandel

Die einzigartige Funktionsweise der Optionen macht sie für eine Reihe von Strategien geeignet, die mit anderen Instrumenten nicht gewährleistet werden könnten. Diese Strategien ermöglichen Ihnen, Ihre aktuellen Anlagen zu hedgen, Marktvolatilität zu handeln und Ihren initialen Kapitaleinsatz bei der Eröffnung einer Position zu begrenzen.

Im Folgenden erfahren Sie, wie bestimmte Optionen ausgeführt werden:

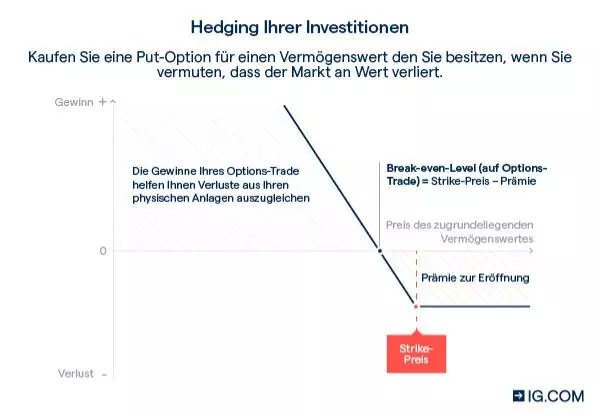

Verheirateter Put

Der Kauf einer Put-Option für einen Vermögenswert, den Sie bereits besitzen, wird als verheirateter Put bezeichnet. Dadurch schützen Sie Ihre Anlage gegen potenzielle Abwärtsbewegungen des Marktes. Wenn der Preis des Vermögenswertes fällt, helfen die durch den Put erzielten Gewinne, Ihren Verlust zu begrenzen. Falls er wieder ansteigt, verlieren Sie nur die Prämie, die Sie für die Eröffnung Ihrer Optionsposition bezahlt haben.

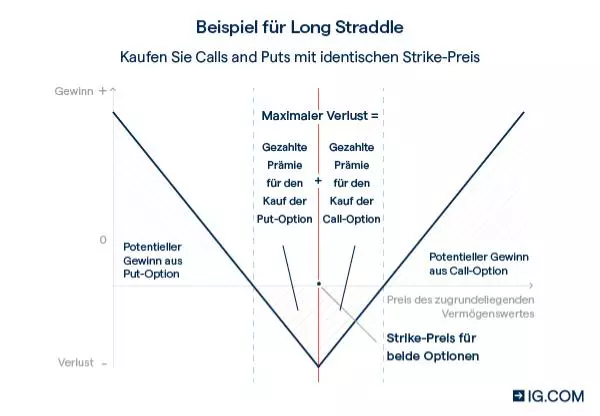

Long-Straddle

Wenn Sie eine identische Call- und Put-Option für den gleichen Markt zum gleichen Ausübungspreis und gleichen Verfallsdatum kaufen, bilden Sie einen Long-Straddle. Eine solche Vorgehensweise ist in Zeiten erhöhter Volatilität üblich, wenn Sie sich unsicher sind, in welche Richtung sich der Markt bewegen wird. Sobald sich der Basiswert ausreichend bewegt, um die Kosten Ihrer beiden Prämien zu decken, erzielen Sie einen Gewinn.

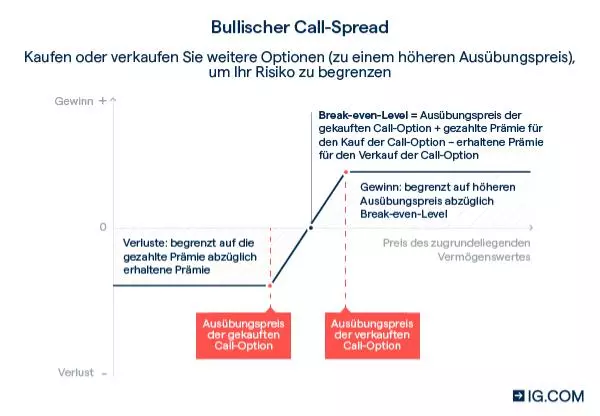

Bullischer Call-Spread

Wenn Sie an einem Markt mäßig bullisch positioniert sind, können Sie die Prämie, die Sie für die Eröffnung zahlen, mit einem bullischen Call-Spread reduzieren. Das erfordert den Kauf eines Calls auf einem Markt und den anschließenden Verkauf eines Calls auf demselben Markt zu einem höheren Ausübungspreis. Die erhaltene Prämie vom Verkauf des Calls reduziert Ihren initialen Kapitaleinsatz, begrenzt aber auch gleichzeitig Ihren potenziellen Gewinn, wenn der Markt über den höheren Ausübungspreis hinaus steigt.

Ein Optionshandelskonto eröffnen und kapitalisieren

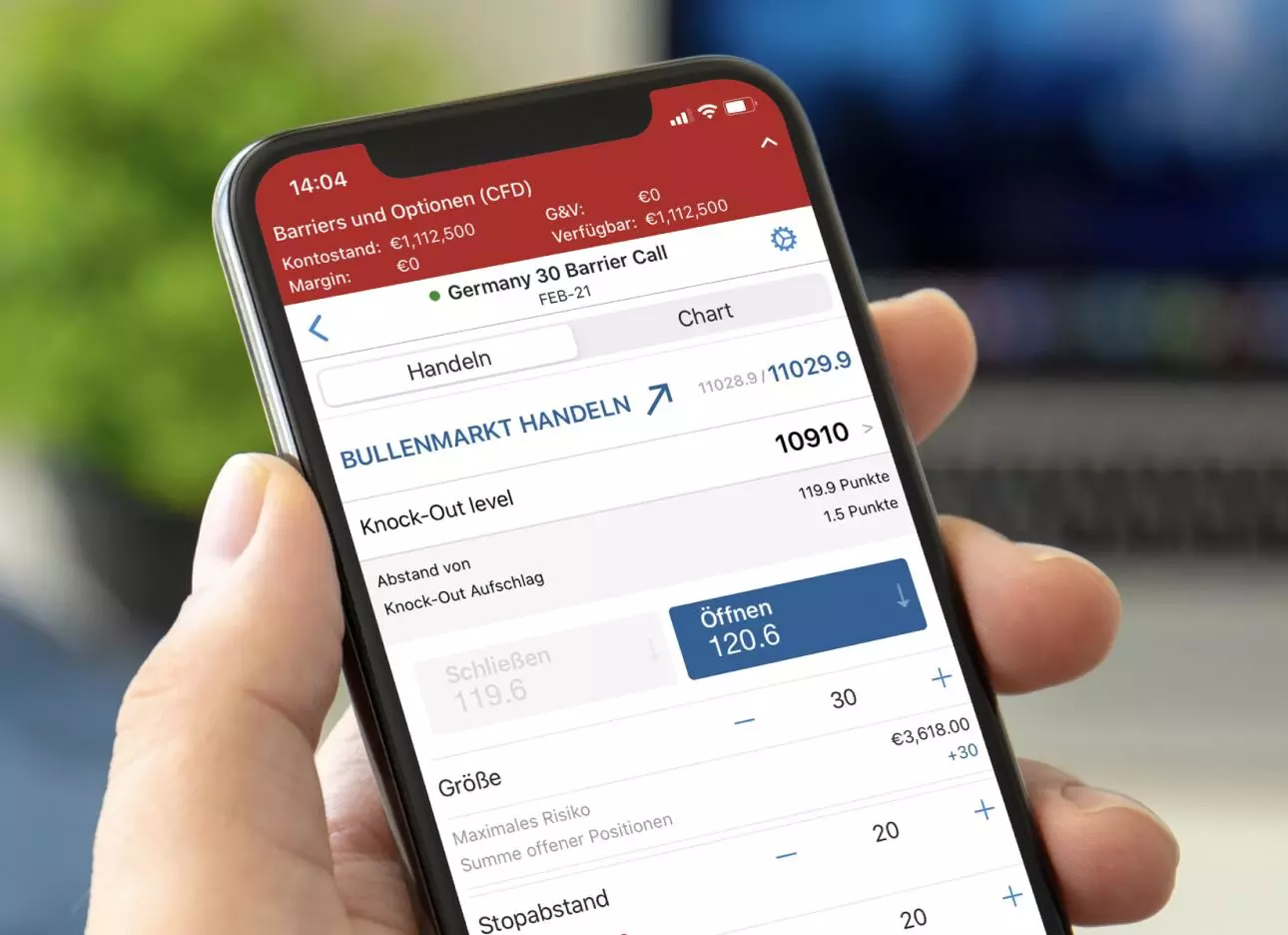

Eröffnen Sie schnell und einfach Ihr Optionshandelskonto und handeln Sie sowohl Optionen als auch Knock-Outs. Die Registrierung ist in wenigen Schritten abgeschlossen.

Sobald Sie einige Fragen bezüglich Ihrer Handelserfahrung beantwortet und wir Ihre Identität überprüft haben, können Sie sich anmelden und Ihr Konto kapitalisieren. Ihnen stehen mehrere Möglichkeiten zur Kontokapitalisierung zur Verfügung – Sie können mit Kreditkarte, Debitkarte, oder PayPal einzahlen.

Sollten Sie sich zuerst mit den Besonderheiten der Optionen in einer risikofreien Umgebung vertraut machen wollen, können Sie dies kostenlos mit einem Demokonto tun. Dort können Sie den Optionen- und Knock-Outs-Handel mit einem virtuellem Guthaben von 30.000 € üben. Dabei besteht keine Verpflichtung, ein Live-Konto zu eröffnen.

Eröffnen Sie Ihre Position

Bislang haben Sie erfahren, wie Optionen funktionieren, sich für eine Strategie entschieden und Ihr Handelskonto kapitalisiert. Nun ist es an der Zeit, Ihre erste Position zu eröffnen. Sie können sowohl Call- als auch Put-Optionen auf unserer Handelsplattform kaufen und verkaufen, sodass Sie auf steigende und fallende Marktkurse spekulieren können, was die Haupteigenschaft des Optionshandels ist.

Unten finden Sie ein Beispiel für den Optionshandel bei uns.

Beispiel für Options-Trading

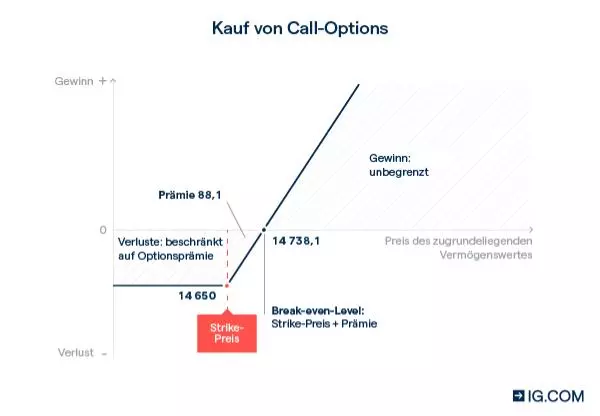

Angenommen der Deutschland 40 wird zurzeit bei 14.720 gehandelt und Sie vermuten, dass der Preis in Kürze steigen wird. Also kaufen Sie eine wöchentliche Deutschland 40-14.650-Call Option zum Preis von 82/88 €. Die Kosten für die Eröffnung Ihres Trades beim Kauf sind die Optionsprämie multipliziert mit Ihrer Handelsgröße.

Jeder Optionskontrakt entspricht in diesem Fall 1 € pro Marktbewegung, also kostet Sie die Prämie 88 € zuzüglich 0,10 € Kommission für die Eröffnung.

(88 Prämienpunkte x 1 Kontrakt x 1 € pro Punkt) + 0,1 € pro Kontrakt = 88,1 €

Sollte sich der Deutschland 40 über 14.650 bewegen, gilt Ihr Kontrakt als im Geld. Damit Sie Gewinne erzielen, muss er jedoch über 14.738,1 ablaufen, da in erster Linie die von Ihnen entrichtete Prämie ausgeglichen wird.

14.650 Ausübungspreis + 88,1 Prämie = 14.738,1

Aufgrund der verschiedenen Faktoren, die die Optionsprämie der Optionen beeinflussen, können Sie auch Gewinne erzielen, noch bevor der Deutschland 40 das Gewinn-Level erreicht.

Beispielsweise könnte der Optionspreis über den Betrag, den Sie gezahlt haben, hinausgehen, wenn sich der Deutschland 40 zu Ihren Gunsten bewegt und der Zeitwert Ihrer Option hoch ist oder wenn die Volatilität ausreichend zunimmt. In beiden Szenarien können Sie Ihre Position vorzeitig schließen, um damit Gewinn zu erzielen. Zuzüglich fällt dabei eine kleine Gebühr von 0,10 € an.

Sollte der Deutschland 40 bei Verfall unter dem Ausübungspreis von 14.650 liegen, verfällt Ihre Option wertlos. Unabhängig davon wie stark der Deutschland 40 fällt, verlieren Sie lediglich Ihre Optionsprämie. Sie können Ihre Position auch vorzeitig schließen, wenn Sie Ihre Meinung zum Marktverhalten ändern und Sie glauben, dass dies Ihre Verluste begrenzt.

Wenn Sie vermuten, dass der Deutschland 40 im oben geschilderten Szenario im Preis sinkt, können Sie eine wöchentliche Put-Option auf den Deutschland 40 bei 14.750 Punkten kaufen. Falls der Basiswert bei Verfall unter dem Ausübungspreis von 14.750 liegen sollte, können Sie von Ihrem Verkaufsrecht Gebrauch machen. Selbst wenn, würden Sie ebenfalls lediglich die Prämie verlieren, die Sie bei Eröffnung bezahlt haben.

Eine weitere Möglichkeit wäre, dass Sie im ersten Szenario einen Put und im zweiten einen Call verkaufen. Sie würden Ihren Gewinn jedoch auf die Prämie begrenzen, die Sie bei der Eröffnung erhalten haben. Wenn Sie eine Optionen zum Verkauf öffnen, erhalten Sie diese Prämie, indem wir Geld auf Ihr Handelskonto gutschreiben. Das ist dann Ihr maximaler Gewinn bei einem Verkauf einer Optionen.

Beachten Sie jedoch unbedingt, dass der Verkauf von Optionen ein potenziell unbegrenztes Risiko birgt. Angenommen der Markt überschreitet den Ausübungspreis eines von Ihnen verkauften Calls, dann gibt es bei Verfall keine Einschränkungen bei Ihren Verlusten.

Auf unserer webbasierten Handelsplattform können Sie alle Ihre Positionen mit einem Blick überwachen. Alle Optionen-Positionen werden bei Verfall als Barmittel ausgezahlt.

FAQs

Was ist eine Plain-Option?

Hierbei handelt es sich um eine Option, wie sie auf dieser Website beschrieben wird. Der Begriff Plain (engl. für „einfach“) unterstreicht dabei, dass die Option keine zusätzlichen oder ungewöhnlichen Merkmale aufweist, wie sie eine exotische Option hätte.

Sind Optionen Derivate?

Ja, Optionen sind eine Art Finanzderivat. Das bedeutet, dass Sie beim Handel mit Optionen ein Produkt handeln, das auf einem zugrundeliegenden Markt basiert, anstatt den Vermögenswert selbst zu besitzen. Dadurch können Sie die Möglichkeiten des gehebelten Handels voll ausnutzen, um auf steigende und fallende Märkte zu spekulieren.

Welche Märkte können mit Optionen gehandelt werden?

Sie können bei uns mit Optionen Positionen auf eine Auswahl wichtiger Währungspaare, globaler Aktienindizes und Rohstoffe eröffnen.

Welche Plattformen können für den Handel mit Optionen genutzt werden?

Sie können unsere webbasierte Handelsplattform und unsere mobilen Apps nutzen, um Optionen bei uns zu handeln.

Welche Arten von Optionskontrakten sind verfügbar?

Wir unterscheiden zwei Arten von Optionskontrakten: Calls und Puts. Wenn Sie Optionen handeln, können Sie sowohl Call- als auch Put-Optionen kaufen und verkaufen.

- Der Kauf eines Calls gibt Ihnen das Recht, verpflichtet Sie aber nicht, den zugrundeliegenden Markt am Verfallsdatum zum Ausübungspreis zu kaufen.

- Der Kauf einer Put-Option gibt Ihnen das Recht, verpflichtet Sie aber nicht, den Basiswert am Verfallsdatum zum Ausübungspreis zu verkaufen.

- Der Verkauf eines Calls verpflichtet Sie dazu, den zugrundeliegenden Markt bei Verfall zum Ausübungspreis zu verkaufen, falls der Options-Inhaber diese ausübt.

- Der Verkauf eines Puts verpflichtet Sie bei Verfall zum Kauf des Basiswertes zum Ausübungspreis, wenn der Optionsinhaber die Option ausübt.

Was ist der Ausübungspreis (Strike) beim Options-Trading?

Beim Handel mit Optionen ist der Ausübungspreis der vordefinierte Preis, zu dem die Option ausgeübt werden kann. Beim Kauf ist das der Marktwert, zu dem Sie das Recht haben, den zugrundeliegenden Markt zu kaufen oder zu verkaufen. Beim Verkauf ist es der Marktwert, bei dem Sie die Pflicht haben, den Basiswert zu kaufen oder zu verkaufen.

Angenommen, Sie haben einen Kontrakt einer Deutschland 40 Call-Option gekauft, mit Verfallsdatum im März, zu einem Ausübungspreis von 10.920. Wenn der Preis des Deutschland 40 vor dem Verfallsdatum so weit über 10.920 steigt, dass sich die gezahlte Prämie amortisiert, könnten Sie sich entscheiden, Ihre Option unter dem Marktwert zu kaufen und anschließend den Gewinn aus dem höheren Marktwert mitzunehmen.

Wenn der Preis des Deutschland 40 den Ausübungspreis bis zum Verfallsdatum nicht überschreitet, verlieren Sie die zum Kauf der Option gezahlte Prämie.

Ist Forex-Trading mit Optionen möglich?

Ja, Sie können Optionen dazu verwenden, auf einer breiten Auswahl von Währungspaaren zu handeln. Angenommen, EUR/USD wird bei 1,10 gehandelt. Sie vermuten, dass das Währungspaar innerhalb der nächsten Woche an Wert zunimmt, also kaufen Sie einen EUR/USD-Call mit einem Ausübungspreis von 1,15.

Der Markt bewegt sich in die von Ihnen prognostizierte Richtung und Ihre Option verfällt im Geld. Sobald sich die bereits gezahlte Prämie durch den Kursgewinn amortisiert hat, erzielen Sie einen Gewinn. Bewegt sich der Markt jedoch in die entgegengesetzte Richtung, verlieren Sie lediglich die Prämie.

Wie unterscheiden sich Optionen von exotischen Optionen?

Exotische Optionen können einige Merkmale der Optionen teilen, haben aber zusätzliche Eigenschaften, die den Bedürfnissen einer bestimmten Handelsstrategie oder eines bestimmten Marktes entsprechen. So können sich beispielsweise das Auszahlungsprofil und die Preisgestaltung einer exotischen Option von dem einer Option unterscheiden. Das bedeutet, dass komplexe, exotische Optionen manchmal besser an verschiedene Situationen angepasst werden können als Optionen.

Eignet sich eine Option zum Hedgen?

Ja, denn die Art und Weise, wie Optionen bewertet werden, macht sie fürs Hedging sehr beliebt.

Erweitern Sie Ihr Trading-Wissen

Entdecken Sie die IG Academy und finden Sie heraus, wie Sie mit unseren interaktiven Kursen, Webinaren und Seminaren Ihr Trading-Wissen ausbauen können.

Erweitern Sie Ihr Trading-Wissen

Entdecken Sie IG Academy und finden Sie heraus wie Sie mit unseren interaktiven Kursen, Webinaren und Seminaren Ihr Trading-Wissen ausbauen können.

Das könnte Sie ebenfalls interessieren

Erfahren Sie alles, was Sie über Knock-Outs, die Sie bei uns handeln können, wissen müssen.

Vergleichen Sie die Eigenschaften und Merkmale beider Handelsarten und wählen Sie die für Sie am besten passenden.