Interner Zinsfuß Definition

Was ist der interne Zinsfuß?

Der interne Zinsfuß bzw. Internal Rate of Return (IRR) ist ein Maßstab bei der Investitionsplanung. Dieser wird von Unternehmen verwendet, um die Rentabilität einer potenziellen Investition oder eines Projekts auf der Grundlage vorhergesagter Cashflows zu bestimmen. Die IRR-Formel ist komplex und beruht in gewissem Maße auf der Versuch und Irrtum-Methode.

Besuchen Sie unseren Bereich für Nachrichten und Trading-Ideen

Finden Sie aktuelle Nachrichten und Marktanalysen unserer Experten.

Bei der IRR-Kalkulation wird der Kapitalwert bzw. net present value (NPV) aller Cashflows dem Wert null gleichgesetzt. Der Kapitalwert (NPV) ist die Differenz zwischen dem Barwert der Mittelzuflüsse (erwartete Gewinne) und dem Zeitwert der Mittelabflüsse (erwartete Ausgaben) über einen bestimmten Zeitraum.

Wenn diese Kennzahl gleich null ist, dann entspricht sie identisch den Mittelzu- und -abflüssen. Das hat dazu geführt, dass der IRR kritisiert wurde, nicht aussagekräftig zu sein.

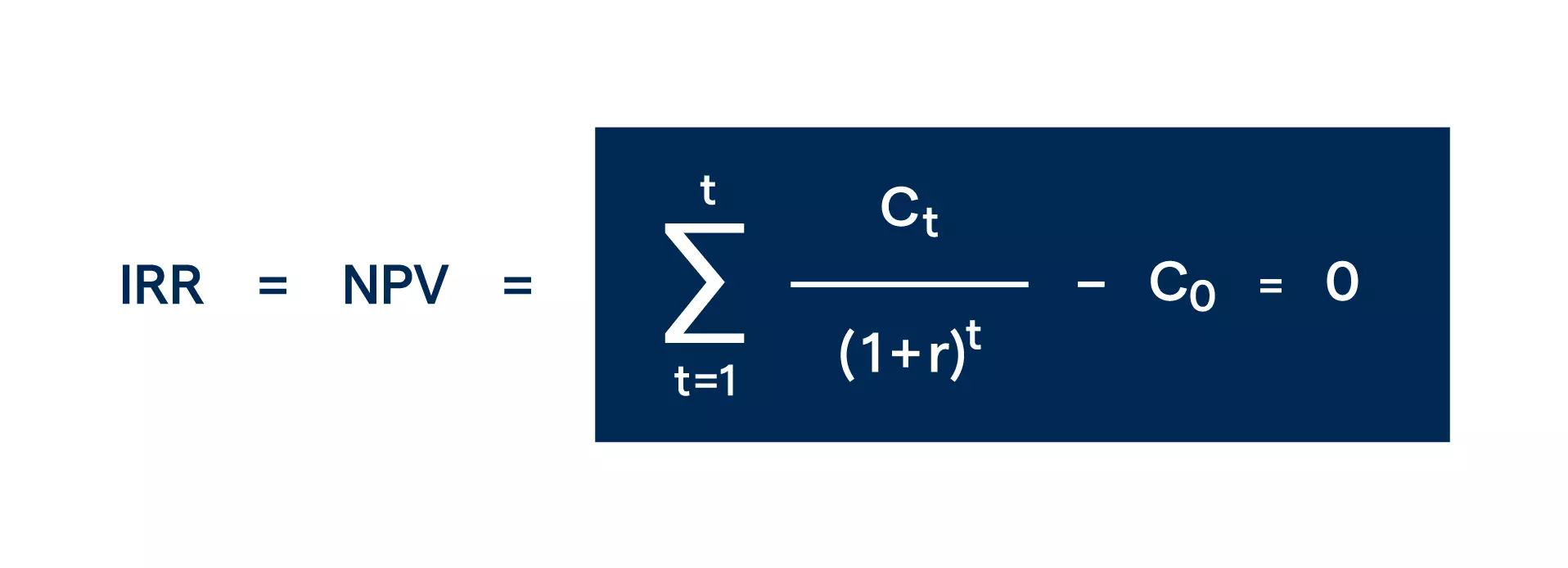

Interner Zinsfuß Formel

Bei einem Kapitalwert von null wird anschließend durch die IRR-Formel die zukünftig diskontierten Kapitalflüsse aus einem Projekt oder einer Investition berechnet. Dies geschieht auf der Grundlage einer Wertschätzung eines zukünftigen Projekts, basierend auf seinen prognostizierten Gewinnen im Vergleich zu den prognostizierten Ausgaben.

Jedoch berechnen einige Trader den IRR manuell, trotz der Komplexität dieser Berechnung, anstatt sich für eine eigens entwickelte Computersoftware zu entscheiden.

Bei dem:

Ct = Nettomittelzufluss während der Periode t

C0 = gesamte Anfangsinvestitionskosten

r = Abzinsungssatz

t = Anzahl der Perioden

Was sagt der interne Zinsfuß aus?

Der interne Zinsfuß teilt den Tradern die prognostizierte Wachstumsrate eines Unternehmens mit, das es wahrscheinlich nach einem Projekt erwarten kann. Ein hoher IRR bedeutet, dass durch ein Projekt ein Unternehmen wahrscheinlich ein starkes Wachstum hat, während ein niedriger IRR ein Indikator für ein langsames oder minimales Wachstum sein kann. Oft kann der IRR jedoch zu optimistisch interpretiert werden. Aus diesem Grund entscheiden sich einige Trader dafür, den modifizierten internen Zinsfuß bzw. modified internal rate of return (MIRR) zu verwenden.

Eine gängige Methode, wie der interne Zinsfuß bei der Investitionsplanung eingesetzt werden kann, ist die Feststellung, ob neue Projekte profitabler sind als das Ausweiten bereits bestehender Projekte. Diese Informationen können durch Trader genutzt werden, um eigene Einschätzungen über das vorhergesagte Wachstum eines Unternehmens zu treffen und um festzustellen, ob eine oder mehrere Position auf Aktien des besagten Unternehmens gehalten werden sollen.

Welche Vor- und Nachteile hat der interne Zinsfuß?

Vorteile des internen Zinsfußes

Der IRR kann für ein Unternehmen nützlich sein, um das zukünftige Wachstum und die Entwicklung zu bestimmen, das es aufgrund eines neuen Projekts erfahren könnte. Das sollte auch mit Investitionen in aktuelle Projekte verglichen werden.

Dabei handelt es sich um eine einheitliche Berechnung von Investitionen und Projekte unterschiedlicher Art, so dass unterschiedliche Unternehmen gleichwertig bewertet werden können.

Nachteile des internen Zinsfußes

Wie bereits erwähnt, neigt der IRR dazu, die potenziellen Erträge eines Projekts oder einer zukünftigen Investition zu überschätzen, indem der Kapitalwert dem Wert Null gleichgesetzt wird. Daher ist es am besten den IRR in Verbindung mit anderen Berechnungen der Investitionsplanung zu verwenden, wie z.B. mit dem bereits oben erwähnten MIRR.

Auch beim Vergleich von Projekten mit unterschiedlicher Laufzeit ist der IRR keine effektive Kennzahl, da Projekte mit kurzer Laufzeit oft einen höheren IRR aufweisen.

Erweitern Sie Ihr Trading-Wissen

Entdecken Sie IG Academy und finden Sie heraus wie Sie mit unseren interaktiven Kursen, Webinaren und Seminaren Ihr Trading-Wissen ausbauen können.

Wie Sie uns erreichen

Unsere Öffnungszeiten des deutschsprachigen Kundenservices sind Montag-Freitag von 08:30-20:00 Uhr.

Kunden:

E-Mail: kundenberatung.de@ig.com

Telefon: 0800 181 8831

Interessenten:

E-Mail: info.de@ig.com

Telefon: +49 69427299103