Was sind ETFs und wie werden sie gehandelt?

Handeln Sie mit ETFs, um ein vielfältiges Engagement in einer Reihe von Märkten zu erzielen – einschließlich Indizes, Sektoren, Rohstoffen und Währungen. Finden Sie heraus, was ETFs sind und wie Sie Ihre erste Position eröffnen können.

Sie sind noch kein Kunde bei IG? Kontaktieren Sie uns per Telefon unter +49 69427299103 oder via E-Mail an info.de@ig.com.

Was ist ein Exchange Traded Fund (ETF)?

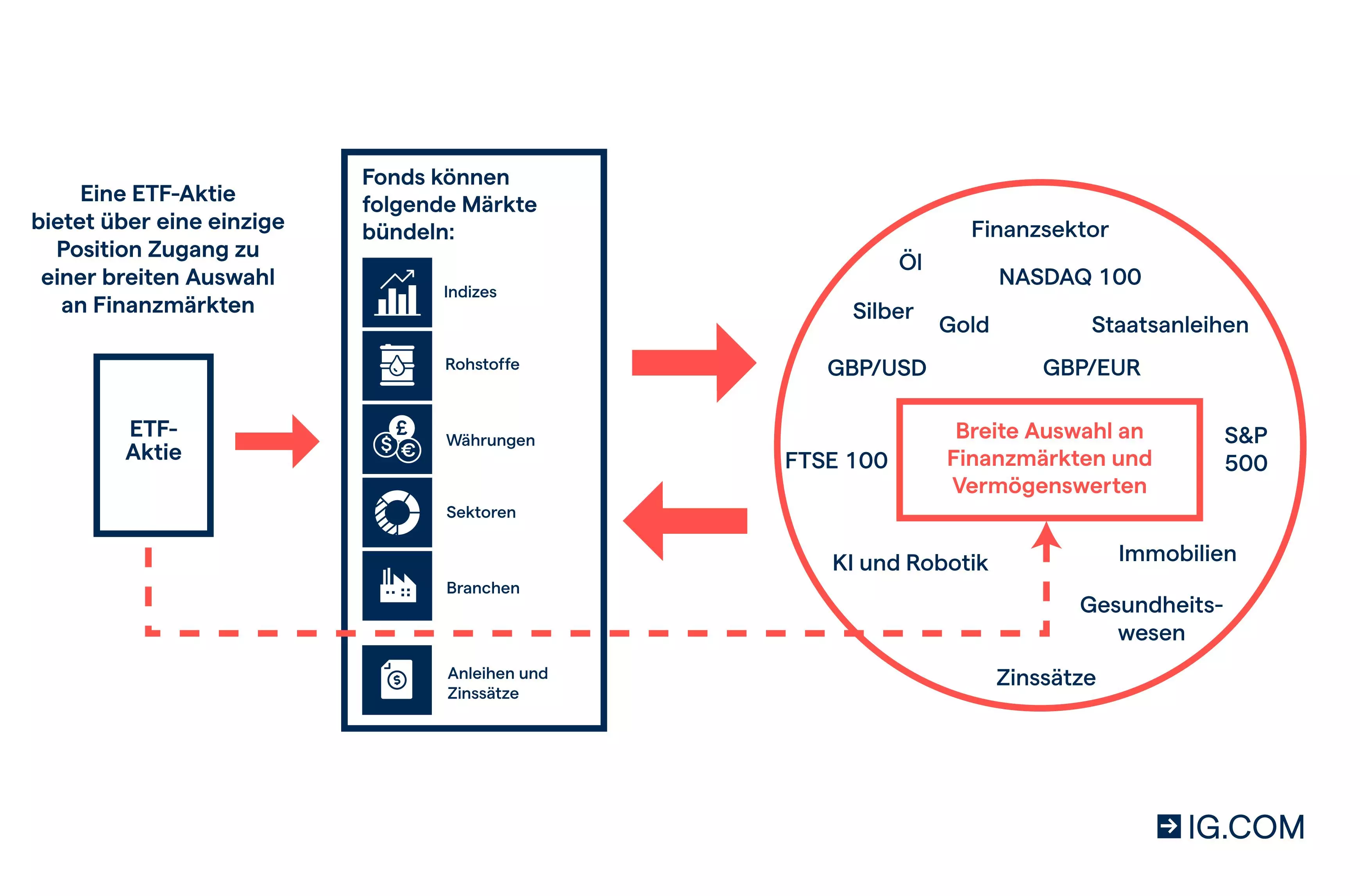

Ein börsengehandelter Fonds (ETF) ist ein Finanzinstrument, das die Wertentwicklung eines zugrundeliegenden Marktes oder einer Gruppe von Märkten nachbildet. Der Fonds kauft entweder die Vermögenswerte, die er verfolgt, physisch oder verwendet kompliziertere Investitionen, um die Bewegung des zugrunde liegenden Marktes nachzuahmen.

Da sie eine ähnliche Funktion wie Indizes, Investment Trusts und andere börsengehandelte Produkte haben, können Sie börsengehandelte Fonds als zentralen Einstiegspunkt in eine große Auswahl von Vermögenswerten verwenden. Beispielsweise können Sie über einen ETF ein Engagement in einem Index, Aktien eines bestimmten Landes, eines Rohstoffes, einer Währung oder festverzinslichen Märkten eingehen.

ETFs werden ähnlich wie Aktien an einer Börse gekauft und verkauft. Bei uns handeln Sie ETFs jedoch mit CFDs (Differenzkontrakten).

CFDs sind derivative Produkte, mit denen Sie auf die Kursbewegungen des zugrundeliegenden ETF spekulieren können, ohne jemals tatsächliche Aktien zu besitzen. Dies liegt daran, dass Derivate einfach den Kurs des Vermögenswerts verfolgen, auf dem sie basieren.

Mit CFDs können Sie entweder Long- oder Short-Positionen eingehen, je nachdem, ob Sie glauben, dass die Vermögenswerte steigen oder fallen werden. Wenn Sie glauben, dass ein Markt steigen wird, würden Sie eine Long-Position eingehen. Wenn Sie glauben, dass er fallen wird, würden Sie eine Short-Position eingehen.

Erfahren Sie, wie Sie eine Position auf ETFs einnehmen oder fangen Sie direkt an zu handeln.

Beliebte ETFs, die Sie interessieren könnten

- Der iShares Core EURO STOXX 50 UCITS (Undertakings for Collective Investment in transferable Securities) ETF versucht, die Performance eines Index abzubilden, der sich aus den 50 größten Unternehmen der Eurozone zusammensetzt.

- Der iShares Core S&P 500 ETF bildet den S&P 500 Index ab, der die Performance von Large-Cap-US-Aktien misst.

- Der iShares Core MSCI Total International Stock ETF ETF bildet die Ergebnisse von Aktien aus Industrieländern mit großer, mittlerer und kleiner Marktkapitalisierung ohne die USA ab.

- Der SPDR Portfolio Emerging Markets ETF bildet die Wertentwicklung des S&P Emerging BMI Index ab und bietet ein weit verbreitetes Engagement in mehreren Schwellenländern.

- Der WisdomTree WTI Crude Oil ETF bietet ein indirektes Risiko in den Rohölpreisen, indem er den Bloomberg-Rohöl-Subindex nachbildet.

- Der iShares US Energy ETF bildet den Öl- und Gasindex Dow Jones in den USA ab, der die Performance von Unternehmen im Öl- und Gassektor in den USA misst.

So wählen Sie den richtigen ETF für sich aus

Bei so vielen ETFs ist es wichtig, dass Sie den richtigen ETF für sich und Ihre Tradingziele auswählen. Bei der Auswahl Ihres ETF sind drei wichtige Punkte zu beachten:

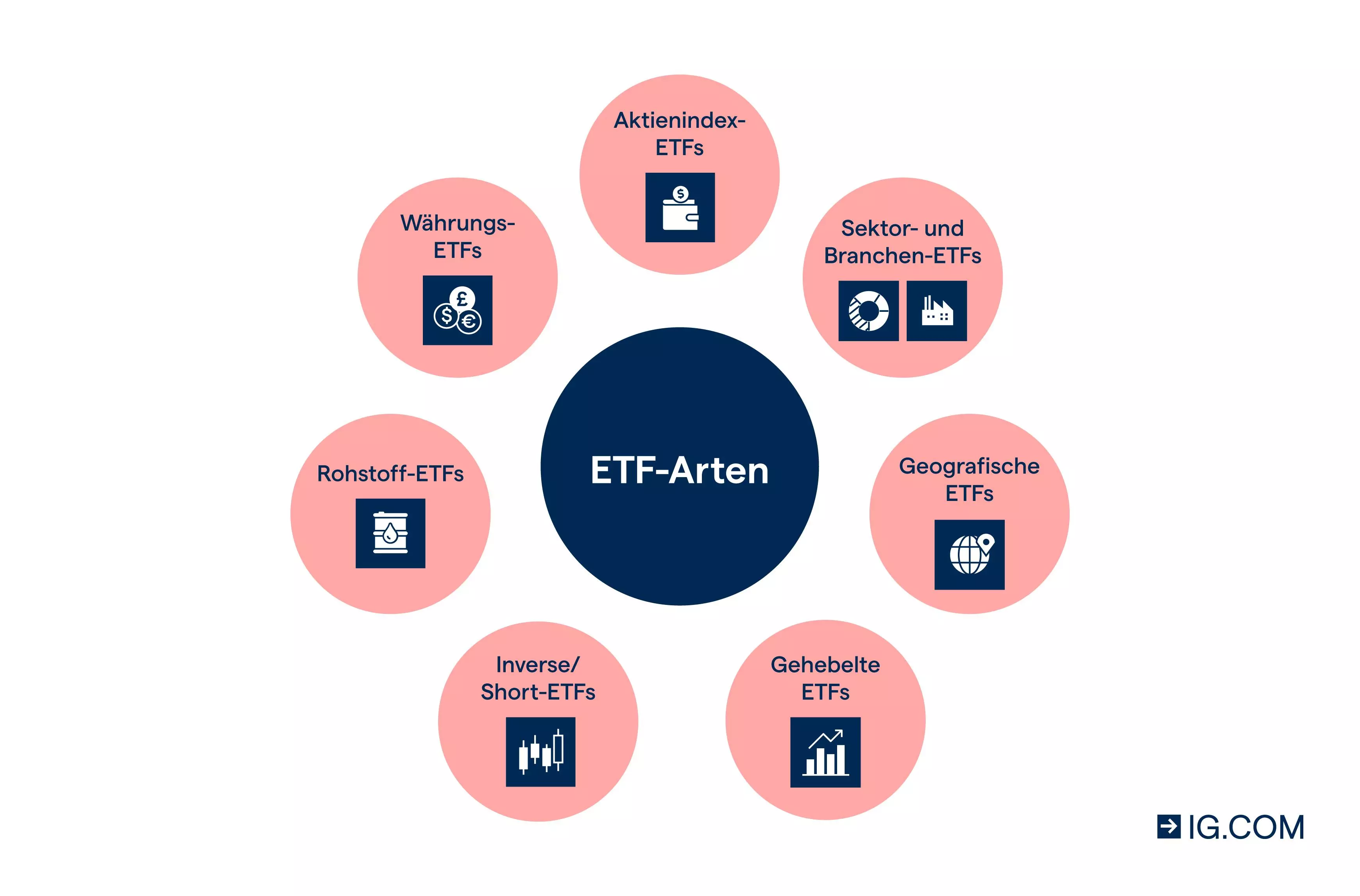

Die Art des ETF

Es stehen sehr viele verschiedene ETFs zur Verfügung, nicht nur in Bezug auf die zugrundeliegenden Vermögenswerte, die Sie nachverfolgen können – Aktien, Währungen, Rohstoffe usw. –, sondern auch, ob Ihr Engagement long oder short und gehebelt oder nicht gehebelt ist.

Sehen Sie sich die verschiedenen Arten von ETFs unten an.

Die Größe des ETF

Das verwaltete Vermögen (AUM) ist der Gesamtwert der in einem ETF gehaltenen Anlagen. Größere Kapitale haben oft eine bessere Liquidität als kleinere, was bedeutet, dass sie geringere Spreads haben – was Ihnen langfristig Geld spart, da Sie Ihre Position für weniger öffnen können.

Die Struktur des ETF

Es gibt zwei Haupttypen von ETF: Physische ETFs, die Vermögenswerte zur Nachverfolgung des zugrundeliegenden Marktes verwenden, und synthetische ETFs, die Derivate verwenden. Beide haben Vor- und Nachteile, die Sie berücksichtigen sollten, bevor Sie eine Position einnehmen.

Beispielsweise erleichtert die physische Replikation die Ermittlung, wie der ETF sein Kapital zuweist und allgemein als weniger riskant angesehen wird als die synthetische Replikation. Es gibt jedoch einige Märkte, in denen eine physische Replikation unmöglich oder äußerst ineffizient ist. In diesen Fällen bietet die synthetische Replikation ein Risiko in Märkten, die sonst nicht verfügbar wären.

Arten von ETF

Aktienindex-ETFs

Aktienindex-ETFs sind Fonds, die die Wertentwicklung eines bestimmten Index abbilden. Da Aktienindizes nichts anderes als eine Zahl sind, die eine Gruppe von Aktien darstellt, müssen Trader Wege finden, um auf ihren Kurs zu spekulieren.

Mit ETFs können Sie von einer einzelnen Position aus ein Engagement in einem gesamten Index eingehen. Beispielsweise würde ein DAX 30 ETF die Wertentwicklung des DAX 30 nachverfolgen und entweder physische Aktien an den Bestandteilen des Index oder Produkte halten, die seine Kursbewegungen nachahmen.

Währungs-ETFs

Mit Währungs-ETFs können Sie sich am Forex engagieren, ohne die zugrunde liegenden Währungen kaufen oder verkaufen zu müssen. In einigen Fällen bilden diese ETFs nur eine einzige Währung ab, zum größten Teil jedoch einen Währungskorb.

Sie können Währungs-ETFs verwenden, um mit der wirtschaftlichen Gesundheit von Regionen – wie der EU oder Schwellenländern – zu handeln. Sie können auch zur Absicherung gegen Inflation und das Risiko ausländischer Vermögenswerte eingesetzt werden.

Sektor- und Industrie-ETFs

Ein Sektor- oder Industrie-ETF bildet einen Index von Unternehmen ab, die in derselben Branche tätig sind. Zum Beispiel hat der KI- und Robotiksektor den Robo-Stox Global Robotik & Automation Index ETF, der Aktien im Zusammenhang mit autonomem Transport, Robotik und Automatisierung und mehr erfasst.

Wie Währungs[VL1] -ETFs können Sektor-ETFs verwendet werden, um Veränderungen in der Gesundheit einer Volkswirtschaft zu nutzen und sich gegen bestehende Positionen abzusichern. Wenn Sie in einem bestimmten Sektor ein erhebliches Risiko haben, können Sie dieses Risiko durch Leerverkauf eines Sektor-ETF mindern.

Rohstoff-ETFs

Rohstoff-ETFs beziehen ihren Kurs normalerweise aus Terminkontrakten, anstatt die physische Ware zu enthalten.

Es ist wichtig anzumerken, dass es einen Unterschied zwischen Rohstoff-ETFs und rohstoffgebundenen ETFs gibt, wie beispielsweise den oben beschriebenen Sektor-ETFs. Rohstoff-ETFs emulieren den Kurs des zugrundeliegenden Rohstoffs, während rohstoffgebundene Vermögenswerte Unternehmen innerhalb der Branche verfolgen.

Geografische ETFs

Mit geografischen ETFs können Sie Vermögenswerte in einer bestimmten Region verfolgen. Sie können beispielsweise einen US-ETF kaufen, der Ihnen ein Engagement in allen US Indizes gewährt, einen nordamerikanischen ETF, zu dem kanadische Unternehmen gehören, oder einen internationalen ETF, wenn Sie Ihr Portfolio diversifizieren möchten.

Inverse oder Short-ETFs

Inverse ETFs bewegen sich in die entgegengesetzte Richtung zum Basiswert. Sie können in jeder der oben genannten Kategorien von ETFs gefunden werden.

Sie können einen inversen ETF verwenden, um Short-Positionen am Markt zu eröffnen. Sie können nützliche Absicherungen für bestehende Long-Positionen oder als Spekulationsmethode für fallende Märkte sein.

Gehebelte ETFs

Gehebelte ETFs spiegeln einen zugrunde liegenden Vermögenswert wider, verwenden jedoch Finanzderivate, um Ihr Engagement zu verstärken. Zum Beispiel würde ein gehebelter 2x ETF für jeden Euro Ihres Kapitals ein Engagement in Höhe von zwei Euro [VL2] gegenüber dem Basiswert aufrechterhalten.

Bei Verwendung eines gehebelten Finanzinstruments können Verluste ebenfalls vergrößert werden. Aus diesem Grund ist es wichtig, diese ETFs gründlich zu untersuchen und eine Risikomanagementstrategie zu erstellen, bevor Sie eine Position eröffnen.

Wie man eine Position zu ETFs einnimmt

Trading eines ETF mit Derivaten

Wenn Sie ETFs online mit uns traden, verwenden Sie ein Derivat, um über die Kursbewegungen des zugrundeliegenden Vermögenswerts zu spekulieren, ohne den Vermögenswert selbst zu besitzen. Dies liegt daran, dass Derivate wie CFDs den Kurs des Vermögenswerts verfolgen, auf dem sie basieren.

ETFs können von nur einer Position aus ein breites Marktengagement bieten. Sie können ETFs für Sektoren, Indizes, Anleihen, Rohstoffe und mehr handeln, indem Sie ein Handelskonto eröffnen. Wir haben über 2500 globale ETFs zur Auswahl.

Wenn Sie ETFs mit CFDs handeln, können Sie die Hebelwirkung nutzen, um ein verstärktes Engagement in dem ETF Ihrer Wahl zu erzielen. Dies bedeutet, dass Sie eine Position für nur einen Bruchteil der Kosten traditioneller Anlagen eröffnen können, bei der Sie den vollen Wert der Aktien im Voraus bezahlen müssten.

Bitte beachten Sie jedoch, dass Hebel zwar Ihre Gewinne steigern können, aber auch Ihre Verluste. Daher ist es wichtig, vor dem Trading eine Risikomanagementstrategie zu erstellen.

FAQs

Wie funktioniert ein ETF?

ETFs funktionieren ähnlich wie Aktien. Ein Fondsmanager entwirft einen ETF, um die Wertentwicklung eines Vermögenswerts oder einer Gruppe von Vermögenswerten zu verfolgen, und verkauft dann Aktien an diesem Fonds an Investoren.

Diese Anleger besitzen dann einen Teil eines ETF, haben jedoch keine Rechte an den zugrunde liegenden Vermögenswerten des Fonds. Stattdessen verfolgen ETFs den Wert des Basiswerts und bieten Anlegern nahezu identische Renditen.

Was ist der Unterschied zwischen ETFs und Aktien?

Eine Aktie ist ein Teil eines Unternehmens, die gekauft oder verkauft werden kann, nachdem es über einen Börsengang (IPO) an einer Börse notiert wurde. Wenn Sie Aktien besitzen, besitzen Sie einen Teil dieses Unternehmens – dies bedeutet, dass Sie Dividenden erhalten könnten, wenn diese ausgezahlt werden und Stimmrechte erhalten.

ETFs werden ähnlich wie Aktien gehandelt, verfolgen jedoch einen zugrundeliegenden Basiswert oder einen Korb von Basiswerten. Sie können eine Reihe von Märkten verfolgen, einschließlich Unternehmensaktien, Indizes und Rohstoffe, würden den Inhaber jedoch nicht zum Besitz dieser zugrundeliegenden Vermögenswerte berechtigen.

Entdecken Sie das IPO Trading.

Wie bringen ETFs Geld ein?

Diese Frage besteht aus zwei Teilen: Wie Trader mit ETFs Geld verdienen und wie ETF-Anbieter Geld verdienen. Trader können mit einem ETF Geld verdienen, indem sie über seine Kursbewegungen spekulieren. ETF-Anbieter verdienen Geld hauptsächlich mit der Kostenquote der von ihnen verwalteten Fonds sowie mit Transaktionskosten. Eine Kostenquote ist der Betrag, den Sie für das Halten eines ETF zahlen. Er ergibt sich normalerweise aus der Wertentwicklung des Fonds und wird nicht separat berechnet.

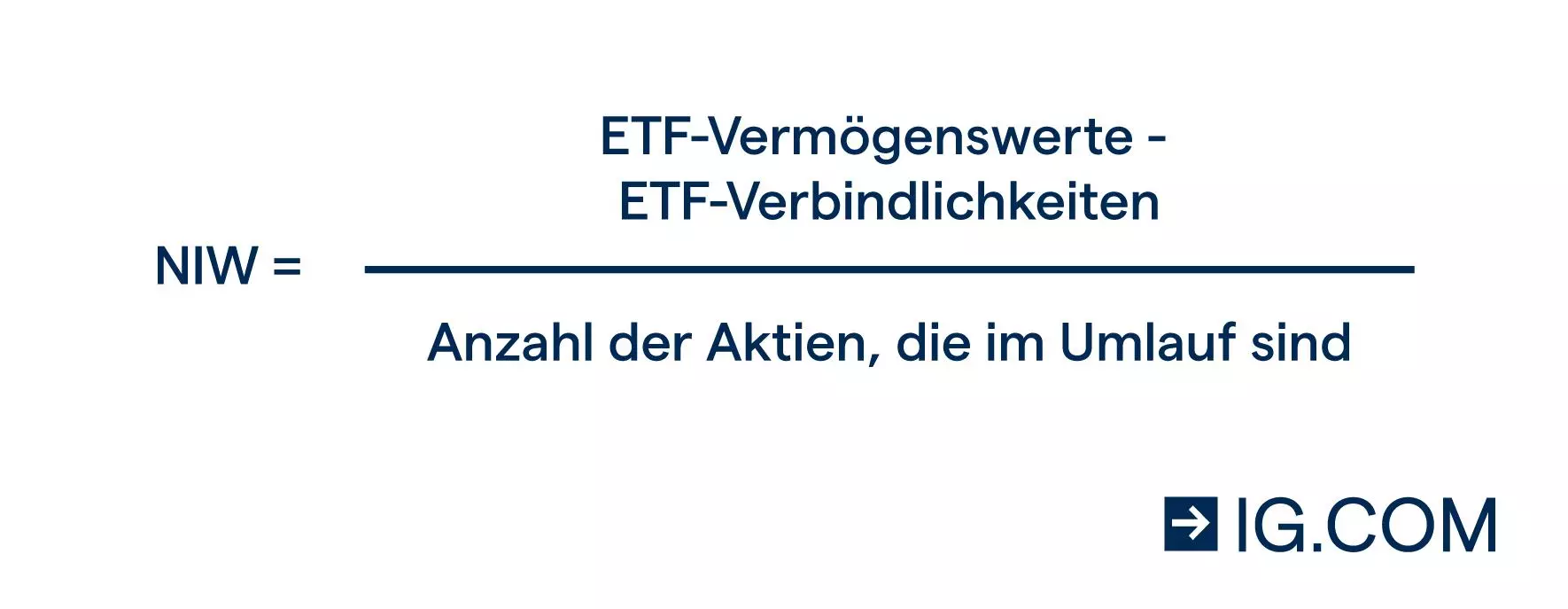

Wie wird der Kurs eines ETF ermittelt?

Der Kurs eines ETFs wird durch den Wert des zugrundeliegenden Vermögens des Fonds, der als Nettoinventarwert (NIW) bezeichnet wird, und nicht durch den Marktpreis des Fonds bestimmt. Der Nettoinventarwert (NIW) berechnet sich aus dem ETF-Vermögenswert abzüglich des ETF-Verbindlichkeitswerts geteilt durch die Anzahl der sich im Umlauf befindlichen Aktien. Wenn sich auch nur einer dieser Werte ändert, ändert sich auch der NIW. Aus diesem Grund können Angebot und Nachfrage nach einem Vermögenswert oder Markt, beispielsweise dem DAX 30, ebenfalls eine Rolle bei der Preisgestaltung spielen.

Entscheidend ist die prozentuale Änderung des ETF-Kurses, nicht der tatsächliche Kurs. Egal, ob Sie 100, 60 oder 15 Aktien eines DAX 30 für 1000 Euro kaufen – wenn der Wert des ETF um 10 Prozent steigt, ist der Wert Ihrer Anlage 1100 Euro wert.

Erweitern Sie Ihr Wissen über die Finanzmärkte

Erfahren Sie mehr über die handelbaren Märkte und testen Sie Ihr Wissen online mit unseren IG Academy-Kursen.

Das könnte Sie ebenfalls interessieren

Erfahren Sie in unserer Schritt-für-Schritt-Anleitung, wie Sie mit Aktien handeln.

Beginnen Sie mit dem Trading an über 70 US-Märkten mit unserem exklusiven Angebot außerhalb der Handelszeiten.