Qué es el apalancamiento financiero

El apalancamiento es un mecanismo que permite maximizar tu exposición en el mercado a cambio de una cantidad relativamente pequeña de capital. Conoce cuáles son los riesgos, las ventajas y las oportunidades de esta operativa.

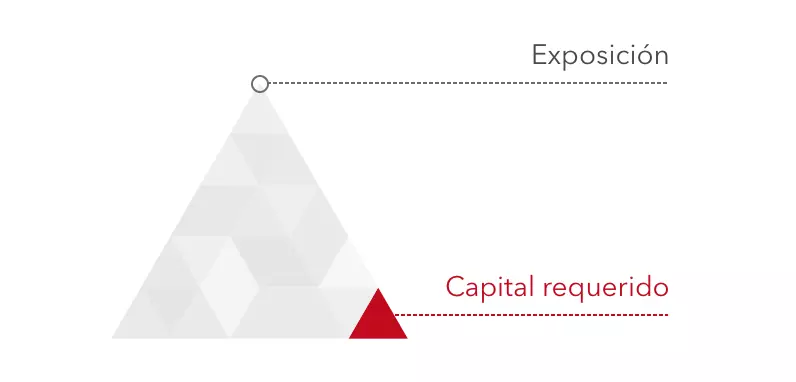

Al invertir en un producto apalancado, el proveedor te pedirá que aportes una suma que represente solamente una fracción del valor total de su posición. El concepto de apalancamiento conlleva que el proveedor preste la diferencia entre tu aportación y el valor total de la posición, es decir, es un endeudamiento para financiar tu operación.

En sí, las ganancias o pérdidas se basan en la posición total, por lo que la cantidad que ganas o pierdes podría parecer muy alta en relación a la suma que has invertido. Podría ser incluso mucho mayor que tu desembolso inicial.

El riesgo del apalancamiento

¿Es arriesgado el apalancamiento?

El apalancamiento financiero aumenta el rango de las ganancias y de las pérdidas. Aunque existe la posibilidad de obtener grandes beneficios, puede ocurrir lo mismo con las pérdidas y que estas terminen excediendo el depósito inicial.

Tu posible pérdida máxima, vista como un porcentaje de tu inversión, es mayor cuando realizas operaciones utilizando el apalancamiento. Sin embargo, debes tener en cuenta que la pérdida máxima es igual tanto si compras los activos a su precio total (sin apalancamiento) o si simplemente aportas un porcentaje (con apalancamiento).

Por esta razón, es buena idea pensar en tu posición en términos de su valor total, en lugar de hacerlo simplemente en la cantidad de tu depósito. Al efectuar una inversión apalancada debes estar totalmente preparado para cubrir la máxima pérdida posible.

¿Cómo gestionar el riesgo?

Aunque el apalancamiento implica implícitamente cierto riesgo, existen muchas formas de gestionar ese riesgo y de limitar tus posibles pérdidas.

Consulta nuestra guía para la gestión del riesgo para ver las herramientas que se encuentran disponibles para reducir las posibles pérdidas, incluyendo herramientas diseñadas específicamente para realizar operaciones con apalancamiento.

Operar con margen

Tu desembolso inicial se denomina margen o depósito requerido. Tu proveedor lo solicitará para cubrir total o parcialmente cualquier posible pérdida en la que puedas incurrir.

El margen siempre es una fracción de lo que costaría comprar los activos directamente, pero la cantidad exacta depende de diversos factores, por ejemplo, si un mercado es más líquido y menos volátil requerirá un margen menor (por ejemplo, del 5%), mientras que un mercado volátil podría requerir un margen mayor.

Algunos productos requieren márgenes con cantidades fijas por contrato, mientras que otros se calculan como un porcentaje del valor de la posición.

Los márgenes requeridos y los factores de slippage pueden variar según las leyes que rijan en el país donde esté abierta la cuenta.

Las ventajas del apalancamiento financiero

La principal ventaja del apalancamiento es que te permite tener tu capital disponible, ya que para obtener un beneficio sólo tienes que asignar una fracción del valor de los activos en los que estás interesado.

Con el apalancamiento puedes tener una exposición mucho mayor de la que tendrías con una participación directa. Esto significa que puedes sacar el máximo partido de tu capital y, tal vez, invertir en una serie de activos distintos en lugar de limitarte a uno o dos.

Sin embargo, deberías tener en cuenta que al realizar operaciones con apalancamiento cedes el beneficio de tener realmente la propiedad (en el caso de las acciones) o de entregarla (en el caso de los futuros). También es fundamental recordar que se te podría exigir que aportes un margen mayor y que cubras tus pérdidas si el mercado se mueve en una dirección desfavorable para ti.

¿Quién lo utiliza?

Los inversores y los operadores bursátiles utilizan el apalancamiento para aumentar su exposición en diversos mercados. Esto les permite tener disponible su capital para asignárselo a otras inversiones, distribuyendo así una cantidad fija de capital, más de lo que sería posible comprando los activos físicos.

Puedes utilizar el apalancamiento en la mayoría de los mercados, incluyendo acciones, divisas, materias primas, índices, bonos, ETPs y más. El mercado de las divisas tiene un apalancamiento muy elevado, algunos brókeres ofrecen un apalancamiento de 400:1 y superiores. Naturalmente hay riesgos muy elevados con un apalancamiento tan alto, y debes asegurarte que entiendes perfectamente los riesgos que conlleva.

Las compañías también utilizan el apalancamiento de manera muy similar para invertir en activos con posibilidad de devolver un rendimiento relativamente alto. Una estrategia corporativa habitual consiste en utilizar la deuda para financiar las operaciones. Esto se hace porque las empresas creen que en estas inversiones pueden conseguir beneficios superiores al coste del interés que necesitan para pagar su deuda.

Los inconvenientes del apalancamiento financiero

Aumento de beneficios y pérdidas

Puedes ver que utilizar el apalancamiento es una buena forma para aumentar tu exposición en un mercado particular. Sin embargo, siempre se debe tener en cuenta que el apalancamiento no solo aumenta tus posibles beneficios sino también tus posibles pérdidas. Es posible perder mucho más que tu depósito inicial si el mercado se mueve en tu contra repentinamente.

Consulta nuestra sección de gestión del riesgo para obtener más información sobre cómo puedes protegerse de las pérdidas.

Cómo funciona el apalancamiento

La fórmula del apalancamiento financiero: ¿cómo se calcula?

Un margen del 5% significa que por tan solo 50€ podrías conseguir la misma exposición que para una inversión de 1.000€. Esto representa un apalancamiento de 20 veces, es decir, un ratio de 20:1.

Ejemplos prácticos:

Supongamos que BP cotiza a 4,75£ por acción. Decides comprar 1.000 acciones de BP a este precio.

Si fueras a comprar el valor completo de esas acciones, te costaría 4.750£. Así, tu posible pérdida final, si el precio de las acciones de BP baja hasta cero es de 4.750£. Visto como un porcentaje, esto es una pérdida del 100%, es decir, toda tu inversión.

- Usando el apalancamiento podrías conseguir una exposición para el mismo número de acciones de BP aportando sólo una fracción del precio de compra total.

- Con unas acciones populares como las de BP, el margen podría ser de sólo un 5%.

- Esto significa que podrías aportar 5% x 4,75£ x 1.000 acciones = 237,50£ para la misma exposición que si hubieras adquirido los activos directamente. Pero si el precio de BP baja hasta cero, la pérdida será de 4.750£ (el valor de la posición total).

- Tu pérdida final, tanto si estás comprando directamente o con apalancamiento, es la misma. Esto se calcula multiplicando el cambio en el precio de la acción (4,75£ – 0 = 4,75£) por el número de acciones (1.000) = 4.750£. Sin embargo, visto como un porcentaje de tu desembolso inicial, si estás realizando operaciones con apalancamiento esto es una pérdida del 2.000%.

- Los márgenes requeridos y los factores de slippage pueden variar según las normas del regulador que rija en el país donde está abierta la cuenta.

Supongamos ahora que deseas comprar 1.000 acciones de XYZ Inc. al precio actual de 1€ por acción, esto te costaría 1.000€. Si el precio de las acciones sube 20 céntimos por acción, podrías vender tu posición al nuevo precio de 1,20€. Esto es, 1.000 acciones x 1,20€ = 1.200€, y conseguir un beneficio de 200€ (o del 20%).

- Sin embargo, existe la posibilidad de comprar acciones de XYZ Inc. utilizando el apalancamiento. Todo lo que tendrás que hacer será aportar un porcentaje del valor total de 1000€, y mantendrás la exposición total.

- Supongamos que el requisito de margen inicial es del 10%. Pagarías 10% x 1€ x 1.000 acciones = 100€. Y si el precio por acción creciera pasando de 1€ a 1,20€, seguirías obteniendo el mismo beneficio (200€) que si hubieras comprado las acciones directamente.

- En ambos casos has conseguido el mismo beneficio, pero utilizando el apalancamiento sólo has tenido que aportar un depósito de 100€ en lugar de los 1.000€ totales. Tu retorno de la inversión es del 100%, en lugar del 20% que habrías obtenido si hubieras adquirido los activos directamente.

El apalancamiento en el trading: ¿cómo puedo operar con apalancamiento?

Productos apalancados

Existe una amplia gama de productos apalancados que están disponibles para inversores y empresas, cubriendo prácticamente todos los mercados que puedas imaginar. También existen múltiples formas para realizar operaciones con estos productos.

Maneras de operar con apalancamiento

El apalancamiento se utiliza con diversos métodos de operativa que te ofrecen diferentes grados de apalancamiento en sus operaciones. Puedes elegir entre:

Corredor bursátil

Puedes elegir un corredor bursátil para que actúe como intermediario entre tú y el vehículo de inversión elegido. Los corredores pueden ser individuales u organizaciones y pueden ofrecer un amplio rango de servicios de inversión.

Puedes saber más sobre el uso de un corredor bursátil en nuestro módulo sobre acciones

Futuros

Un contrato de futuros es un acuerdo que se lleva a cabo para comprar o vender un activo en el futuro a un precio particular especificado hoy. La operación con un contrato de futuros siempre estipulará por adelantado el mercado, la fecha, el precio y la cantidad específicos de la operación.

Divisas

La operativa con divisas (forex) consiste en especular con el valor futuro de algunas divisas en comparación con otras. Puedes operar en los movimientos relativos de un par de divisas, siendo las elecciones más populares el euro frente al dólar o la libra frente al dólar.

Obtén más información en nuestro módulo de divisas

CFD

Un CFD (contrato por diferencia) es un acuerdo para intercambiar la diferencia del valor de un activo desde el momento en el que se abre la posición hasta el momento en el que se cierra.

Los CFD son un producto apalancado y pueden dar lugar a pérdidas que superen tu depósito inicial.

Para obtener más información acerca de la forma en la que el apalancamiento puede ser un componente clave de las operaciones de CFD, visita nuestro módulo de operativa con CFD.

Barrera y opciones Vanilla

Las barrera son un tipo de derivado financiero con el que podrás operar en mercados alcistas y bajistas mientras que mantienes un mayor control sobre tu apalancamiento y tu riesgo total. A través del nivel knockout (barrera) tu operación se cierra automáticamente una vez que el precio alcanza el nivel que hayas establecido.

Las opciones vanilla son contratos que te permiten elegir el precio, la fecha de vencimiento y el tamaño de la operación, es decir, podrás comprar o vender activos a un precio determinado en la fecha seleccionada.

Puedes obtener más información sobre la operación y el apalancamiento en las barrera y las opciones vanilla en nuestra sección de trading de barrera y opciones.

Además del aviso legal que se presenta a continuación, el material de esta página no contiene un registro de nuestros precios de trading, ni una oferta de, ni una solicitud para una transacción en ningún instrumento financiero. IG no se hará responsable en ningún caso del uso que se pudiera hacer de estos comentarios o de las consecuencias que se puedan derivar. No se hace ninguna representación o se da garantía en lo relativo a la exactitud o la exhaustividad de dichas informaciones, por lo que toda persona que decida utilizarlo lo hará bajo su propia responsabilidad. Cualquier estudio que se proporcione no tiene en cuenta objetivos específicos, la situación financiera ni las necesidades de un sujeto concreto que haya podido recibirlo. No se ha preparado de conformidad con las disposiciones legales diseñadas para promover la independencia de los informes de inversión y como tal es considerada como una comunicación de marketing. Aunque no estamos específicamente constreñidos de operar con anticipación a nuestras recomendaciones, no buscamos sacar provecho de ellas antes de proporcionarlas a nuestros clientes. Consulte el aviso legal de análisis no independientes completo y nuestras recomendaciones de investigación no independientes.

Descubre cómo operar en los mercados

Explora la gama de mercados en los que puedes operar y cómo funcionan con el curso gratuito "Introducción a los mercados financieros" de Academia IG.