Vad är statsobligationer och hur handlar du på dem?

Lär dig allt om statsobligationer – vad de är, hur de fungerar och hur du kan ta position på dem genom vår handelsplattform.

Vad är statsobligationer?

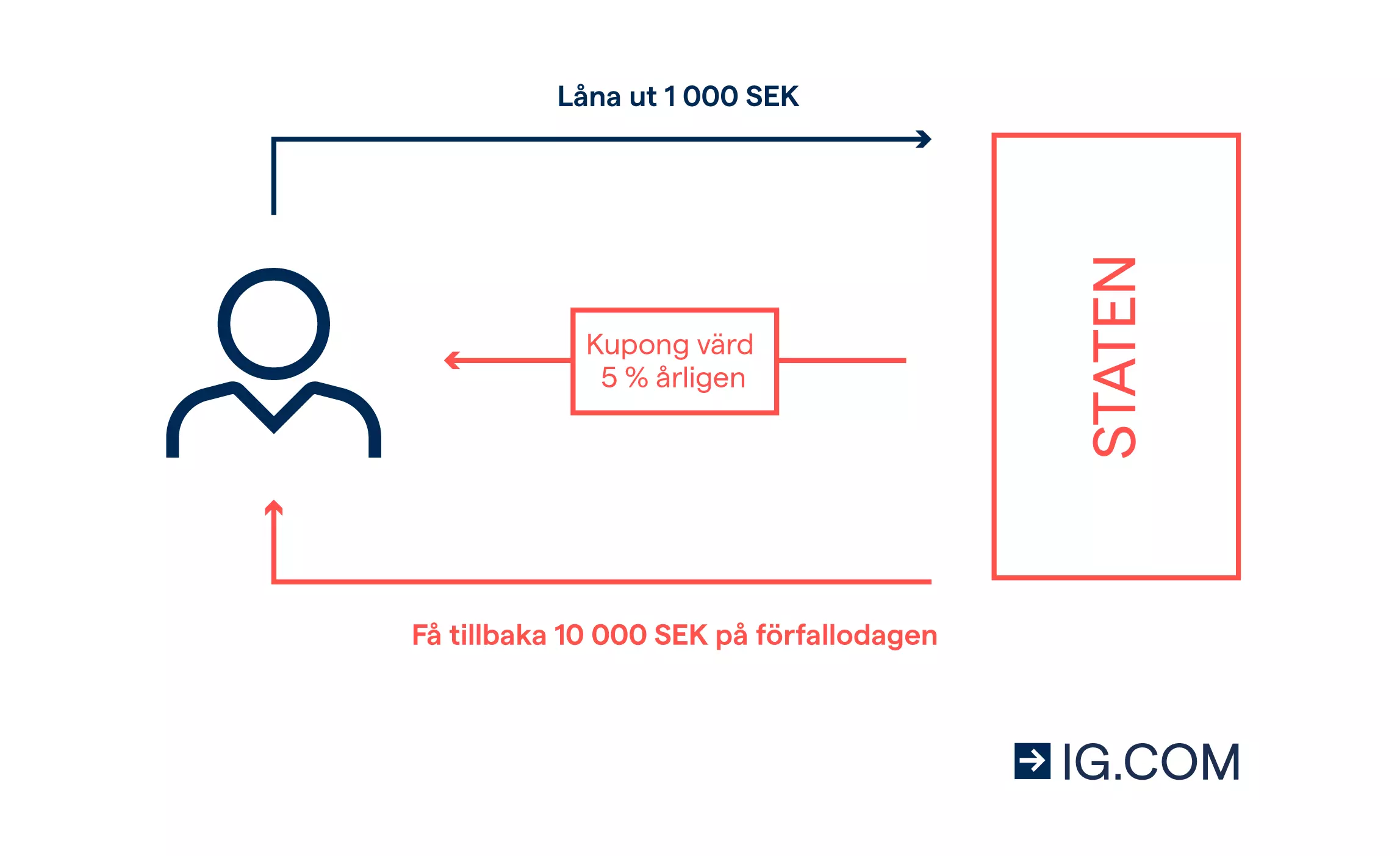

En statsobligation är en typ av räntebärande investering som innebär att du lånar ut pengar till en stat i utbyte mot en fast ränta. Stater använder dessa obligationer för att samla in pengar till exempelvis nya projekt eller till infrastrukturen. Investerare handlar dem för att få regelbundna ränteutbetalningar.

I USA benämns statsobligationer som "treasuries". I Storbritannien kallas de "gilts". Alla investeringar innebär risker, men statsobligationer från etablerade och stabila ekonomier anses innebära en relativt låg risk.

Hur fungerar statsobligationer?

När du köper en statsobligation lånar du ut en specifik summa pengar till staten under en bestämd tidsperiod. I gengäld betalar staten dig regelbundet en fast ränta som kallas för kupong. Man kan alltså säga att obligationer är värdepapper med fast avkastning.

När obligationen löper ut kommer din ursprungliga investering – kallat kapitalet – betalas tillbaka till dig. Dagen då du får tillbaka din investering kallas förfallodatum. Olika obligationer har olika lång löptid – du kan köpa en obligation som löper ut inom ett år, eller en som löper ut om 30 år eller mer.

Viktiga obligationstermer att komma ihåg

- Förfallodatum: en obligations förfallodatum innebär dagen då dess löptid går ut och den sista utbetalningen görs – alltså dess aktiva livslängd

- Kapital: huvudsumman (eller värdet) av en obligation som kommer att betalas tillbaka till investeraren, exklusive kuponger. Generellt betalas denna som en klumpsumma när obligationen förfaller eller löper ut

- Obligationskurs: priset på en obligation ska i teorin vara samma som en obligations värde eftersom detta motsvarar lånets värde. Men priset på en obligation på andrahandsmarknaden – efter att den delats ut – kan fluktuera kraftigt beroende på en mängd olika faktorer

- Kupongdatum: kupongdatum är datumen då obligationsutdelaren måste betala kupongen. Detta kommer vara definierat i obligationen, men generellt betalas kuponger årligen, flera gånger per år, varje kvartal eller varje månad

- Kupongränta: kupongnivån är värdet av obligationens kupongbetalningar uttryckt i procent av obligationens kapitalsumma. Om kapitalet (eller värdet) på en obligation är till exempel 10 000 SEK, och den betalar en årlig kupong på 500 SEK, blir dess direktavkastning (kupongränta) 5 % per år. Kupongräntor räknas generellt ut på en årlig basis, så två betalningar på 250 SEK ger också en kupongränta på 5 %.

När en obligations pris motsvarar dess nominella värde säger man att den handlas till pari. Om priset går under parivärdet säger man att obligationen säljs till rabatt och om priset går över parivärdet handlas obligationen till premium.

Vilka risker finns det med obligationer?

Du kanske har hört att statsobligationer är riskfria investeringar. Eftersom en stat alltid kan framställa mer pengar för att betala av sina skulder kan du i teorin alltid få tillbaka dina pengar när en obligation löper ut.

I praktiken är det mer komplicerat än så. Först och främst har stater inte alltid möjlighet att framställa mer kapital. Och även om de skulle kunna producera mer pengar förhindrar det inte att betalningar av lån ibland uteblir. Förutom kreditrisken finns det även några andra potentiella fallgropar att beakta när det gäller statsobligationer, nämligen riskerna förknippade med ränta, inflation och valutor.

Vad är ränterisk?

Ränterisken är möjligheten att stigande räntor leder till att värdet på din obligation minskar. Det beror på att höga räntor påverkar alternativkostnaden för att inneha en obligation när du skulle kunna få bättre avkastning från en annan investering.

Vad är inflationsrisk?

Inflationsrisken är möjligheten att en ökad inflation leder till att värdet på din obligation minskar. Om inflationsnivån stiger över kupongräntan på din obligation förlorar du pengar på din investering realt sett. Obligationer kopplade till index är mindre utsatta för inflationsrisk.

Vad är valutarisk?

Valutarisken gäller endast om du köper en statsobligation som betalas ut i en annan valuta än din basvaluta. Om du gör det kan variationerna i växelkursen leda till att värdet på din investering minskar.

Statsobligationer är garanterade genom full tillit och uppbackning från dess regeringar. Det är dock viktigt att notera att till och med statsobligationer är utsatta för många risker, inklusive kreditrisk.

Vilka olika typer av statsobligationer finns det?

Alla olika begrepp som används när man talar om obligationer kan få det hela att verka mycket mer komplicerat än det faktiskt är. Det beror på att varje land som utfärdar obligationer kallar dem för olika saker.

I USA kallar man obligationer för ”treasuries”. De delas in i tre huvudkategorier baserat på löptid:

- Treasury bills (T-bills) löper ut inom ett år

- Treasury notes (T-notes) har en löptid på mellan ett och tio år

- Treasury bonds (T-bonds) löper ut efter mer än tio år.

Statsobligationer från Storbritannien, Indien och andra länder i samväldet kallas till exempel för "gilts".Löptiden för varje gilt anges i namnet på den. En brittisk obligation som förfaller efter två år kallas alltså för en tvåårig gilt.

I andra länder använder man andra namn på obligationer, så om du vill handla statsobligationer från ett specifikt land kan det vara en god idé att göra efterforskningar om just den marknaden.

Index-obligationer

Du kan också köpa statsobligationer som inte har några fasta kuponger. Ränteutbetalningarna följer istället inflationsräntorna. I USA kallas dessa obligationer för ”treasury inflation-protected securities” (TIPS). I Storbritannien kallas dessa för ”index-linked gilts” och kupongerna följer RPI, det brittiska konsumentprisindexet.

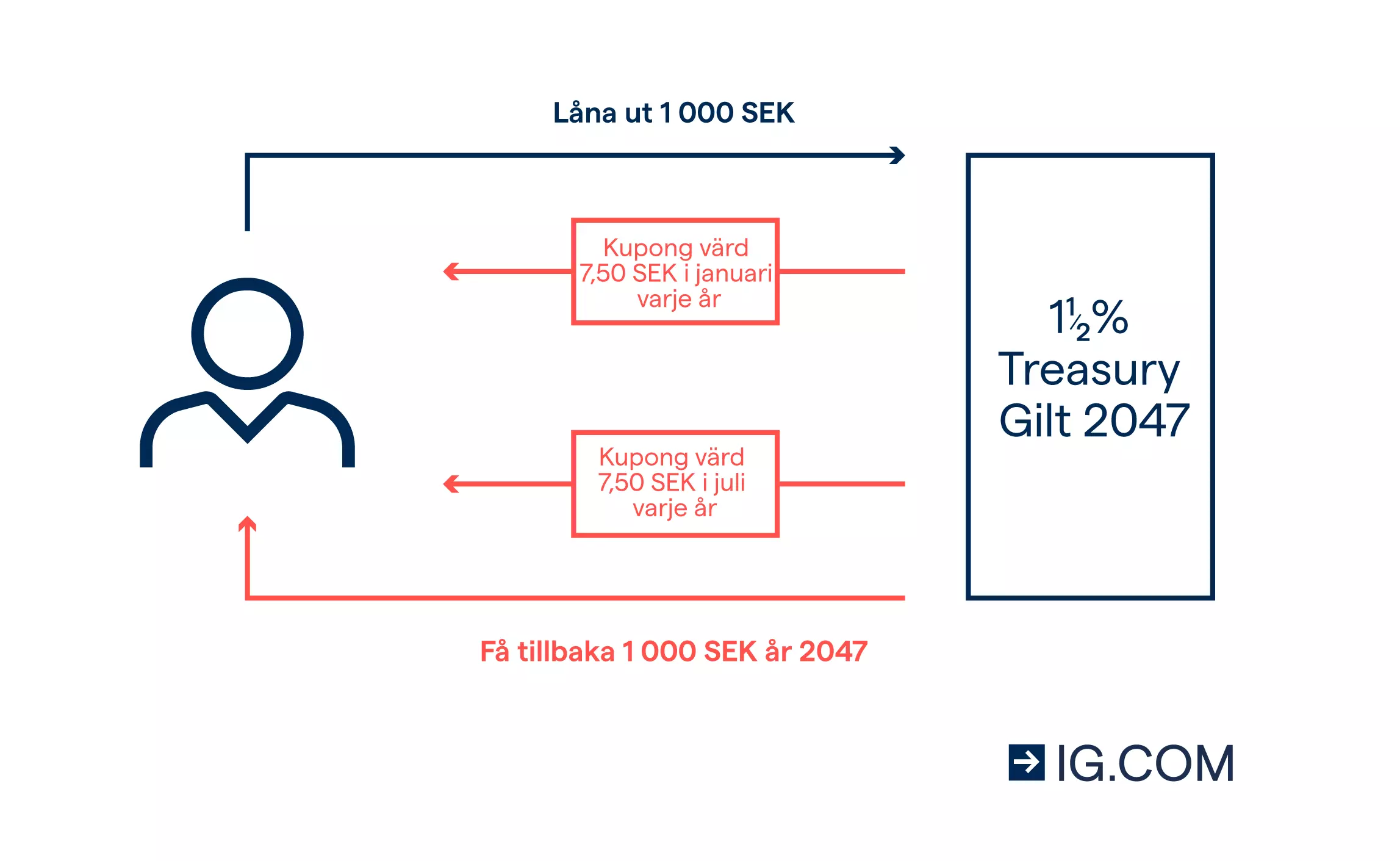

Exempel på en brittisk gilt

Ett exempel på en vanlig brittisk gilt är "1 ½ % Treasury Gilt 2047". Förfallodatumet för denna gilt är 2047 och kupongräntan är 1,5 % per år. I detta fall skulle två betalningar per år göras med sex månaders mellanrum. Med en nominal på 1 000 SEK i 1 ½ % Treasury Gilt 2047 skulle två kupongutbetalningar på 7,50 SEK vardera ske den 22 januari och den 22 juli.

Vad påverkar priset på statsobligationer?

Utbud och efterfrågan

Precis som med andra finansiella tillgångar styrs priserna på statsobligationer av utbud och efterfrågan. Utbudet av statsobligationer bestäms av varje stat, som utfärdar nya obligationer utifrån sitt behov.

Efterfrågan på obligationer styrs av huruvida obligationen anses vara en bra investering eller inte.

Räntenivåer

Räntor kan ha stor påverkan på efterfrågan på obligationer. Om räntorna är lägre än kupongräntan för en obligation kommer efterfrågan på obligationen att öka eftersom den då utgör en bättre investering. Om räntorna däremot stiger över nivån för kupongräntan kommer efterfrågan på obligationen att minska.

Tiden till obligationens förfallodatum

Nyemitterade statsobligationer prissätts alltid utifrån aktuella räntor. Detta innebär att de nästan alltid handlas vid eller nära deras parivärde. På obligationens förfallodag motsvarar dess värde en utbetalning av det ursprungliga lånet. Värdet på en obligation rör sig alltså tillbaka till parivärdet allteftersom förfallodagen närmar sig.

Priset på en obligation påverkas också av hur många ränteutbetalningar som återstår till förfallodagen.

Kreditrating

Statsobligationer anses normalt vara lågriskplaceringar eftersom sannolikheten för att en stat inte betalar tillbaka på ett lån brukar vara liten. Men konkurser kan inträffa, och en mer riskabel obligation säljs oftast till ett lägre pris än en obligation som har lägre risk men en liknande ränta.

Det bästa sättet att bedöma risken för att en stat går bankrutt är att titta på vilket kreditbetyg den har fått av de tre ledande kreditvärderingsinstituten - Standard and Poor's, Moody's och Fitch

Inflation

En hög inflation är oftast dåliga nyheter för obligationsinnehavare. Det finns två huvudsakliga orsaker för detta:

- Den bestämda kupongbetalningen blir mindre värd för investerare när kupongens köpkraft minskar på grund av inflation

- Räntorna höjs ofta av centrala pengainstitut, som Riksbanken, när inflationen stiger. Eftersom räntekursen och inflationskursen är inverterat relaterade resulterar de högre räntorna i ett lägre marknadspris för obligationen.

Så handlar du med statsobligationsterminer

För att spekulera på räntenivåer eller hedga mot ränterisker och inflation kan du överväga att handla på marknaden för statsobligationsterminer. Med oss kan du göra det genom att ta position med CFDs.

Med CFD:er kan du betala en liten handpenning (kallat säkerhetskrav) för att öppna en större position, men dina vinster och förluster kommer att beräknas på positionens fulla storlek snarare än ditt säkerhetskrav.

Det är viktigt att notera att finansiella produkter som är utsatta för hävstångseffekt är komplexa och innebär en inbyggd risk. Medan hävstångsprodukter låter dig tjäna mer för mindre kapital om du förutspår marknadens rörelser korrekt, kan du också förlora mycket mer om marknaden rör sig på ett annat sätt än du tänkt dig. Så till skillnad från att direkt äga obligationer är dina förluster inte begränsade till obligationens underliggande värde.

Varför handlar man på statsobligationer?

Man handlar på statsobligationer för att:

- Spekulera på rörelser i räntenivåerna

- Hedga ökade räntenivåer på existerande obligationsinvesteringar

- Hedga mot hög inflation på existerande investeringar med bestämda betalningar

Redo att handla på statsobligationer? Upptäck vår obligations-handelsplattform.