Was sind Anleihen und wie funktionieren sie?

Anleihen zählen zu den meistgehandelten Finanzinstrumenten weltweit. Ihr Gesamtwert übertrifft den des globalen Aktienmarktes. Erfahren Sie mehr darüber, was Anleihen sind und wie sie funktionieren.

Per Telefon +41 (0) 58 810 77 40 erreichen Sie uns montags bis freitags von 09:00–18:00 Uhr.

Was ist eine Anleihe?

Eine Anleihe ist eine Art von Kredit, den der Anleihegeber einem Unternehmen oder einer Regierung gewährt. Der Kreditnehmer leistet regelmässige Zinszahlungen bis zu einem bestimmten Datum in der Zukunft, an dem er den ursprünglichen Kreditbetrag zurückzahlt (Tilgung).

Dieser Betrag, den der Emittent der Anleihe am Ende an den Anleiheinhaber zurückzahlt, wird als „Kapitalbetrag“ bezeichnet. Der Zins oder „Kupon“ ist das Entgelt für die Überlassung des Kapitalbetrags.

Der Kapitalbetrag kann auch als Nennwert oder Nominalwert der Anleihe bezeichnet werden. Der Kupon ist ein Prozentsatz des Kapitalbetrags, der in bestimmten Intervallen (z. B. halbjährlich, jährlich oder in einigen Fällen monatlich) gezahlt wird. Die Höhe des Kupons ist in der Regel festgelegt. In einigen Fällen, etwa bei indexgebundenen Anleihen, kann sich dieser Prozentsatz jedoch verändern, weil die Zahlungen an die Entwicklungen eines Index angepasst werden – zum Beispiel an die Inflationsrate.

Da Anleihen in der Regel börsenfähige Wertpapiere sind, können sie – wie Aktien – an einem Sekundärmarkt gekauft und verkauft werden. Es gibt allerdings bedeutende Unterschiede zwischen den beiden. Viele Anleihen sind zwar an Börsen wie der London Stock Exchange (LSE) notiert. Vorwiegend werden sie jedoch ausserbörslich (Over-the-Counter, OTC) über institutionelle Broker-Dealer gehandelt.

Wie bei jedem handelbaren Vermögenswert unterliegen die Anleihekurse Angebot und Nachfrage in den betreffenden Märkten. Das bedeutet, dass Anleger einen Gewinn erzielen können, wenn der Wert der Anleihe steigt, oder einen Verlust erleiden, wenn eine Anleihe, die sie verkaufen, an Wert verloren hat. Da eine Anleihe ein Schuldinstrument ist, hängt ihr Kurs stark von den Zinssätzen ab.

Wenn die Zinssätze steigen, werden Anleihen für Anleger weniger attraktiv, da sie anderweitig hohe Zinsen erzielen könnten, womit dann die Anleihekurse fallen. Wenn die Zinssätze dagegen sinken, werden Anleihen attraktiver und die Kurse steigen.

Welche Arten von Anleihen gibt es?

Das Angebot an Anleihen ist sehr vielseitig. In der Praxis werden Anleihen zumeist nach der Identität des Emittenten definiert – Staaten, Unternehmen, Kommunen und staatliche Behörden (Agencies). Wenn sie Kapital für Investitionen oder zur Unterstützung laufender Ausgaben benötigen, finden Emittenten am Anleihemarkt häufig günstigere Zinssätze und Bedingungen als über andere Kreditkanäle wie Banken.

Man unterscheidet hauptsächlich vier Arten von Anleihen:

Staatsanleihen

In Grossbritannien werden vom Staat ausgegebene Anleihen als Gilts bezeichnet. In den USA heissen sie Treasuries. Während alle Anlagen mit Risiken verbunden sind, gelten Staatsanleihen von etablierten und stabilen Volkswirtschaften als

risikoärmer.

US-Treasury-Bills (oder T-Bills) sind Anleihen mit Laufzeiten voneinem Jahr oder weniger. TreasuryNotes (T-Notes) weisen Laufzeitenzwischen zwei und zehn Jahren auf. Die Laufzeiten von Treasury Bonds (T-Bonds) können bis zu 30 Jahren reichen.

Die meisten der in Grossbritannien und den USA ausgegebenen Anleihen weisen zwar fixe Zinssätze auf. Beide Länder bieten aber auch Arten von Anleihen, deren Kuponhöhe sich an der Inflationsrate orientiert. In Grossbritannien sind das indexgebundene Gilts. In den USA spricht man von inflationsindexierten Anleihen (Treasury Inflation-Protected Securities oder TIPS).

Unternehmensanleihen

Unternehmensanleihen werden von Unternehmen ausgegeben, die sich damit Finanzmittel für Investitionen sichern. Qualitativ hochwertige Anleihen von etablierten Unternehmen gelten zwar als konservative Anlage. Sie bergen jedoch ein höheres Risiko als Staatsanleihen und werden daher besser verzinst.

Wenn Sie eine Unternehmensanleihe kaufen, werden Sie ein Gläubiger und geniessen einen stärkeren Schutz gegen Verluste als Aktionäre. Das heisst, im Falle einer Liquidierung des Unternehmens werden Anleihegläubiger vor den Aktionären entschädigt. Unternehmensanleihen werden in der Regel von Ratingagenturen wie Standard & Poor’s, Moody’s und Fitch Ratings beurteilt.

Kommunalanleihen

Kommunalanleihen oder „Municipal Bonds“ (kurz „Munis“) werden von lokalen Verwaltungen (wie Gemeinden, Kommunen, Städten oder Bezirken) ausgegeben, um lokale Infrastrukturprojekte zu finanzieren. In Grossbritannien werden sie von der UK Municipal Bonds Agency (UK MBA) ausgegeben.

Wie Staatsanleihen gelten sie als risikoarme Anlagen und bieten vergleichsweise niedrige Zinssätze. In den USA können Kommunalanleihen von bestimmten Steuern auf lokaler, bundesstaatlicher oder nationaler Ebene befreit sein.

Agency-Papiere

Agency-Papiere sind in erster Linie ein US-Phänomen. Diese Wertpapiere werden von staatlich geförderten Unternehmen (Government-Sponsored Enterprises, GSEs) oder anderen Regierungsstellen als dem Finanzministerium ausgegeben. Während die US-Agency-Papiere durch die US-Regierung gedeckt sind, ist dies bei GSE-Anleihen nicht der Fall. Zu den bekanntesten Emittenten von GSE-Anleihen zählen insbesondere die staatsnahen Hypothekenbanken National Mortgage Association („Fannie Mae“) und Federal Home Loan Mortgage („Freddie Mac“).

Wie funktionieren Anleihen?

Anleihen sind Schuldverschreibungen. Der Anleiheinhaber leiht dem Emittenten Kapital. Der Emittent zahlt das geliehene Kapital später zu den festgelegten Anleihebedingungen zurück. Der Emittent leistet regelmässige, fixe Zinszahlungen, die auch Kupons genannt werden. Am Ende der Laufzeit, wenn der Fälligkeitstermin erreicht ist, wird der Kapitalbetrag zurückgezahlt.

Abgesehen von diesem Muster gibt es auch Variationen, wie Nullkuponanleihen und indexgebundene Staatsanleihen.

- Nullkuponanleihen: Für diese Anleihen werden keine Kuponzahlungen geleistet. Stattdessen basiert der Zins der Anleihe auf dem Unterschied zwischen dem Kurs der Anleihe und dem Kapitalbetrag (oder Nennwert). Wenn Sie zum Beispiel eine Anleihe für 950 CHF kaufen und bei Fälligkeit ihren Nennwert von 1000 CHF erhalten, erzielen Sie eine Rendite von 5,26 %.

- Indexgebundene Staatsanleihen: Bei diesen Papieren verändern sich die Kuponzahlungen analog zur Entwicklung der Inflationsrate. Die Veränderungen der Kuponzinsen werden zwar unterschiedlich berechnet, das US-Äquivalent sind aber die Treasury Inflation-Protected Securities (TIPS).

Erfahren Sie mehr über den Kauf von Anleihen über unsere Plattform

Eigenschaften von Anleihen

Laufzeit und Duration

Bei einer Anleihe sollte ihre Laufzeit und ihre Duration (Kapitalbindungsdauer) angegeben werden. Dies sind zwei sehr unterschiedliche Dinge. Die Laufzeit einer Anleihe ist die Zeit bis zu ihrer Fälligkeit, wenn die letzte Zahlung geleistet wird; sie wird als die aktive Lebensdauer der Anleihe bezeichnet.

Als Duration werden zwei signifikante Eigenschaften einer Anleihe bezeichnet. Die erste, die „Macaulay Duration“, bezeichnet die Zeitdauer bis zur Rückzahlung des Kapitalbetrags. Sie wird in Jahren angegeben. Daraus berechnet sich die „modifizierte Duration“ der Anleihe – eine Kennzahl für ihre Kurssensitivität gegenüber Veränderungen des Zinssatzes. Je länger die Laufzeit einer Anleihe ist, desto stärker hängt ihr Kurs von den Bewegungen der Zinssätze ab.

Rating

Ratingagenturen wie Standard & Poor’s, Moody’s und Fitch beurteilen die Kreditwürdigkeit von Anleiheemittenten. Damit liefern sie den Marktteilnehmern wertvolle Informationen zum Kreditrisiko der Anleihe. Dies ist sowohl für Emittenten als auch für potenzielle Käufer wichtig.

Käufer müssen wissen, ob sich der Emittent in einer guten Position befindet, um die Kupon- und Tilgungszahlungen regelmässig und rechtzeitig zu leisten. Emittenten könnten unterdessen das Rating nutzen, um den Kurs ihrer Anleihe auf einem Niveau festzulegen, das für Anleger attraktiv ist.

Je geringer das Kreditrisiko des Emittenten ist – oder je höher sein Rating ist – umso niedriger kann er die Kuponzinsen ansetzen und damit die Kreditkosten senken. Im Gegensatz dazu muss ein Emittent, um Anleger anzuziehen, höhere Renditen bieten, je höher sein Kreditrisiko ist.

Wenn wir die Ratingskala von Fitch als Beispiel nehmen, erhalten langfristige Anleihen mit dem geringsten Risiko ein Rating von AAA, während Ramschanleihen (auch: Junk Bonds), also Anleihen mit einem Rating unter dem Investment-Grade, bei BB+ beginnen.

Nennwert und Emissionskurs

Der Nennwert einer Anleihe ist der Kapitalbetrag (ohne Kupons), den der Emittent an den Anleihegläubiger zurückzahlen muss. In der Regel wird der Kapitalbetrag am Ende der Laufzeit, wenn die Anleihe fällig wird, als Einmalzahlung zurückgezahlt; er bleibt während der Lebensdauer der Anleihe unverändert. Das ist jedoch nicht immer so. Bei bestimmten indexgebundenen Anleihen, zum Beispiel bei Treasury Inflation-Protected Securities (TIPS), wird der Nennwert je nach Inflationsniveau angepasst.

Theoretisch – und mit Ausnahme von Nullkuponanleihen – sollte der Emissionskurs dem Nennwert der Anleihe entsprechen. Denn der Nennwert entspricht dem vollen Wert des Kredits, den der Anleger beim Kauf der Anleihe dem Emittenten gewährt. Am Sekundärmarkt (nach der Emission der Anleihe) kann der Preis der Anleihe jedoch erheblich schwanken. Dies hängt von einer Reihe von Faktoren ab.

Für Nullkuponanleihen werden keine Kuponzahlungen geleistet. Die Verzinsung ist im Preisabschlag zum Nennwert der Anleihe bei der Ausgabe enthalten.

Kuponrate und Kupontermine

Die Kuponrate einer Anleihe entspricht dem Verhältnis zwischen dem Wert der Kuponzahlungen und dem Nennwert der Anleihe. Der Wert wird als Prozentsatz angegeben. Wenn der Nennwert einer Anleihe beispielsweise 1000 CHF beträgt und sie einen jährlichen Kupon von 50 CHF zahlt, entspricht die jährliche Kuponrate 5 %. Kuponraten werden gewöhnlich auf Jahresbasis angegeben. Zwei Zahlungen von jeweils 25{sp}CHF ergeben also (nach obigem Bsp.) eine Kuponrate von 5{sp}%.

Die Kuponrate einer Anleihe muss von der laufenden Rendite und der Rendite auf Verfall unterschieden werden.

- Die laufende Rendite ist der Zinsertrag, der sich auf Basis des aktuellen Marktkurses aus den jährlichen Kuponzahlungen ergibt

- Die Rendite auf Verfall ist eine komplexere Berechnung. Sie drückt den gesamten Zinsertrag auf Basis des aktuellen Marktkurses während der restlichen Laufzeit der Anleihe aus und umfasst sämtliche künftige Kuponzahlungen und den Kapitalbetrag.

Kupontermine sind die Termine, zu denen der Emittent der Anleihe Kuponzahlungen leisten muss. Diese Termine ergeben sich aus der Anleihevereinbarung, werden aber grundsätzlich jährlich, halbjährlich, vierteljährlich oder monatlich gezahlt. Anleihekurse werden ex Kupon oder cum Kupon notiert. Bei der Angabe "ex Kupon" ist die nächste Kuponzahlung im Kurs nicht enthalten; bei "cum Kupon" ist die nächste Zahlung im Kurs enthalten.

Was beeinflusst die Kurse von Anleihen?

- Angebot und Nachfrage

- Nähe der Anleihe zur Fälligkeit

- Kreditratings

- Inflation

Angebot und Nachfrage

Wie bei jedem handelbaren Vermögenswert unterliegen die Anleihekurse Angebot und Nachfrage in den betreffenden Märkten. Das Angebot von Anleihen hängt von den emittierenden Organisationen und ihrem Kapitalbedarf ab. Die Nachfrage wird von der Attraktivität einer Anleihe als Anlage im Verhältnis zu anderen Anlagemöglichkeiten bestimmt. Die Zinssätze spielen eine wichtige Rolle für die Entwicklung des Angebots und der Nachfrage. Im Folgenden nehmen wir die Beziehung zwischen Zinssätzen und Anleihekursen genauer unter die Lupe.

Nähe der Anleihe zur Fälligkeit

Die Kurse neu aufgelegter Anleihen werden immer unter Berücksichtigung der aktuellen Zinssätze festgelegt. Das heisst, dass sie in der Regel zu ihrem Nominal- oder Nennwert oder in der Nähe dieses Werts gehandelt werden. Und wenn die Anleihe die Fälligkeit erreicht hat, handelt es sich nur noch um die Rückzahlung des ursprünglichen Kredits. Das heisst, dass die Anleihe wieder zum Nennwert zurückkehrt, wenn dieser Zeitpunkt näher rückt. Die Anzahl der Zinszahlungen bis zur Fälligkeit hat ebenfalls Einfluss auf den Kurs der Anleihe.

Kreditratings

Anleihen werden zwar häufig als konservativere Anlageinstrumente betrachtet. Nichtsdestotrotz kann es zu Zahlungsausfällen kommen. Eine riskantere Anleihe notiert in der Regel mit einem niedrigeren Kurs als eine Anleihe mit geringerem Risiko und ähnlichem Zinssatz. Wie bereits dargelegt, ist der wichtigste Anhaltspunkt für das Ausfallrisiko eines Anleiheemittenten das Rating der drei wichtigsten Kreditratingagenturen – Standard & Poor’s, Moody’s und Fitch.

Inflation

Für Anleihegläubiger ist hohe Inflation in der Regel eine schlechte Nachricht. Dafür gibt es zwei Gründe:

- Wenn das Geld an Kaufkraft verliert, ist die fixe Kuponzahlung einer Anleihe für die Anleger weniger wert.

- Zentrale Währungsbehörden wie die britische Zentralnotenbank (Bank of England, BoE) reagieren auf eine hohe Inflation oft mit Zinserhöhungen. Aufgrund der inversen Beziehung zwischen Zinssätzen und Anleihekursen resultieren die höheren Zinssätze in einem niedrigeren Marktpreis der Anleihe.

Anleihekurse und Zinssätze

Das Zinsniveau kann wesentliche Auswirkungen auf das Angebot von und die Nachfrage nach Anleihen haben. Wenn die Zinssätze niedriger sind als die Kuponrate einer Anleihe, dürfte die Nachfrage nach dieser Anleihe steigen, da sie eine vorteilhaftere Anlage darstellt. Wenn die Zinssätze dagegen über die Kuponrate der Anleihe steigen, dürfte die Nachfrage abnehmen.

Ebenso können die Anleiheemittenten das Angebot drosseln, wenn die Zinssätze so hoch sind, dass die Kreditaufnahme zu teuer wird. Die Faustregel lautet, dass Zinssätze und Anleihekurse in einer inversen Korrelation zueinander stehen: Wenn ein Element steigt, fällt das andere.

Wenn Sie Entscheidungen zum Handel mit Anleihen treffen, ist es wichtig zu verstehen, wie sich das Zinsniveau auf Ihre Gesamtstrategie auswirkt.

Anleihekurse und die Fed

Die US-Notenbank (Fed) ist die Währungsbehörde der grössten Volkswirtschaft der Welt. Daher haben ihre geldpolitischen Entscheidungen weltweite Auswirkungen. Wenn die Fed zum Beispiel die Zinssätze senkt, steigt die Nachfrage im sehr grossen Markt für 10-jährige Treasury Notes (T-Notes), da Anleihen mit Kuponraten, die über dem allgemeinen Zinsniveau liegen, für Anleger attraktiv werden.

Durch den Anstieg der Kurse von T-Notes und anderer Anleihen steigt der Wert der Vermögenswerte von institutionellen Anlegern mit bedeutenden Beständen an Treasury Notes. Dies sind häufig Pensionsfonds, Anlagefonds, ETFs sowie Investmentbanken und Trusts.

Beispiele für Anleihen

- Britische Staatsanleihen (Gilts)

- Nullkuponanleihe

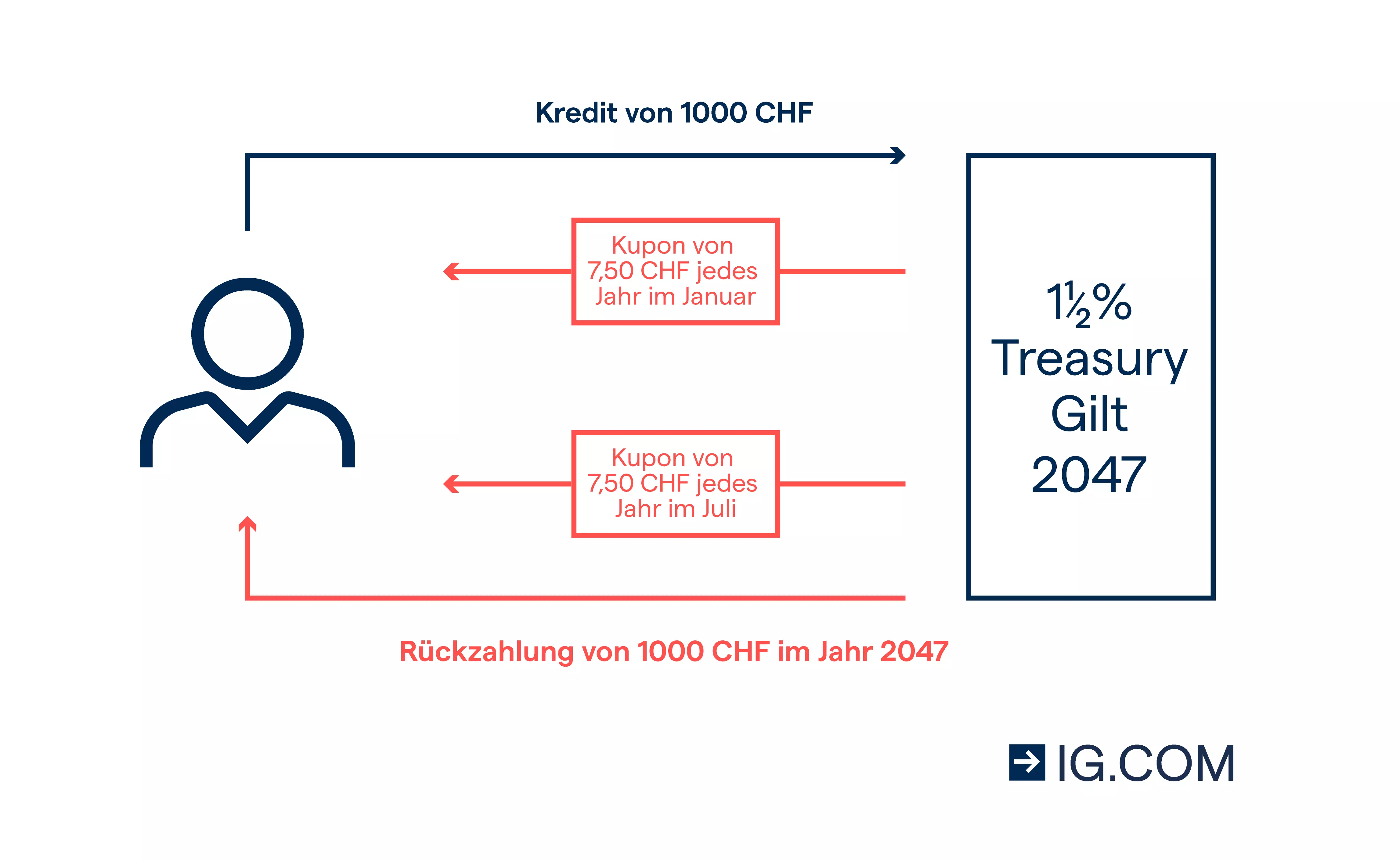

Ein Beispiel für eine herkömmliche britische Staatsanleihe ist der „1½% Treasury Gilt 2047“. Bei dieser Anleihe würden Sie zwei gleiche Kuponzahlungen pro Jahr erhalten, im Abstand von genau sechs Monaten (es sei denn, diese Termine fallen auf einen arbeitsfreien Tag, dann werden sie auf den nächsten Arbeitstag verschoben).

Die Anleihe wird im Jahr 2047 fällig und zahlt eine Kuponrate von 1,5 % pro Jahr. Wenn Sie bei der Staatsanleihe „1½% Treasury Gilt 2047“ eine Position im Nominalwert von 1000 CHF halten, würden Sie pro Jahr zwei Kuponzahlungen von jeweils 7,50 CHF erhalten (am 22. Januar und am 22. Juli).

Betrachten wir nun den Fall einer Nullkuponanleihe, die in einem Jahr fällig wird. Bei dieser Anleihe gibt es keine Kuponzahlungen. Stattdessen wird die Verzinsung durch einen Ausgabeabschlag (Disagio) auf ihren Nennwert ausgedrückt.

Nehmen wir an, dass der allgemeine Zinssatz für eine Anleihe mit einem vergleichbaren Risiko 5,26 % beträgt. Wenn der Nennwert der Anleihe bei 1000 CHF liegt, müsste der Emittent den Ausgabepreis bei 950 CHF ansetzen, damit die Anleihe konkurrenzfähig ist.

Wenn Sie als Anleihegläubiger beschließen, die Anleihe vor der Fälligkeit zu verkaufen, können Sie einen Gewinn erzielen, wenn der allgemeine Zinssatz für das vergleichbare Risiko zwischenzeitlich gesunken ist.

Bei einem gegebenen Zinssatz von 2,56 %, könnten Sie die Anleihe für 975 CHF verkaufen. Das Gleiche gilt für den gegenteiligen Fall: Wenn der gegebene Zinssatz also beispielsweise auf 8,11 % gestiegen ist, hätte Ihre Anleihe einen Marktpreis von 925 CHF.

Welche Risiken bergen Anleihen?

Kreditrisiko

Das Kreditrisiko ist das Risiko, dass der Emittent einer Anleihe nicht in der Lage sein wird, die Kupon- oder Tilgungszahlungen rechtzeitig und in voller Höhe zu leisten. Im schlimmsten Fall käme es zu einem vollständigen Zahlungsausfall des Schuldners (Emittentenrisiko). Ratingagenturen beurteilen die Kreditwürdigkeit und stufen die Emittenten entsprechend ein.

Zinsrisiko

Das Zinsrisiko beschreibt einen möglichen Wertverfall Ihrer Anleihe bei einem steigenden Zinsniveau. Denn hohe Zinssätze resultieren in höheren Opportunitätskosten einer Anlage in Anleihen, wenn Sie anderswo einen besseren Ertrag erzielen könnten.

Inflationsrisiko

Bei einem Inflationsrisiko besteht die Möglichkeit, dass eine steigende Inflation den Wert Ihrer Anleihe untergräbt. Wenn die Inflationsrate über die Kuponrate Ihrer Anleihe steigt, verliert Ihre Anlage real an Wert. Indexgebundene Anleihen können dieses Risiko mindern.

Liquiditätsrisiko

Das Liquiditätsrisiko ist die Möglichkeit, dass es am Markt nicht genügend Käufer gibt, die bereit sind, Ihre Anleihe schnell und zum aktuellen Kurs zu kaufen. Wenn Sie gezwungen sind, schnell zu verkaufen, müssen Sie möglicherweise einen niedrigeren Preis akzeptieren.

Währungsrisiko

Ein Währungsrisiko besteht nur, wenn Sie eine Anleihe kaufen, bei der die Zahlungen nicht in Ihrer Referenzwährung, sondern in einer anderen Währung geleistet werden. In diesem Fall könnte Ihre Anlage durch Wechselkursbewegungen an Wert verlieren.

Kündigungsrisiko

Das Call-Rrisiko besteht dann, wenn der Emittent der Anleihe das Recht (aber nicht die Pflicht) hat, den Nennwert der Anleihe vor dem festgelegten Fälligkeitstermin zurückzuzahlen. Der Wegfall der verbleibenden Kuponzahlungen könnte zum Verlust von Zinserträgen und möglicherweise zu einer geringeren Rendite auf Verfall der Anlage führen.

FAQs

Wie funktionieren Anleihen?

Eine Anleihe ist eine Art Darlehen, bei dem der Anleiheemittent dem Anleihegläubiger zusätzlich zu den Zinsen eine Rückzahlung des Kapitalbetrags schuldet. Während der Kapitalbetrag in der Regel die letzte Zahlung des Anleiheemittenten an den Inhaber ist, erfolgt die Verzinsung dieses Betrages häufig in Form einer Reihe von Zahlungen, die als "Kupon" bezeichnet werden.

Da es sich bei Anleihen im Allgemeinen um handelbare Wertpapiere handelt, können sie wie Aktien auf einem Sekundärmarkt gekauft und verkauft werden, wobei es jedoch erhebliche Unterschiede zwischen den beiden gibt. Obwohl einige Anleihen an der Börse notiert sind, werden sie hauptsächlich ausserbörslich (OTC) über institutionelle Broker-Dealer gehandelt.

Sind Anleihen eine gute Anlage?

Anleihen von hoher Qualität gelten im Allgemeinen als risikoarme Anlagen. Das bedeutet, dass auch ihre Zinssätze oft vergleichsweise niedrig sind. Es gibt zwar auch Anleihen mit vergleichsweise hohen Kupons, diese sind jedoch mit einem höheren Risiko verbunden. Traditionell nutzen Anleger Anleihen zur Diversifizierung ihres Portfolios und zur Absicherung gegen Abschwünge an den Aktienmärkten.

Was ist ein Beispiel für eine Anleihe?

Ein Beispiel für ein herkömmliches britisches Staatsgold ist die "1½% Treasury Gilt 2047". Hier würden Sie zwei gleiche Kuponzahlungen pro Jahr erhalten, die genau sechs Monate auseinander liegen (es sei denn, diese Termine fallen auf einen arbeitsfreien Tag; in diesem Fall werden sie auf den nächsten Arbeitstag verschoben).

Das Fälligkeitsdatum der Anleihe ist 2047, und der Zinssatz beträgt 1,5 % pro Jahr. Wenn Sie 1000 CHF nominal an 1½% Treasury Gilt 2047 halten, würden Sie zwei Kuponzahlungen von je 7,50 CHF am 22. Januar und am 22. Juli erhalten.

Sind Anleihen sicher?

Garantierte Anleihen" sind Anleihen, deren Kapital- und Kuponzahlungen von einer dritten Partei garantiert werden, z. B. von einer Versicherungsgesellschaft, einer Regierung oder einer Muttergesellschaft. Dazu gehören Unternehmens- und Kommunalanleihen.

Staatsanleihen werden durch den vollen Glauben und Rückhalt der jeweiligen Regierung garantiert. Es ist wichtig zu wissen, dass auch garantierte Anleihen zahlreichen Risiken unterliegen, einschliesslich des Kreditrisikos.

Was ist die risikoreichste Art von Anleihen?

Anleihen mit geringer Kreditwürdigkeit sind am riskantesten. Im Allgemeinen gelten Unternehmensanleihen als risikoreicher als solche, die von stabilen Regierungen in gut funktionierenden Volkswirtschaften ausgegeben werden. Die Inhaber von Unternehmensanleihen sind jedoch besser geschützt als die Inhaber von Aktien - im Falle einer Insolvenz sind die Anleiheschulden vorrangig vor den Forderungen der Aktionäre.

Was ist die sicherste Art von Anleihen?

Anleihen mit hoher Kreditwürdigkeit sind am sichersten. Im Allgemeinen werden Staatsanleihen als sicherere Alternative zu Unternehmensanleihen angesehen.

Was macht eine Anleihe attraktiv?

Das Gleichgewicht zwischen der Bonität der Anleihe - d.h. ihrem Kreditrisiko - und ihrer Rendite bis zur Fälligkeit macht sie zu einer attraktiven Anlagemöglichkeit. Wenn die Rendite bis zur Fälligkeit für ein bestimmtes Risikoniveau höher ist als die Zinsen für ein gleichwertiges Risiko an anderer Stelle, wird die Anleihe begehrt sein.

Sind Anleihen bei fallenden Märkten sicher?

Staatsanleihen sind bei Marktzusammenbrüchen besser dran als Unternehmensanleihen, aber die Beziehung zwischen Aktienmarktentwicklung und Anleihen ist komplex. Wenn Unternehmen aufgrund eines Marktabsturzes zahlungsunfähig werden, könnten ihre Anleihegläubiger möglicherweise weniger als das Kapital zurückerhalten. Bei einem Marktzusammenbruch kann es auch zu einer Kapitalflucht in konservativere Anlagen kommen, wodurch die Nachfrage nach Staatsanleihen steigt.

Sind Anleihen risikolos?

Keine Anleihe ist risikofrei. Alle Anleihen unterliegen dem Zins-, Inflations-, und dem Liquiditätsrisiko. Staatsanleihen können zwar manchmal als risikofrei bezeichnet werden, da sie von sehr kreditwürdigen Institutionen begeben werden, aber auch diese sind mit einem gewissen Ausfallrisiko behaftet.