Cosa sono i titoli di Stato e come fare trading?

Impara tutto sui titoli di Stato: cosa sono, come funzionano e come puoi prendere una posizione su di essi con la nostra piattaforma di trading.

Per aprire un conto, chiamaci al numero verde +41 (0)58 810 77 41 dal lunedì al venerdì, dalle 09:00 alle 18:00.

Cosa sono i titoli di Stato?

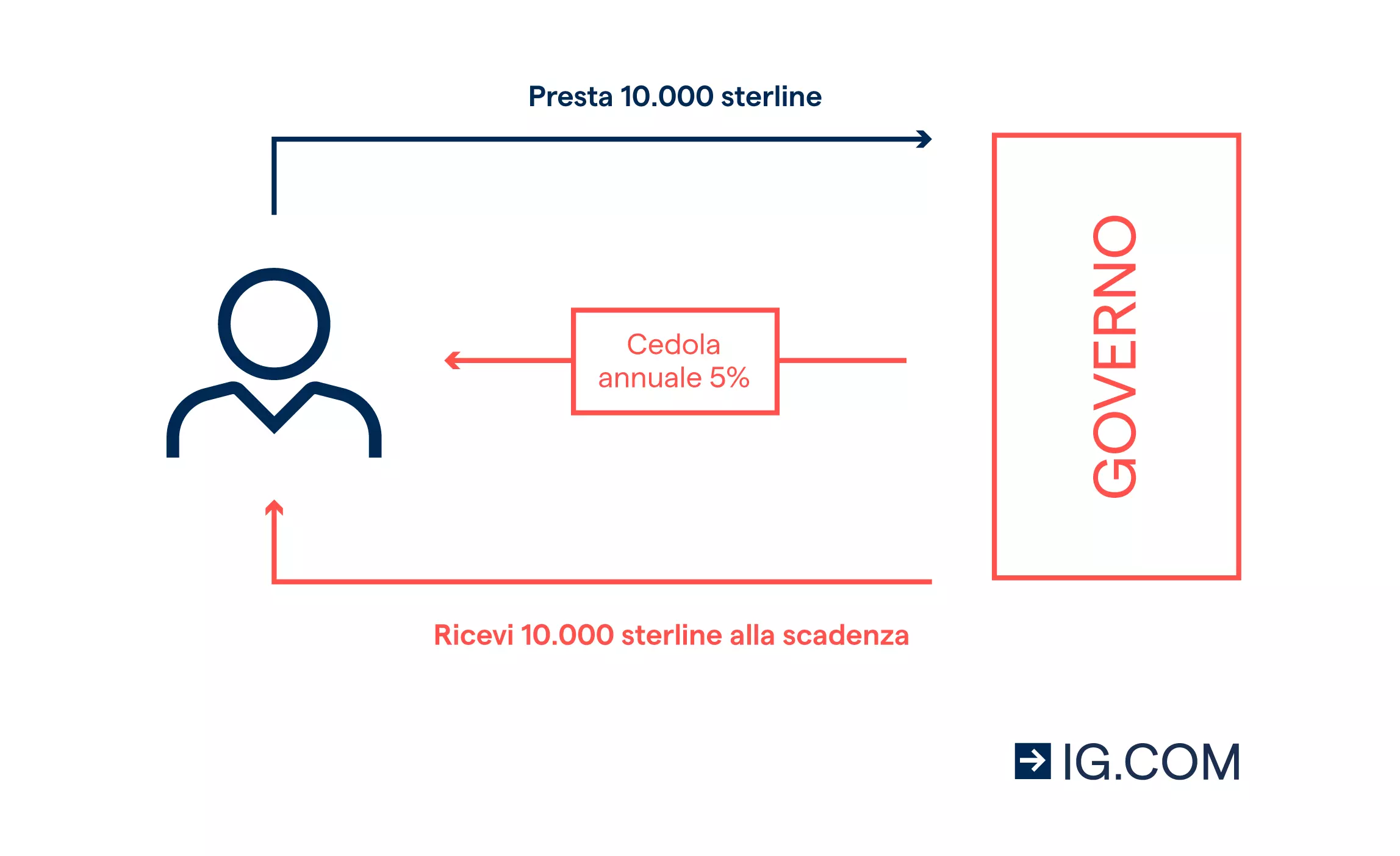

Un titolo di Stato è un tipo d'investimento basato sul debito, in cui si presta denaro a un governo in cambio di un tasso d'interesse concordato. I governi li usano per raccogliere fondi da destinare a nuovi progetti o infrastrutture, e gli investitori possono usarli per ottenere un rendimento fisso pagato a intervalli regolari.

Negli Stati Uniti le obbligazioni emesse dal governo sono chiamate Treasuries. Nel Regno Unito sono chiamate "gilts". Anche se tutti gli investimenti comportano dei rischi, i titoli di Stato di economie consolidate e stabili sono considerati a rischio relativamente basso.

Come funzionano i titoli di Stato?

Quando si acquista un titolo di Stato, si presta al governo una quantità di denaro concordata, per un periodo di tempo concordato. In cambio, il governo riconosce un livello prestabilito d'interesse a intervalli regolari, detto "cedola". Questo rende le obbligazioni un asset a reddito fisso.

Alla scadenza dell'obbligazione, verrà restituito l'importo dell'investimento originario, detto "capitale". Il giorno in cui si riceve il capitale è detto "data di scadenza". Obbligazioni diverse avranno diverse date di scadenza: si può acquistare un'obbligazione che scade tra meno di un anno, o una che scade tra 30 anni o più.

Principali termini da ricordare sulle obbligazioni

- Scadenza: il tempo residuo fino alla scadenza di un'obbligazione è il tempo che manca fino alla sua scadenza e al pagamento finale, ovvero la sua vita attiva

- Capitale: il capitale (o "valore nominale") di un'obbligazione è l'importo che si impegna a pagare all'obbligazionista, escluse le cedole. In generale, viene pagato una tantum alla scadenza dell'obbligazione

- Prezzo dell'obbligazione: il prezzo di emissione di un'obbligazione dovrebbe, in teoria, essere uguale al valore nominale di un'obbligazione, poiché rappresenta l'importo integrale del prestito. Tuttavia, il prezzo di un'obbligazione sul mercato secondario, dopo che è stata emessa, può fluttuare in modo considerevole in funzione di vari fattori.

- Date delle cedole: le date delle cedole sono le date in cui l'emittente dell'obbligazione è tenuto a pagare la cedola. L'obbligazione specifica le date delle cedole, ma di norma le cedole sono pagate annualmente, semestralmente, trimestralmente o mensilmente

- Tasso cedolare: il tasso cedolare di un'obbligazione è il valore dei pagamenti delle cedole dell'obbligazione espresso, in percentuale sul capitale dell'obbligazione. Ad esempio, se il capitale (o valore nominale) di un'obbligazione è di 1000 sterline e paga una cedola annuale di 50 sterline, il suo tasso cedolare è del 5% all'anno. Di norma i tassi cedolari sono annualizzati, quindi due pagamenti di 25 sterline equivalgono a un tasso cedolare del 5%.

Un'obbligazione con un prezzo uguale al suo valore nominale si dice "scambiata alla pari"; se il suo prezzo scende sotto la pari si dice "scambiata a sconto", mentre se il suo prezzo sale sopra la pari si dice "scambiata a premio".

Quali sono i rischi dei titoli di Stato?

Potresti sentire qualche investitore dire che un titolo di Stato è un investimento privo di rischi. Dal momento che un governo può sempre stampare più denaro per far fronte ai suoi debiti, la teoria funziona, avrai sempre indietro i tuoi soldi quando l'obbligazione scade.

In realtà, il quadro è più complesso. In primo luogo, i governi non sono sempre in grado di produrre più capitale. E anche quando possono, questo non impedisce loro di essere in default sui pagamenti dei prestiti. Ma a parte il rischio di credito, ci sono alcune altre potenziali insidie a cui fare attenzione con i titoli di Stato, tra cui il rischio di tasso d'interesse, di inflazione e di cambio.

- Cos'è il rischio di tasso d'interesse? Il rischio di tasso d'interesse è la possibilità che l'aumento dei tassi d'interesse faccia diminuire il valore dell'obbligazione. Questo è dovuto all'effetto che i tassi elevati hanno sul costo opportunità di detenere un'obbligazione quando si potrebbe ottenere altrove un rendimento migliore.

- Cos'è il rischio d'inflazione? Il rischio d'inflazione è la possibilità che l'aumento dell'inflazione faccia scendere il valore dell'obbligazione. Se il tasso d'inflazione aumenta oltre il tasso cedolare dell'obbligazione, l'investimento subirà una perdita in termini reali. Le obbligazioni indicizzate sono meno esposte al rischio d'inflazione.

- Cos'è il rischio valutario? Il rischio valutario è presente solo se si acquista un titolo di Stato i cui pagamenti sono previsti in una valuta diversa da quella di riferimento dell'investitore. In questo caso, la fluttuazione dei tassi di cambio potrebbe far scendere il valore dell'investimento.

I titoli di Stato sono garantiti dalla fiducia nei rispettivi governi e dal loro supporto. È importante osservare però che anche i titoli di Stato sono soggetti a numerosi rischi, tra cui il rischio di credito.

Quali sono i tipi di titoli di Stato?

La terminologia riguardante le obbligazioni può far apparire le cose molto più complicate di quanto non siano in realtà. Questo perché ogni Paese che emette obbligazioni usa termini differenti per indicarle.

Negli Stati Uniti, le obbligazioni sono chiamate Treasuries. Si dividono in tre grandi categorie, a seconda della scadenza:

- I Treasury bills (T-bills) hanno una scadenza entro l'anno

- I Treasury notes (T-notes) hanno una scadenza tra uno e dieci anni

- I Treasury bonds (T-bonds) hanno una scadenza di oltre dieci anni

I titoli di Stato del Regno Unito, dell'India e di altri Paesi del Commonwealth, ad esempio, si chiamano "gilts". La scadenza di ogni gilt è indicata nel nome, quindi, un titolo di Stato britannico che scade tra due anni è chiamato gilt biennale.

Altri Paesi useranno nomi diversi per le loro obbligazioni: quindi se si ha intenzione di fare trading su titoli di Stato al di fuori degli Stati Uniti o del Regno Unito, è una buona idea effettuare una ricerca per ogni singolo mercato.

Obbligazioni indicizzate

Ci sono anche titoli di Stato che non hanno cedole fisse, al contrario i pagamenti degli interessi variano in linea con i tassi di inflazione. Negli Stati Uniti, questi sono legati all'indice dei prezzi al consumo (CPI) e sono chiamati Treasury Inflation-Protected Securities (TIPS). Nel Regno Unito, sono chiamati "gilts indicizzati", e la cedola varia insieme all'indice dei prezzi al consumo (RPI) del Regno Unito.

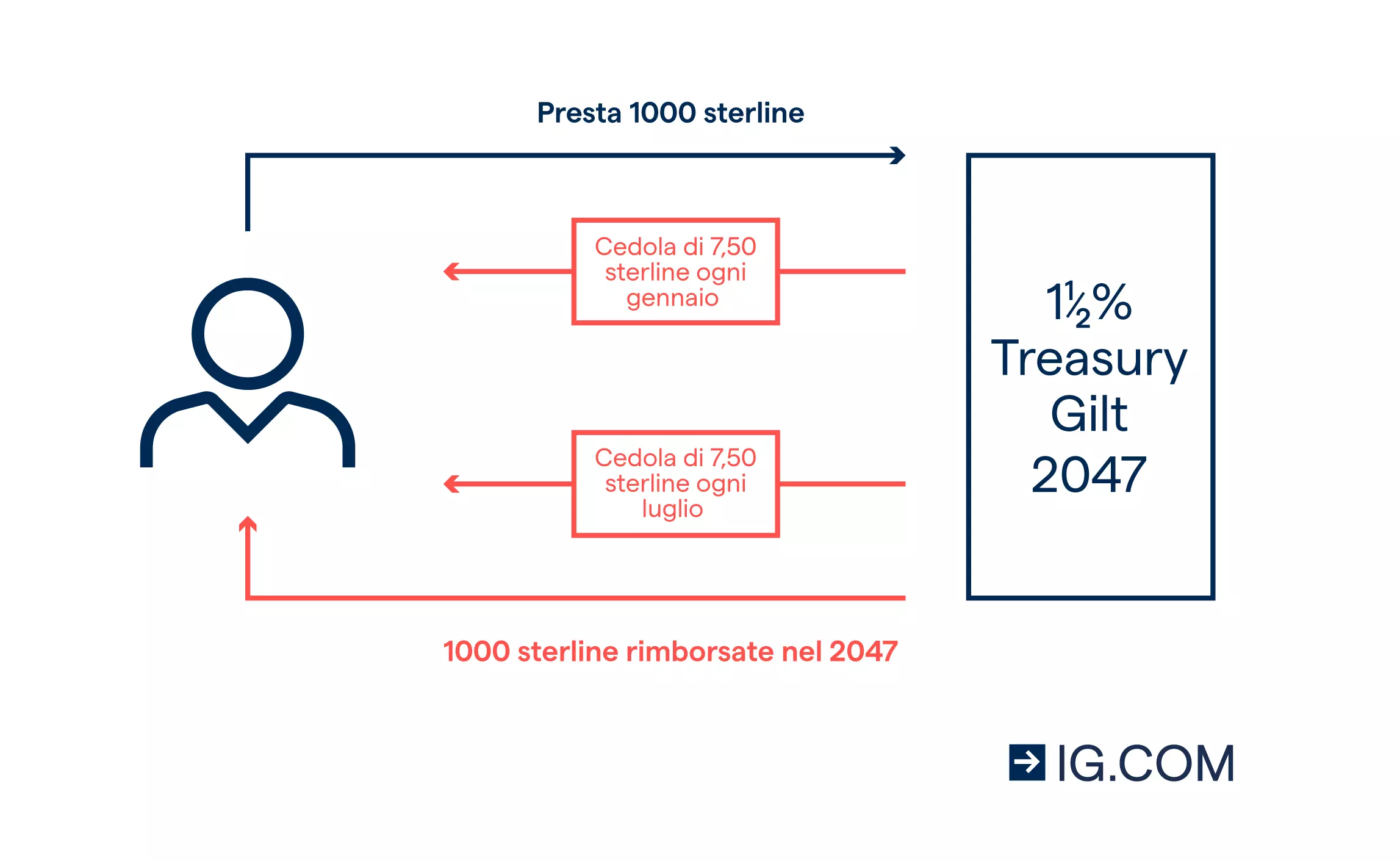

Esempio di titolo di Stato del Regno Unito

Un esempio di un'obbligazione governativa convenzionale del Regno Unito è il "1½% Treasury Gilt 2047". La data di scadenza dell'obbligazione è il 2047 e il tasso cedolare è dell'1,5% annuo. In questo caso è previsto il pagamento di cedole uguali, a distanza di sei mesi. Con un nominale di 1000 sterline dell'1½% Treasury Gilt 2047, è previsto il pagamento di due cedole da 7,50 sterline ciascuna, il 22 gennaio e il 22 luglio.

Cosa influenza il prezzo dei titoli di Stato?

Domanda e offerta

Come per tutti gli asset finanziari, i prezzi dei titoli di Stato sono dettati dalla domanda e dall'offerta. L'offerta di titoli di Stato è stabilita da ogni governo, che emette nuovi titoli se e quando necessario.

La domanda di obbligazioni dipende dal fatto che l'obbligazione si presenti come un investimento interessante.

Tassi d'interesse

I tassi d'interesse possono avere un grande impatto sulla domanda di obbligazioni. Se i tassi d'interesse sono inferiori al tasso della cedola di un'obbligazione, probabilmente la domanda di quell'obbligazione aumenterà perché rappresenta un investimento migliore. Ma se i tassi d'interesse aumentano al di sopra del tasso cedolare dell'obbligazione, la domanda potrebbe diminuire.

Quanto manca alla scadenza dell'obbligazione

Il prezzo dei titoli di Stato di nuova emissione sarà sempre applicato tenendo conto dei tassi d'interesse correnti. Questo significa che di solito la quotazione è al loro valore nominale o prossima ad esso. Quando un'obbligazione ha raggiunto la scadenza, si riduce al pagamento del prestito originario, quindi, avvicinandosi alla scadenza, l'obbligazione tenderà a tornare verso il suo valore nominale.

Anche il numero di pagamenti di interessi che rimangono prima della scadenza di un'obbligazione influisce sul suo prezzo.

Rating di credito

Di solito i titoli di Stato sono visti come investimenti a basso rischio, perché la probabilità che un governo non onori il prestito tende a essere bassa. Ma può comunque verificarsi un'inadempienza (default), e di solito un'obbligazione più rischiosa è scambiata a un prezzo più basso di un'obbligazione con un rischio minore e un tasso d'interesse simile.

Il modo principale per valutare il rischio di insolvenza di un governo è il rating assegnato dalle tre principali agenzie di rating: Standard & Poor’s, Moody’s, e Fitch Ratings.

Inflazione

Un tasso di inflazione elevato è di solito una cattiva notizia per gli obbligazionisti. Per due motivi:

- Il pagamento della cedola fissa diventa meno prezioso per gli investitori quando il potere d'acquisto dell'importo della cedola diminuisce per effetto dell'inflazione

- Quando l'inflazione è alta spesso le autorità monetarie centrali come la Banca d'Inghilterra alzano i tassi d'interesse. Poiché i tassi d'interesse e i prezzi delle obbligazioni sono inversamente correlati, un aumento dei tassi d'interesse comporta un abbassamento del prezzo di mercato delle obbligazioni.

Come fare trading sui future su titoli di Stato

Per speculare sui tassi d'interesse, o per coprirsi dal rischio di tasso d'interesse e dall'inflazione, si può valutare di fare trading sul mercato dei future su titoli di Stato. Con IG puoi farlo assumendo una posizione usando i CFD.

Con i CFD, dovrai versare un piccolo deposito (chiamato margine) per aprire una posizione di maggiore importo, ma i tuoi profitti e le tue perdite saranno calcolati sull'intero ammontare della posizione e non sull'importo minore del margine.

È importante ricordare che i prodotti finanziari a leva sono complessi e comportano un rischio intrinseco. Se da una parte la leva finanziaria permette di realizzare maggiori profitti con un capitale minore, se si prevede correttamente il movimento del mercato, è possibile anche perdere molto di più se il mercato si muove in direzione sfavorevole. Quindi, a differenza del semplice possesso di obbligazioni, la perdita non è limitata al valore sottostante dell'obbligazione.

Perché si fa trading sui titoli di Stato?

Si fa trading sui titoli di Stato per:

- Speculare sui movimenti dei tassi d'interesse

- Coprirsi dal rialzo dei tassi d'interesse sugli investimenti obbligazionari in portafoglio

- Coprirsi da un'inflazione elevata sugli investimenti a reddito fisso in portafoglio

Pronto a fare trading sui titoli di Stato? Scopri la nostra piattaforma di trading per le obbligazioni.