CFD et contrats à terme (futures) : quelles différences?

Découvrez ce qui différencie les CFD et les futures, des produits dérivés populaires utilisés pour spéculer sur les marchés financiers, et quel produit convient le mieux à votre stratégie de trading.

Table des matières

Quelle est la différence entre les CFD et les contrats à terme (futures) ?

Plusieurs éléments différencient les contrats pour la différence (CFD) et les contrats à terme (futures), notamment :

- Dates d’échéance

- Catégories d’actifs

- Détention des actifs

- Moyen de négociation

- Taille des ordres

|

Futures |

CFD |

|---|---|---|

Existe-t-il une date d’échéance ? |

Oui |

Non |

Quelles catégories d’actifs puis-je négocier ? |

Matières premières, indices, devises et obligations |

Matières premières, actions, ETF, indices, devises, options, futures, obligations et bien plus |

Serai-je propriétaire de l’actif ? |

Oui, dans le cas d’une livraison physique, sauf si vous décidez de régler en espèces |

Non, vous ne serez jamais propriétaire de l’actif |

Comment sont-ils négociés ? |

Les futures sont négociés en bourse |

Les transactions de gré à gré (OTC - over the counter) s’exécutent entre vous et votre courtier |

La taille des ordres est-elle flexible ? |

Non, tous les contrats futures sont standardisés en lots |

Oui, bien que les CFD répliquent les lots du sous-jacent, vous pouvez négocier de tailles de contrats inférieures |

Dates d’échéance

Les contrats futures ont une date d’échéance, date à laquelle l’actif en question doit être livré. Les futures ont différentes dates d’échéance au cours de l’année, chacune d’entre elles n’étant active que pour une période donnée. Par exemple, les futures sur indices ont une date d’échéance fixée au troisième vendredi de chaque mois. Lorsqu’un contrat expire, il ne peut plus être négocié et est réglé.

Les CFD, quant à eux, n’ont pas de date d’échéance. Vous acceptez d’échanger la différence de prix entre le moment où le contrat est conclu (ouvrez une position) et le moment où vous le clôturez.

Chez IG, lorsque vous négociez des futures, vous ouvrez en réalité une position CFD sur le marché sous-jacent, qui n’est disponible que jusqu’à la date d’échéance.

À ce stade, nous prorogeons votre contrat futures jusqu’au mois suivant, sauf si vous clôturez manuellement votre position.

Catégories d’actifs

Les contrats futures peuvent s’appliquer à différents actifs. Le marché à terme le plus connu est celui des matières premières, mais si vous recherchez du volume et de la liquidité, vous pouvez vous orienter vers les indices boursiers et les devises, qui sont les marchés futures les plus négociés.

Avec les CFD, vous pouvez négocier une gamme de marchés encore plus large, notamment les actions, les indices, les matières premières, les devises, les options et les obligations.

Détention des actifs

Lorsque vous concluez un contrat future, deux options s’offrent à vous à la date d’échéance :

- Livraison physique – accepter la livraison d’une matière première ou de détenir les actions, devises et obligations sous-jacentes

- Règlement en espèces – en lieu et place de la livraison ou de détenir l’actif, vous transférez uniquement le montant en espèces

Lorsque vous tradez les CFD, vous procédez toujours à un règlement en espèces. Vous n’êtes jamais propriétaire de l’actif sous-jacent.

Moyen de négociation

Les futures sont négociés en bourse, une place de marché sur laquelle les parties se réunissent pour acheter et vendre des quantités spécifiques d’un actif. Ces bourses sont strictement réglementées afin de garantir la qualité des produits et une transition fluide des actifs entre les parties.

Le Chicago Mercantile Exchange (CME) est probablement la bourse de futures la plus célèbre. Elle est spécialisée en agriculture, énergie, indices boursiers, forex, taux d’intérêt, métaux, immobilier, et même des contrats à terme liés à la météo.

Les CFD se négocient de gré à gré (OTC - over the counter) directement entre vous et votre courtier. Les transactions OTC sont généralement plus flexibles que les opérations boursières, qui sont davantage réglementées. Cela signifie que vous pouvez créer des accords spécifiques à votre profil et à votre stratégie de trading.

Taille des ordres

Les futures étant négociés sur d’importantes places boursières, les contrats sont standardisés, aussi bien en qualité qu’en quantité. La taille des ordres pour les contrats à terme est généralement conséquente, car ces derniers sont conçus pour des institutions.

Les CFD se négocient également en lots standardisés afin de refléter l’actif sous-jacent. Cependant, vous pouvez négocier des contrats par incréments.

Par exemple, un contrat à terme classique sur l’or équivaut à 100 onces, soit environ 192 800 $ à la date de rédaction de cet article. Les CFD sont également équivalents à 100 onces par contrat, mais vous pouvez négocier un minimum de 0,03 % par contrat, soit une exposition de 57,84 $.

Similarités entres les CFD et les futures

Il est intéressant de noter que les futures et les CFD ont également de nombreux points communs. En effet, tous deux sont :

- Des produits dérivés – ils tirent leur valeur d’un actif sous-jacent. Cela signifie que vous pouvez trader le marché sous-jacent sans devenir propriétaire de l’actif en question

- Spéculatifs – vous pouvez être long (acheter) et être court (vendre) sur le cours du marché sous-jacent, qu’il soit baissier ou haussier

- À effet de levier – vous pouvez obtenir une exposition totale au marché en n’immobilisant qu’une partie du coût total de la position. Les gains et les pertes sont calculés sur la valeur totale de votre position, et non sur l’investissement initial, permettant ainsi d’amplifier vos gains potentiels, mais également votre risque

Bases du trading sur CFD

Lorsque vous achetez ou vendez des CFD, vous concluez un contrat et acceptez d’échanger la différence du cours de l’actif entre le moment où votre position est ouverte et le moment où elle est clôturée. Si vous pensez que la valeur d’un actif va augmenter, vous vous positionnez à l’achat (« être long »). À l’inverse, si vous pensez qu’elle va baisser, vous vous positionnez à la vente (« être court »).

En savoir plus sur le trading sur CFD

Pour calculer votre gain ou votre perte, il suffit de multiplier la différence entre le cours d’ouverture et le cours de clôture par la taille de votre ordre et la valeur de chaque contrat.

Supposons que vous achetiez 10 contrats CFD sur le France 40 lorsque le cours s’élève à 5000. Chaque contrat vaut 10 € par point de mouvement. Ainsi, lorsque le marché évolue d’un point à la hausse, vous réalisez un profit de 100 €. À l’inverse, s’il baisse d’un point, vous perdez 100 €.

Si le marché a évolué de 25 points au moment où vous clôturez votre position, votre profit serait de 2 500 € ([25 x 10] x 10). Cependant, s’il a baissé de 30 points, vous perdriez 3 000 € ([30 x 10] x 10) à la clôture de votre position.

Bases du trading sur futures

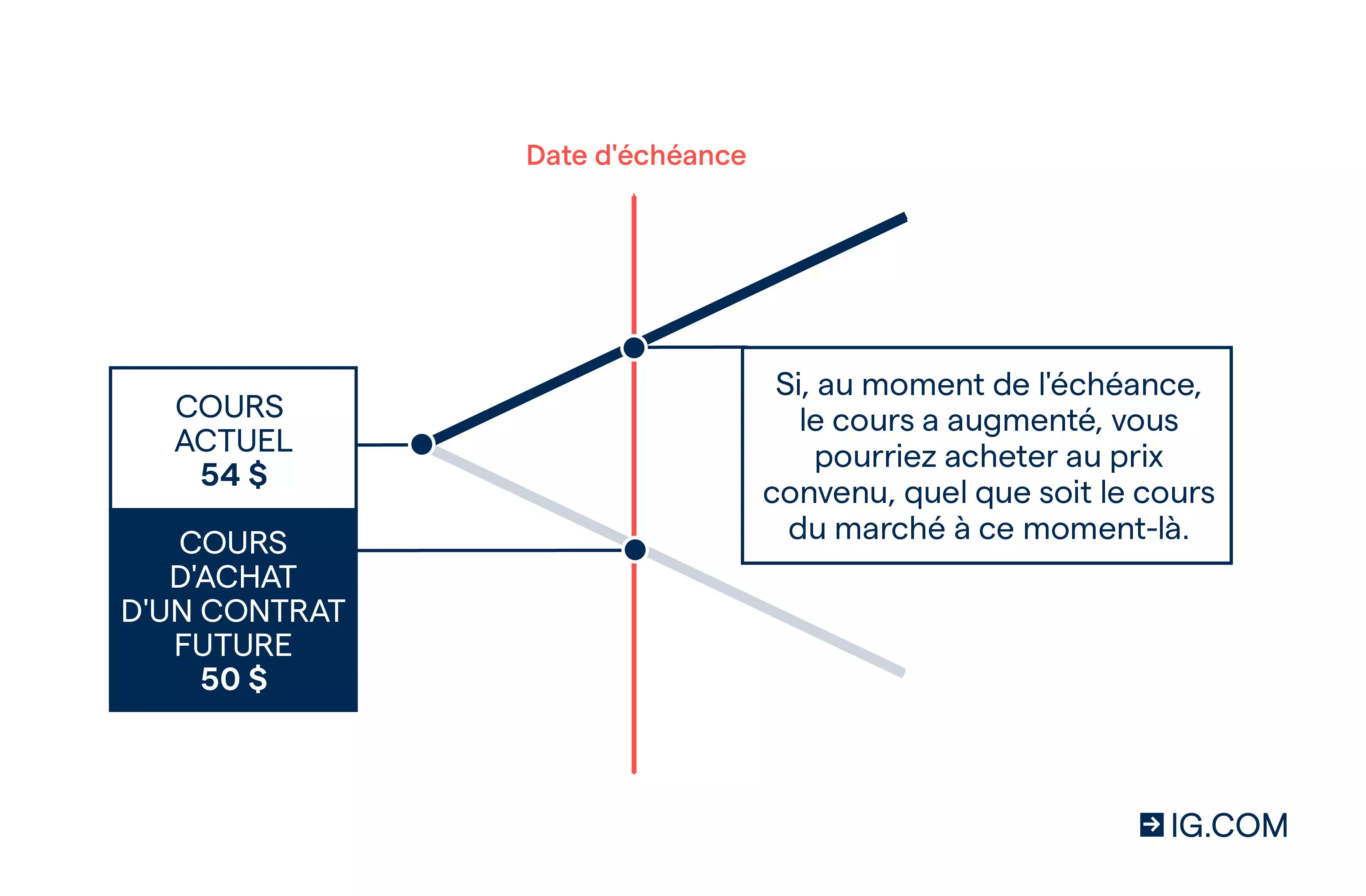

Un contrat à terme est un accord portant sur l’achat ou la vente d’un actif à un prix spécifié à une date future, quelle que soit sa valeur à la date d’échéance.

Les futures pouvant être réglés en espèces, il est possible de les utiliser pour tirer parti des variations de cours. Si vous pensez que les cours vont baisser, vous achetez un contrat dont le prix à échéance est inférieur au cours actuel du marché. Si vous pensez que les cours vont augmenter, vous achetez un contrat dont le prix à échéance est supérieur au cours actuel du marché.

Par exemple, vous souhaitez acheter du pétrole US Brut Léger, dont le cours actuel est de 54 $. Afin de couvrir la hausse des cours, vous décidez d’acheter un contrat future sur WTI avec une échéance en juillet à 50 $. Si à l’échéance, les cours ont augmenté, vous pourriez acheter 1 000 barils de pétrole au prix convenu, quel que soit le cours du marché à ce moment-là.

Découvrez comment négocier les futures

Comprendre les futures sur CFD

Vous pouvez négocier des futures via les CFD de la même manière que vous le feriez pour toute autre valeur. Avec les CFD, vous ne concluez pas de contrat future mais spéculez sur le cours sous-jacent d’un contrat future.

Par exemple, si vous pensez que le cours des futures sur pétrole US Brut Léger va augmenter, vous pouvez ouvrir une position CFD longue avec une date dates d’échéance en fin de mois. Si le cours des contrats à terme sur pétrole brut a augmenté à l’échéance, vous réalisez un profit. À l’inverse, si les cours ont baissé, vous subirez une perte.

Avantages et inconvénients du trading sur CFD

Avantages du trading sur CFD

Le trading sur CFD comporte de nombreux avantages. Vous pouvez par exemple :

- Accéder à plus de 17'000 valeurs, notamment les actions, les indices, les matières premières et les paires de devises

- Amplifier votre capital grâce à l’effet de levier

- Vous positionner à la baisse sans la complexité de la vente à découvert classique

- Négocier directement sur les carnets d’ordres des bourses grâce à l’accès direct au prix du marché

- Négocier sans droit de timbre1

Inconvénients du trading sur CFD

Les CFD sont des instruments financiers complexes. Il est donc essentiel de connaître les éléments suivants avant de trader :

- L’effet de levier pouvant amplifier les pertes, une stratégie de gestion du risque est indispensable

- Un certain niveau d’expertise est requis. Vous pouvez utiliser un compte démo pour développer vos compétences

- Toute position ouverte durant la nuit est sujette à des frais de financement

- Les CFD sont soumis à l’impôt sur les plus-values1

Avantages et inconvénients du trading sur futures

Avantages du trading sur futures

Le trading sur futures comporte de nombreux avantages. Vous pouvez par exemple :

- Couvrir vos positions d’investissement existantes pour vous protéger contre des mouvements de marché défavorables

- Négocier à long terme en ayant payé tous les frais à l’avance, évitant ainsi des frais supplémentaires pour le financement overnight

- Profiter de l’effet de levier pour ouvrir une position en n’immobilisant qu’une petite partie de votre capital

Inconvénients du trading sur futures

Avant de trader des contrats à terme, il est important de connaître les inconvénients qu’ils comportent, notamment :

- Les futures conviennent aux investisseurs ayant de l’expérience, car ils requièrent des connaissances approfondies pour comprendre leur fonctionnement

- Les cours des futures sont liés à leurs dates d’échéance, ce qui signifie que lorsque le contrat a expiré, le marché cesse d’exister, ce qui empêche de réaliser des analyses sur de longues périodes. Les marchés au comptant que nous proposons n’ont pas de dates d’échéance fixes, vous permettant ainsi de consulter l’historique complet des cours

- Les taxes et impôts liés aux contrats à terme dépendent de votre emplacement géographique et ce, que vous soyez propriétaire du sous-jacent à la date d’échéance ou non. Généralement, un impôt sur les plus-values et un droit de timbre s’appliquent lorsque vous acceptez la livraison de l’actif1

- Le trading avec effet de levier peut amplifier les pertes ainsi que les gains. Il est donc indispensable de mettre en place une stratégie de gestion du risque

Points clés de la comparaison entre CFD et futures

- Les CFD et les futures sont tous deux des produits dérivés populaires

- Les futures ont une date d’échéance, ce qui n’est pas le cas des CFD

- Vous pouvez négocier des futures sur matières premières, indices, devises et obligations, ou des CFD sur les cours des actions, indices, matières premières, devises, options, obligations et futures

- Lorsque vous négociez des futures, vous pouvez accepter la livraison physique de l’actif ou procéder au règlement en espèces. Les CFD sont uniquement réglés comptant. Vous ne serez donc jamais propriétaire des actifs sous-jacents

- Les futures sont négociés en bourse, et les CFD de gré à gré (OTC)

- Les futures sont négociés en lots standardisés, et les CFD répliquent les lots de l’actif sous-jacent mais peuvent être négociés en incréments

- Les CFD et les futures sont tous deux des produits dérivés à effet de levier et utilisés à des fins de spéculation

- Les CFD et les futures peuvent être utilisés pour négocier sur des marchés haussiers et baissiers

- Le trading sur CFD comporte de nombreux avantages tels que l’éventail des marchés négociables, l’effet de levier et la vente à découvert

- Le trading sur CFD comporte également certains risques, notamment des pertes amplifiées, une certaine complexité, des frais de financement overnight et un impôt sur les plus-values1

- Le trading sur futures comporte de nombreux avantages tels que la possibilité de les utiliser à des fins de couverture, une gestion efficace des coûts à long terme et l’effet de levier

- Le trading sur futures comporte également des risques, notamment le manque de données disponibles à long terme, des taxes sur la livraison physique1 et des pertes amplifiées si les contrats sont négociés avec effet de levier

Notes de bas de page

1 La réglementation fiscale est sujette à modification et dépend de circonstances individuelles. Cette réglementation peut varier selon la juridiction dans laquelle vous résidez.

En complément des mentions ci-dessous, veuillez noter que les informations présentes sur cette page ne constituent pas un historique de nos cotations ou une offre ou sollicitation à investir dans un quelconque instrument financier. IG Bank S.A. se dégage de toute responsabilité concernant l’utilisation qui en est faite et des conséquences qui en résultent. Veuillez noter que ces informations ne prennent nullement en compte la situation financière et les objectifs d’investissement spécifiques aux personnes qui les reçoivent. Ces informations n’ont pas été conçues pour répondre aux exigences légales en matière d’indépendance de la recherche sur l’investissement. Elles doivent donc être considérées comme une communication à des fins marketing. Enfin, bien que notre politique de passage d’ordres ne soit pas restrictive, nous ne cherchons pas à profiter de ces recommandations avant d’en faire la communication auprès de nos clients. Voir la déclaration relative aux recherches non indépendantes.

Avez-vous trouvé vos prochaines opportunités ?

Saisissez-les dès à présent.

Investissez en bourse sur plus de 17'000 valeurs depuis notre plateforme plusieurs fois récompensée avec des spreads compétitifs sur indices, actions, matières premières et plus encore.