¿Qué son los bonos del Estado y cómo comerciar con ellos?

Aprende todo lo que debes saber acerca de los bonos del Estado: qué son, cómo funcionan y cómo puedes abrir una posición sobre ellos en nuestra plataforma de trading.

¿Qué son los bonos del Estado?

Un bono del Estado es un tipo de inversión basada en deuda, en que le prestas dinero a un gobierno a cambio de una tasa de interés acordada. Los gobiernos los utilizan para generar fondos que pueden gastar en nuevos proyectos o infraestructura, mientras que los inversores pueden usarlos a fin de que se les pague un retorno establecido en intervalos periódicos.

En EE. UU., a estos bonos se les conoce como bonos del Tesoro («Treasuries»). En España se denominan «bonos del Estado» (entre 2 y 5 años) u «obligaciones del Estado» (más de 5 años). Mientras que toda inversión conlleva riesgo, los bonos del Estado de economías estables son considerados como una de las inversiones de menor riesgo que hay disponibles.

¿Cómo funcionan los bonos del Estado?

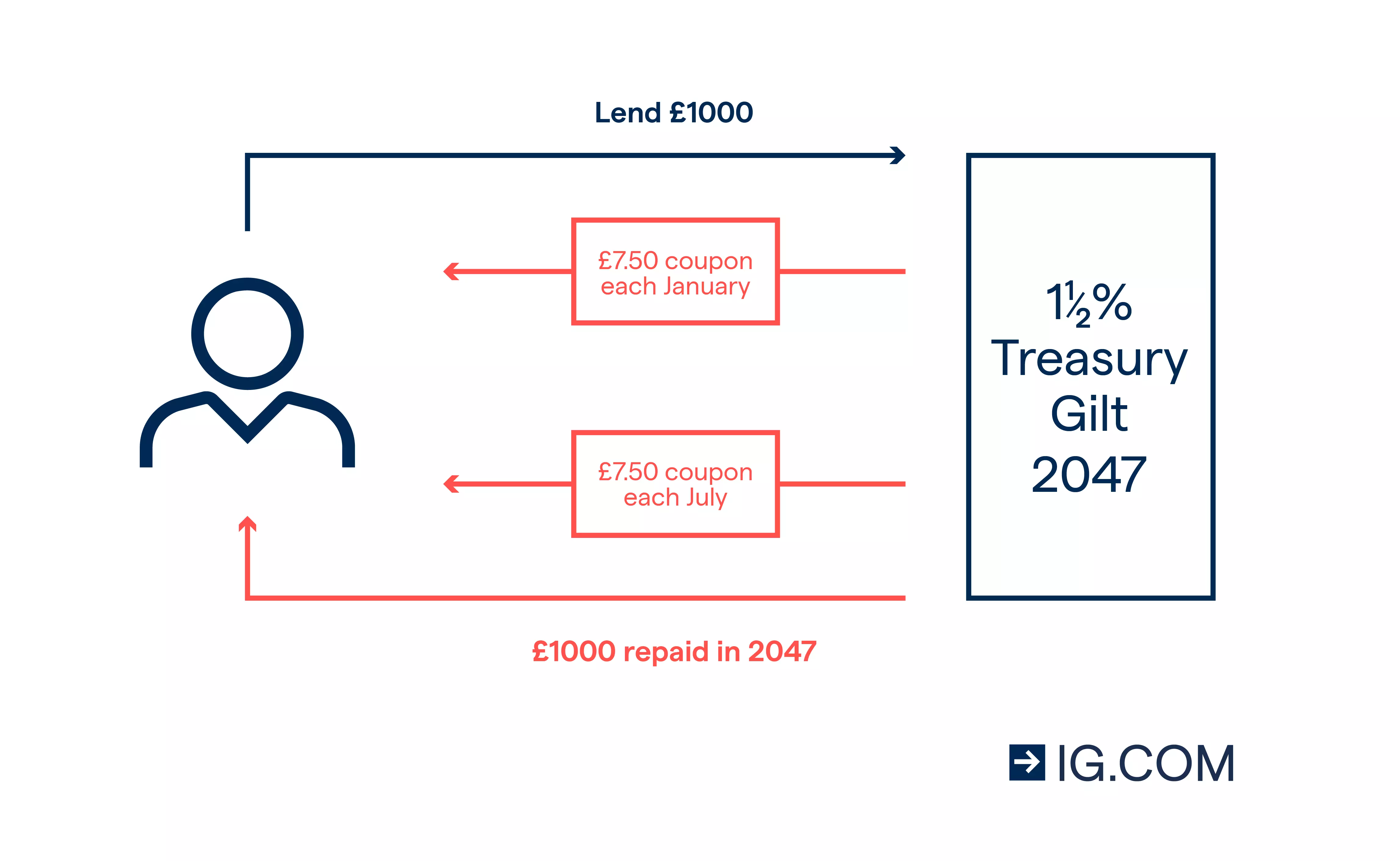

Cuando compras un bono del Estado, le prestas al Gobierno una cantidad acordada de dinero durante un período también acordado. A cambio de esto, el Gobierno te devuelve el dinero con un nivel establecido de interés de forma periódica, lo que se conoce como cupón. De esta manera, los bonos conforman un activo de ingreso fijo.

Cuando el bono venza, se te devolverá tu inversión original (denominada principal). El día en que recibes el valor de capital adeudado se conoce como la fecha de vencimiento. Diferentes bonos tienen distintas fechas de vencimiento; por ejemplo, puedes comprar un bono que vence en menos de un año o uno que vence en 30 años o más.

Términos clave de los bonos para recordar

- Vencimiento: es el tiempo que tiene el bono antes de vencer y hacer el pago final, es decir, su duración activa.

- Principal: este valor (también conocido como valor nominal) de un bono es el importe que se acuerda pagar al titular de dicho bono, excluyendo los cupones. En general, esto se paga una sola vez cuando el bono vence o expira.

- Precio del bono: el precio de emisión de un bono debería, en teoría, ser igual al valor nominal de este bono, ya que es el importe total del préstamo. Sin embargo, el precio de un bono en el mercado secundario (después de haberse emitido) puede fluctuar considerablemente según varios factores.

- Fechas de vencimiento del cupón: las fechas de vencimiento del cupón son aquellas en que el emisor del bono debe pagar dicho cupón. En el bono se especificarán estas fechas, pero automáticamente los cupones se pagan de forma anual, semestral, trimestral o mensual.

- Tasa del cupón: la tasa de un cupón de un bono es el valor de los pagos de intereses de este bono, en forma de porcentaje de su valor de principal. Por ejemplo, si el principal (o valor nominal) de un bono es de 1000 €, y paga un cupón anual de 50 €, el interés de dicho cupón es del 5 % al año. En general, los intereses de cupones se anualizan, de manera que dos pagos de 25 € cada uno también generarán un interés de cupón del 5 %.

Se dice que un bono que tiene un precio igual a su valor nominal opera a la par, es decir, si su precio disminuye por debajo del valor nominal, se trata de operativa con descuento, mientras que si el precio aumenta por sobre dicho valor, es una operativa con prima.

¿Cuáles son los riesgos de los bonos del Estado?

Algunos inversores dicen que los bonos del Estado son inversiones libres de riesgo. Dado que un gobierno siempre puede imprimir más dinero para saldar sus deudas, teóricamente hablando, siempre se te devolverá tu dinero cuando venza el bono.

En la realidad, esto es mucho más complicado. En primer lugar, los gobiernos no siempre pueden producir más capital. Incluso si es que pudieran hacerlo, esto no evita que incumplan el pago de los préstamos. No obstante, aparte del riesgo crediticio, existen otros posibles problemas de los cuales preocuparse con los bonos del Estado, por ejemplo, el riesgo de las tasas de interés, la inflación y las divisas.

¿Cuál es el riesgo de las tasas de interés?

El riesgo de las tasas de interés es la posibilidad de que su aumento haga disminuir el valor de tu bono. Esto se debe al efecto que tienen los intereses altos sobre el coste de oportunidad de ser titular de un bono cuando se podría obtener un mejor retorno en otra parte.

¿Qué es el riesgo de inflación?

El riesgo de inflación es la posibilidad de que su aumento genere una caída en el valor del bono. Si la tasa de inflación sube por encima del interés del cupón del bono, perderás el dinero de tu inversión en términos reales. Las obligaciones indexadas están menos expuestas al riesgo inflacionario.

¿Qué es un riesgo de divisa?

El riesgo de divisa solo se aplica si compras un bono del Estado que paga en una divisa diferente a la de referencia. En este caso, la fluctuación de los tipos de cambio podría ocasionar que caiga el valor de tu inversión.

Los bonos del Estado están garantizados por la buena fe y el respaldo absoluto de sus respectivos gobiernos. Sin embargo, es importante tener en cuenta que ni siquiera los bonos del Gobierno están exentos de numerosos riesgos, como el riesgo crediticio.

¿Cuáles son los tipos de bonos del Estado?

La terminología en torno a los bonos puede hacer que las cosas se vean mucho más complicadas de lo que son en realidad. Esto se debe a que cada país que emite bonos utiliza diferentes términos para referirse a ellos.

En EE. UU., los bonos se conocen como bonos del Tesoro («Treasuries»). Se pueden clasificar en tres categorías más amplias de acuerdo con su vencimiento:

- Las Letras del Tesoro («T-bills») vencen en menos de un año.

- Los Pagarés del Tesoro («T-notes») vencen en uno a diez años.

- Los Bonos del Tesoro («T-bonds») vencen en más de diez años.

En España, se les conoce como «bonos del Estado» si son de entre 2 y 5 años, mientras que si son de más de 5 años, se denominan «obligaciones del Estado».

Otros países usan nombres diferentes para sus bonos, de modo que si quieres operar con bonos de gobiernos que no sean EE. UU. ni España, lo mejor es investigar cada mercado por separado.

Obligaciones indexadas

También existen bonos gubernamentales que no tienen cupones fijos; en su lugar, los pagos de interés se mueven de acuerdo con las tasas de inflación. En EE. UU., estos están relacionados con el IPC y se les llama «títulos del tesoro protegidos contra la inflación» (TIPS, Treasury Inflation Protected Securities). En España, las obligaciones indexadas a la inflación son títulos que pagan un cupón fijo, pero sobre un principal de la inversión (el nominal a pagar llegada la amortización), que depende de la evolución de un índice de precios.

Ejemplo de bono gubernamental de España

Pongamos, por ejemplo, que has invertido 10 000 € en un bono del Estado a 10 años con un cupón anual del 5 % Cada año, el Estado te pagará un 5 % de tus 10 000 € como interés y cuando se alcance la fecha de vencimiento, te devolverá tu inversión original de 10 000 €.

Cómo operar con futuros de bonos del Estado

A fin de especular sobre las tasas de interés, o bien crear cobertura contra el riesgo de una alta tasa de interés y la inflación, podrías operar en el mercado de futuros de bonos del Estado. Gracias a IG, puedes hacerlo al abrir una posición con CFD.

Con los CFD, colocas un depósito pequeño (llamado margen) para abrir una posición más grande, pero tus ganancias y pérdidas se calcularán sobre el tamaño completo de la posición, no el margen.

Es importante tener presente que los productos financieros apalancados son complejos y conllevan un riesgo inherente. Mientras que el apalancamiento te permite obtener más beneficios por menos capital, si predices correctamente el movimiento del mercado, también podrías perder mucho más si este se mueve en tu contra. Así, a diferencia de cuando posees bonos de manera directa, tu pérdida no se limita al valor subyacente del bono.

¿Qué afecta el precio de los bonos del Estado?

La oferta y la demanda

Tal como ocurre con todos los activos financieros, la oferta y la demanda determinan los precios de los bonos del Estado. Cada gobierno establece la oferta de bonos de Estado, y emite bonos nuevos según y cuando se necesiten.

La demanda de bonos depende de si estos son una inversión atractiva.

Tasas de interés

Las tasas de interés pueden afectar en gran medida la demanda de bonos. Si las tasas de interés son más bajas que el interés del cupón de un bono, la demanda de este bono aumentará probablemente, ya que representa una mejor inversión. Sin embargo, si las tasas de interés aumentan por sobre el interés del cupón del bono, posiblemente la demanda disminuirá.

¿Qué tan cerca está el bono de su vencimiento?

Los bonos del Estado recién emitidos siempre tendrán un precio calculado según la tasa de interés actual. Esto quiere decir que generalmente operan a su valor nominal o a uno cercano. Cuando el bono alcanza su vencimiento, solo se paga el préstamo original, es decir, el bono se devuelve a sus valores nominales a medida que se acerca a este punto.

La cantidad de pagos de tasa de interés restantes antes de que el bono venza también afecta su precio.

Calificaciones crediticias

En general, se cree que los bonos del Estado son inversiones de bajo riesgo debido a la baja probabilidad de un incumplimiento del Gobierno en el pago del préstamo. Aun así, los incumplimientos pueden suceder, y un bono más arriesgado operará típicamente a un menor precio que uno de menor riesgo y una tasa de interés parecida.

La mejor manera de evaluar el riesgo de impago por parte de un gobierno es a través de su calificación según las principales agencias de calificación crediticia: En España, destacan Moody’s, Ethifinance Ratings e Inbonis, y en Reino Unido, Standard & Poor’s, Moody’s y Fitch Ratings.

Inflación

Una tasa de inflación elevada normalmente representa malas noticias para los titulares de bonos. Esto ocurre por dos razones principales:

- El pago fijo del cupón se vuelve menos valioso para los inversores cuando el poder adquisitivo de dicho cupón disminuye debido a la inflación.

- Cuando hay una inflación alta, las autoridades monetarias centrales como el Banco de España a menudo aumentan las tasas de interés. Dado que las tasas de interés y los precios de bonos tienen relación inversa, mientras más altas son las primeras, el precio de mercado de los bonos es menor.

¿Por qué comerciar con bonos del Estado?

Comerciar con bonos del Estado con IG te permite:

- especular sobre los movimientos de tasas de interés;

- crear cobertura contra los aumentos en la tasa de interés sobre las inversiones existentes de bonos; y

- crear cobertura contra la inflación alta sobre las inversiones existentes de ingreso fijo.

¿Estás listo para comerciar bonos del Estado? Descubre nuestra plataforma de trading con bonos.