Was ist CFD-Trading und wie funktioniert es?

Der Handel mit CFDs (Differenzkontrakte) ermöglicht es, auf Preisentwicklungen der Finanzmärkte zu spekulieren. Bei dieser Spekulationsart bedarf es weder dem Erwerb noch der Veräußerung des Basiswertes. Erfahren Sie alles, was Sie wissen müssen: Von CFD-Trading – was es ist und wie es funktioniert – über Short-Trades zu Leverage und Hedging. Sind Sie bereit mehr über den CFD-Handel zu erfahren?

Was sind CFDs und was ist CFD-Trading?

CFDs (Contracts for Difference oder Differenzkontrakte) sind derivative Produkte, mit deren Hilfe Sie Märkte wie Aktien, Forex, Indizes und Rohstoffe handeln können, ohne Aktien, Währungen oder Futures physisch kaufen oder verkaufen zu müssen. CFD-Trading, auch CFD-Handel genannt, bedeutet das Kaufen und Verkaufen von CFDs.

Anstelle diesen selbst zu erwerben, erklären Sie sich beim CFD-Handel damit einverstanden, die Wertdifferenz eines Basiswerts von dem Zeitpunkt, an dem der Vertrag eröffnet wird, bis zu seinem Abschluss auszutauschen. Einer der Hauptvorteile des CFD-Handels ist, dass Sie auf Kursschwankungen in beide Richtungen spekulieren können, wobei der Gewinn oder Verlust, den Sie erzielen, davon abhängt, inwieweit Ihre Prognose korrekt ist.

Was sind die wichtigsten Eigenschaften von CFDs?

Die folgenden Abschnitte erläutern einige der wichtigsten Merkmale und Nutzungsmöglichkeiten von Differenzverträgen:

Was bedeutet es, sich beim CFD-Handel long oder short zu positionieren?

CFD-Trading ermöglicht es, auf steigende und fallende Kurse zu spekulieren. Eine CFD-Position ist damit nicht nur nützlich, um eine herkömmliche Investition nachzubilden, sondern kann auch Gewinne erzielen, wenn der Kurs eines zugrunde liegenden Marktes an Wert einbüßt. Dies wird als „sich short positionieren“ bezeichnet, im Gegensatz zu „sich long positionieren“.

Wenn Sie meinen, der Apple-Kurs wird fallen, könnten Sie den entsprechenden Aktien-CFD verkaufen. Auch hier geht es um die Wertdifferenz zwischen dem Eröffnungs- und dem Schlusskurs, jedoch würden Sie einen Gewinn erzielen, wenn der Aktienkurs fällt und einen Verlust, wenn er steigt.

Egal, ob Sie sich long oder short positionieren – Gewinne und Verluste werden erst realisiert, nachdem die Position geschlossen wurde.

Welche Rolle spielt der Hebel (Leverage) im CFD-Handel?

Gehebelter Handel mit CFDs ermöglicht es, einen höheren Positionswert zu bewegen, als beim herkömmlichen Handel. Angenommen, Sie möchten eine Apple-Position mit 500 Aktien eröffnen. Bei einer traditionellen Investition wäre der volle Aktienpreis zu zahlen. Bei CFDs hingegen müssten Sie nur 20 % als Margin hinterlegen.

Erfahren Sie mehr über den Unterschied zwischen CFD- und Aktienhandel.

Beim Hebel-Trading stimmen Sie dem Austausch der Preisdifferenz eines höheren Gegenwertes des Basiswertes zu, ohne dabei den vollen Aufwand von Anfang an hinterlegen zu müssen. Der Gewinn und Verlust errechnet sich allerdings basierend auf der gesamten Positionsgröße, in diesem Fall auf 500 Apple-Aktien. Das bedeutet, dass sowohl Gewinne als auch Verluste im Vergleich zu Ihren ursprünglichen Investitionen enorm vervielfacht werden können und dass Verluste die Einstiegsmargin übersteigen können. Aus diesem Grund ist es wichtig, auf den Hebeleffekt zu achten und sicherzustellen, dass Sie im Rahmen Ihrer Möglichkeiten handeln.

Welche Bedeutung hat die Margin beim CFD-Handel?

Der Hebelhandel wird manchmal als „Handel auf Margin“ bezeichnet, da die für die Eröffnung und Aufrechterhaltung einer Position erforderlichen Mittel – die „Margin“ – nur einen Bruchteil der Gesamtgröße des Trades ausmachen.

Bezüglich der Margin gilt es, zwei Arten zu unterscheiden: Die Einschussmargin, die als individuelle Margin zur Eröffnung einer Position erforderlich ist, sowie die Nachschuss- (oder aggregierte Margin), die erforderlich wäre, wenn Ihr Trade kurz vor Verlusten steht, welche die Einschussmargin und etwaige zusätzliche Gelder auf Ihrem Konto nicht abdecken. Bei einer nachteiligen Entwicklung einer hebelfinanzierten Position können Sie einen Margin Call von Ihrem Broker erhalten, der Sie zu einer Nachschusszahlung auf Ihr Konto auffordert. Wenn Sie nicht genügend Mittel aufbringen, kann die Position geschlossen werden und alle entstandenen Verluste werden realisiert.

Wie funktioniert das Hedging mit CFDs?

CFDs können auch zum Hedging, d.h. zur Absicherung gegen Verluste, in einem bestehenden Portfolio eingesetzt werden.

Wenn Sie meinen, eine Ihrer Anlagen in Ihrem Depot könnte an Wert verlieren, können Sie potentielle Verluste durch einen CFD-Leerverkauf ausgleichen. Nehmen wir an, Sie besitzen Deutsche Bank Aktien im Wert von 1.000 €. Indem Sie eine CFD-Short-Position mit demselben Gegenwert eingehen, könnten Sie potentielle Verluste auf Grund eines Wertverlustes am zugrunde liegenden Markt durch den laufenden Gewinn Ihres CFD-Short-Trades ausgleichen.

Wie funktionieren CFDs?

Die Frage, was CFD-Trading ist, wurde damit geklärt. Nun ist es Zeit, einen Blick auf die Funktionsweise von CFDs zu werfen. Hier erläutern wir vier der wichtigsten Konzepte des CFD-Handels: Spreads, Handelsgrößen, Haltedauer und Gewinne/Verluste.

Spread und Kommission

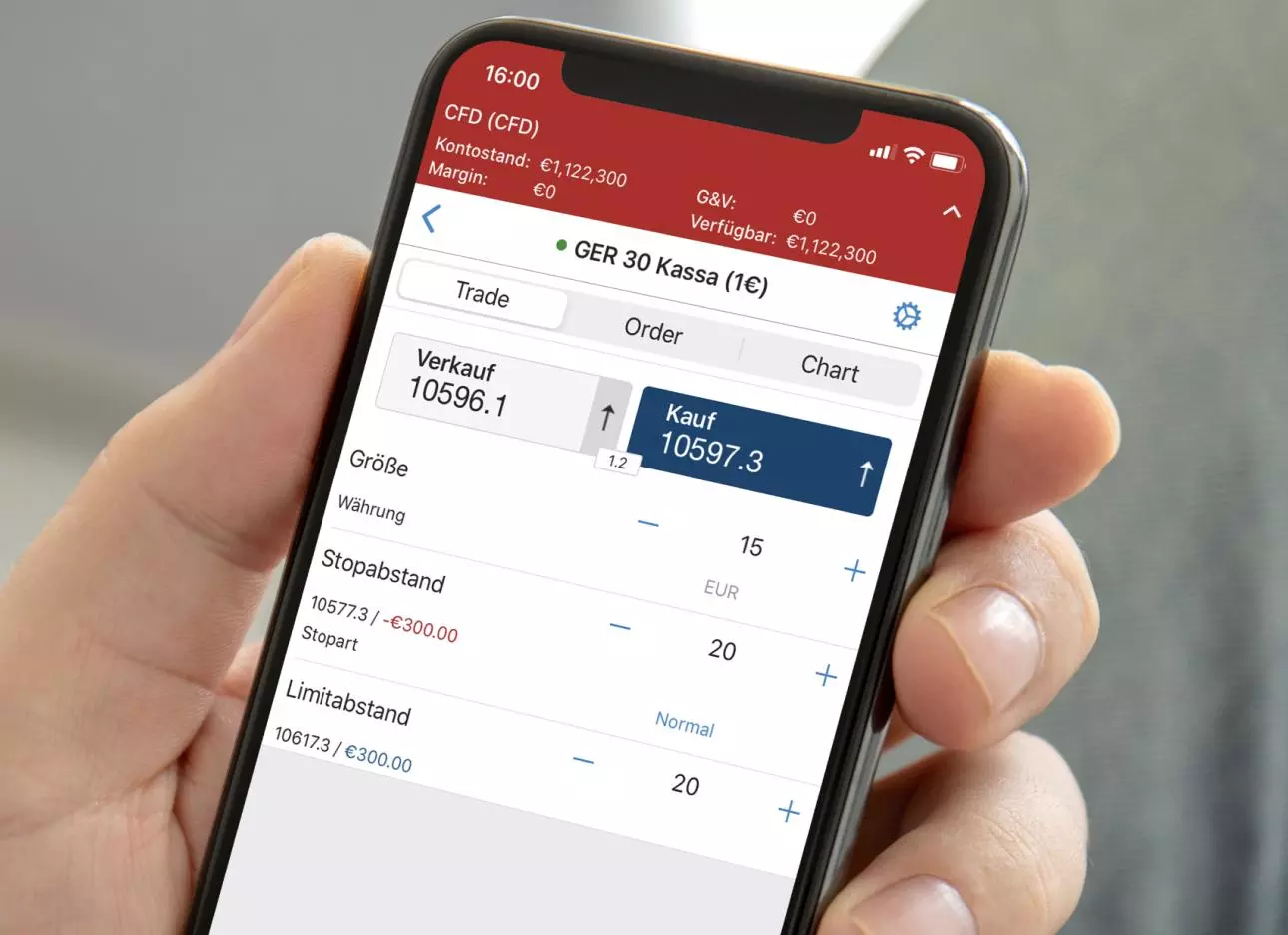

CFD-Preise werden in zwei Notierungen (bidirektionale Preise) angegeben: dem Verkaufspreis und dem Kaufpreis.

Der Verkaufspreis (oder Geldkurs) ist der Preis, zu dem Sie einen Short-CFD eröffnen können.

Der Kaufpreis (oder Briefkurs) ist der Preis, zu dem Sie einen Long-CFD eröffnen können.

Die Verkaufspreise werden immer leicht unter dem aktuellen Marktpreis liegen und die Kaufpreise werden leicht höher sein. Die Differenz zwischen den beiden Kursen wird als Spread bezeichnet.

In den meisten Fällen werden die Kosten für die Eröffnung einer CFD-Position durch den Spread gedeckt, was bedeutet, dass die Kauf- und Verkaufspreise an die Kosten für den Abschluss des Handels angepasst werden.

Ausgenommen hiervon sind Aktien-CFDs, die nicht über den Spread abgerechnet werden. Stattdessen stimmen die Kauf- und Verkaufspreise mit dem Preis des zugrunde liegenden Marktes überein und die Gebühr für die Eröffnung einer CFD-Aktienposition ist kommissionsbasiert. Durch die Verwendung von Kommissionen ist die Spekulation auf Aktienkurse mittels Differenzkontrakten näher am Kauf und Verkauf von physischen Aktien.

Handelsgröße

CFDs werden in Lots gehandelt, standardisierten Kontrakten. Der Wert eines Kontraktes hängt dabei vom zugrunde liegenden Basiswert ab und stimmt oft mit der Größe überein, in der dieser am Markt gehandelt wird.

Silber wird an Rohstoffbörsen beispielsweise zu 5.000 Feinunzen pro Lot gehandelt. Ein Silber-CFD wird dementsprechend auch für 5.000 Feinunzen pro Kontrakt gehandelt. Bei Aktien-CFDs entspricht ein Kontrakt i.d.R. einer Aktie. Demnach würden Sie 500 CFD-Kontrakte einer Volkswagen-Aktie kaufen, um einen Kauf von 500 Volkswagen-Aktien abzubilden.

CFD-Trading ist oft näher am traditionellen Handel als andere Derivate wie z.B. Optionen.

Haltedauer

Für die meisten CFD-Trades gibt es kein fixes Verfallsdatum – ein weiterer Punkt, durch den sich CFDs von Optionen unterscheiden. Sie werden geschlossen, indem ein Trade in die entgegengesetzte Richtung platziert wird zu der, die bei der Eröffnung gewählt wurde. Wenn Sie 500 Gold-Kontrakte gekauft haben, müssen Sie 500 Gold-Kontrakte verkaufen, um die Position zu schließen.

Wenn Sie eine CFD-Position am Ende eines Handelstages (ca. 23 Uhr) offen lassen, zahlen Sie Finanzierungskosten für die Haltung über Nacht. Diese Gebühr spiegelt die Kosten für das Kapital wider, das wir Ihnen im Endeffekt für die Eröffnung der gehebelten Position geliehen haben.

Dies ist jedoch nicht immer der Fall. Forward-Kontrakte sind von diesen Kosten ausgenommen. Ein Forward-Kontrakt hat ein Verfallsdatum zu einem festgelegten Zeitpunkt in der Zukunft und sämtliche Finanzierungsgebühren sind bereits im Spread miteinkalkuliert.

Gewinn und Verlust

Um den Gewinn oder Verlust eines CFD-Trades zu berechnen, multipliziert man zuerst die Anzahl der Kontrakte mit dem Wert pro Kontrakt („pro Punkt“-Bewegung). Diese Summe multipliziert man mit der Punktedifferenz zwischen dem Eröffnungskurs und dem Schließungskurs der Position.

Gewinn und Verlust

=

(Anzahl der Kontrakte x Wert pro Kontrakt)

x (Schließungskurs - Eröffnungskurs)

Für eine vollständige Berechnung des Gewinns oder Verlusts aus einem Handel würden Sie auch alle Gebühren, die Sie bezahlt haben, abziehen müssen. Dies können Übernachtungskosten, Provisionen oder Gebühren für garantierte Stops sein.

Nehmen wir an, Sie haben 5 Kontrakte des Deutschland 40 (1 €-Kontrakt) gekauft, als dieser bei 10.000 Punkten handelte. Ein einzelner Kontrakt hat in diesem Fall eine Wertigkeit von 1 € pro Punktbewegung. Sie würden jedes Mal, wenn der Markt um einen Punkt steigt, 5 € gewinnen (5 x 1 € pro Kontrakt).

Wenn Sie den Deutschland 40 bei 10.025 Punkten verkaufen würden, hätten Sie 125 € gewonnen.

125 = (5 x 1) x (10.025 - 10.000)

Wenn Sie den Deutschland 40 bei 9.983 Punkten verkaufen würden, hätten Sie 85 € verloren

-85 = (5 x 1) x (9.9883 - 10.000)

FAQs

Ist CFD-Trading ohne Hebel möglich?

Einige Broker ermöglichen es Ihnen, CFDs ohne Leverage zu handeln. Bei IG werden jedoch alle CFD-Trades gehebelt. Die Höhe des angebotenen Hebels hängt von verschiedenen Faktoren ab, darunter die Volatilität und Liquidität des zugrunde liegenden Marktes sowie die im jeweiligen Land geltenden Regulierungen.

Wie können CFDs zum Hedging genutzt werden?

Der Nutzen von CFDs zur Absicherung besteht darin, eine Position zu eröffnen, die profitabel wird, wenn eine Ihrer anderen Positionen einen Verlust zu erleiden beginnt. Ein Beispiel dafür wäre eine Short-Position in einem Markt, der den Preis eines Vermögenswertes verfolgt, den Sie besitzen. Jeder Wertverlust Ihres Vermögens wird dann durch den Gewinn aus Ihrem CFD-Handel ausgeglichen.

Angenommen, Sie halten beispielsweise eine Reihe von Aktien von Apple, glauben aber, dass diese Aktien in Zukunft an Wert verlieren könnten. Sie könnten über einen Aktien-CFD bei Apple short gehen. Wenn Sie Recht haben und Ihre Apple-Aktien an Wert verlieren, dann wird der Gewinn aus Ihrem Short-CFD-Trade diesen Verlust ausgleichen.

Worin besteht der Unterschied zwischen CFDs und Futures?

Wenn Sie CFDs handeln, kaufen Sie eine bestimmte Anzahl von Kontrakten auf einem Markt, wenn Sie erwarten, dass er steigt, und verkaufen sie, wenn Sie erwarten, dass er fällt. Die Wertänderung Ihrer Position spiegelt die Bewegungen des zugrunde liegenden Marktes (bzw. des Basiswerts) wider. Bei CFDs können Sie Ihre Position jederzeit während der Marktöffnungszeiten schließen.

Futures (auch: Terminkontrakte) hingegen sind Kontrakte, bei denen Sie ein Finanzinstrument in der Zukunft handeln müssen. Im Gegensatz zu CFDs legen Sie für diese Transaktion ein festes Datum und einen festen Preis fest – was bedeuten kann, dass der Basiswert zu diesem Zeitpunkt in physisches Eigentum übergeht. Futures müssen über eine Börse erworben werden. Der Wert eines Futures hängt sowohl von der Marktstimmung über den zukünftigen Preis des Vermögenswertes als auch von den aktuellen Bewegungen des zugrunde liegenden Marktes ab.

Es ist wichtig zu beachten, dass Sie mit einem CFD-Handelskonto über den Preis von Futures-Kontrakten spekulieren können, ohne die Kontrakte selbst kaufen zu müssen.

Erweitern Sie Ihr Trading-Wissen

Entdecken Sie IG Academy und finden Sie heraus wie Sie mit unseren interaktiven Kursen, Webinaren und Seminaren Ihr Trading-Wissen ausbauen können.

Was Sie noch interessieren könnte:

Vergleichen Sie Aktienhandel und CFD-Handel; sehen Sie sich die Funktionen und Vorteile der einzelnen Produkte an.

Informieren Sie sich über unsere Auswahl an Risikomanagementinstrumenten, einschließlich Stops, Limits und Preiswarnungen.

Browserbasierter Desktop-Handel und native Apps für alle Geräte. Browserbasierter Desktop-Handel und native Apps für alle Geräte.