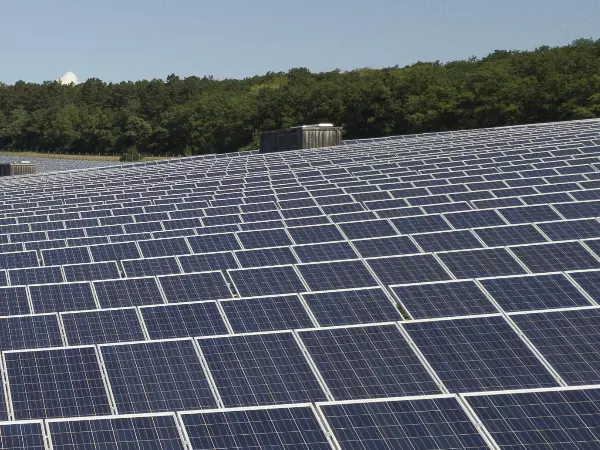

Comment investir dans l'énergie solaire ?

L’intérêt pour les énergies renouvelables étant grandissante, nous proposons de mettre en lumière la façon dont les traders et les investisseurs peuvent bénéficier d’une exposition à l'industrie de l'énergie solaire.

Découvrez tout ce qu’il faut savoir sur les investissements solaires et les principales actions solaires à surveiller.

Ce qu’il faut savoir sur l'industrie de l'énergie solaire

La demande mondiale d'énergie augmente, mais la réticence à investir dans des sources d'énergie qui nuisent à l'environnement et contribuent au changement climatique augmente également. C'est pourquoi on enregistre une croissance des investissements dans les domaines de l'énergie durable, tels que le solaire, l'éolien, l'hydroélectricité et les marées. L'industrie de l'énergie solaire a connu une croissance rapide depuis 2010, avec une augmentation d'environ 150 % jusqu’en 2018, passant de 100 000 à 243 000 personnes employées dans ce secteur. On s'attend à ce que l'industrie augmente à un taux annuel composé de 14,9 % jusqu'en 2023, date à laquelle elle devrait atteindre une valeur estimée à 286,3 milliards de dollars.1

Selon l'Energy Information Administration (agence d'information sur l'énergie) américaine, les énergies renouvelables non hydroélectriques (principalement les énergies éolienne et solaire) devaient constituer 10 % des sources d'électricité américaines en 2018, avant de passer à 12 % d’ici 2020. Le secteur solaire fonctionne dans ce que l'on appelle un cycle d'abondance et de famine. Les fluctuations de la croissance découlent de la capacité des entreprises à fournir des matériaux, ainsi que de la demande des consommateurs, il s’agit-là de deux facteurs qui peuvent changer d'une année à l'autre2.

Lorsqu'il y a des projets à grande échelle et des investissements au sein de cette industrie, les entreprises en profitent et leurs revenus augmentent. Mais lorsqu'il n'y a pas assez de demandes pour maintenir la production stable, ou lorsqu'une abondance d'offres bon marché inonde le marché, cela empêche les entreprises de croître. L'industrie a connu sa part de hauts et de bas, surtout après que l'administration Trump ait imposé des tarifs de 30% sur les panneaux solaires importés aux États-Unis. Cette décision s'est inscrite dans le cadre d'un effort plus vaste visant à promouvoir les fabricants américains par rapport à leurs concurrents en Chine, en Malaisie et ailleurs. Certaines entreprises et certains produits ont été exemptés de ces droits de douane, ce qui a entraîné une hausse du cours des actions de certaines entreprises établies aux États-Unis.

Alors que de nombreuses entreprises américaines se sont prononcées en faveur des tarifs douaniers, de nombreuses critiques ont vu le jour, certaines estimant qu'ils entraîneraient des pertes d'emplois et une incertitude quant à l'avenir de l'énergie renouvelable. Cependant, l'industrie de l'énergie solaire a encore connu une croissance d'environ 7% en 2019, avec un effectif de 259 400 personnes3.

Quels sont les différents types d'investissements dans les actions solaires ?

Il existe trois grandes catégories d'entreprises sur lesquelles les investisseurs se concentrent dans l'industrie solaire. Celles-ci sont :

- Les fabricants de panneaux solaires. Les entreprises qui produisent les composants de chaque panneau, y compris les onduleurs, les batteries et les logiciels.

- Les installateurs de panneaux solaires. Les entreprises qui vendent des panneaux solaires et les composants directement aux consommateurs.

- Les sociétés de financement dans le secteur solaire. Les entreprises qui financent des projets solaires pour les entreprises, ou qui accordent des prêts aux consommateurs pour payer leur installation solaire.

Comment prendre position sur les titres du secteur solaire ?

Il existe deux approches pour prendre position sur les actions solaires en fonction de sa stratégie globale et de ses préférences :

- Investir dans les actions d'une société solaire en ouvrant un compte titres

- Spéculer sur le cours de l'action d'une entreprise solaire en ouvrant un compte de trading

Si vous ne vous estimez pas prêt à trader sur les marchés réels, vous pouvez d'abord établir votre stratégie de trading solaire dans un environnement sans risque en ouvrant un compte démo IG. Vous pouvez également en apprendre davantage sur les marchés financiers en explorant la gamme de cours en ligne d'IG Academy.

Comment investir dans les titres du secteur solaire ?

Investir dans une action solaire, signifie acheter des actions d'une société dans l'espoir de voir leur valeur augmenter pour pouvoir les vendre à une date ultérieure et ainsi réaliser un bénéfice. Lorsque vous achetez des actions, vous obtenez un accès à des droits en tant qu'actionnaire, tels que le paiement de dividendes et le droit de vote.

Un investissement se fait normalement en ayant une vision à long terme du marché, et dans le but de profiter des dividendes annuels ainsi que de l'évolution du cours de l'action.

Comment négocier des titres du secteur solaire ?

Vous pouvez également spéculer sur le cours des actions solaires en utilisant des produits dérivés, tels que les CFD. Cela permet de négocier sans jamais prendre possession des actions sous-jacentes, sans obtenir de droits d'actionnaire mais en profitant des variations de prix dans les deux sens.

Puisque vous avez la possibilité de prendre position à l’achat comme à la vente, les CFD proposent un éventail d'opportunités beaucoup plus variées qu'avec un placement traditionnel.

La négociation des CFD implique de conclure un accord pour échanger le prix d'un actif solaire à partir du moment où votre position est ouverte jusqu’à sa clôture. Les CFD sont particulièrement utiles pour couvrir un portefeuille d'actions, car ils permettent de compenser les pertes éventuelles à l’aide des gains4.

En savoir plus sur le trading des CFD

Les 10 titres du secteur solaire à surveiller

Dû à la multitude d'actions dans le secteur de l'énergie solaire disponibles à la négociation ou à l’investissement, et aux nombreuse entreprises solaires existantes, nous avons examiné le Top 10 des actions solaires classées par capitalisation boursière.5 Celles-ci sont :

- Brookfield Renewable Energy Partners (BEP)

- First Solar (FSLR)

- SolarEdge Technologies (SEDG)

- Enphase Energy (ENPH)

- TerraForm Power (TERP)

- Pattern Energy Group (PEGI)

- SunPower Corporation (SPWR)

- SunRun Incorporated (RUN)

- Canadian Solar (CSIQ)

- Vivent Solar (VSLR)

Ces entreprises ont gagné en intérêt sur le marché au cours de leur durée de vie, aussi bien pour leurs mouvements positifs que négatifs sur le marché. Lorsqu’un trader ouvre une position pour vendre l’action d'une société en période de ralentissement économique et de déclin de l'intérêt de l'industrie, on parle alors de vente à découvert d'une action.

Brookfield Renewable Energy Partners (BEP) – 6,64 milliards de dollars

Brookfield Renewable Energy Partners (BEP) est une entreprise complètement différente des autres sociétés figurants dans cette liste, car elle n'est ni productrice ni installatrice. En effet, BEP est une société de gestion d'actifs qui met l'accent sur les énergies renouvelables.

L'entreprise est surtout connue pour son investissement dans l'énergie hydroélectrique, mais l'intérêt du géant de l'industrie pour l'énergie solaire ne peut être ignoré. En 2017, BEP a acquis une participation de 51 % dans TerraForm Power et a payé 500 millions de dollars en 2019 pour une participation dans X-Elio, un promoteur solaire espagnol. Pour les traders qui s'intéressent à l'énergie solaire mais qui cherchent à diversifier leurs investissements éthiques, BEP peut offrir une exposition à une gamme de différentes énergies renouvelables.

L'entreprise dispose d'une plateforme d'énergie renouvelable, qui comprend ses propres projets solaires à l'échelle d'un service public. Toute énergie renouvelable produite par la société est principalement vendue à taux fixes aux clients, ce qui lui confère une certaine stabilité dans un contexte de volatilité des prix de l'électricité. Malgré cette volatilité et une industrie solaire compétitive, le cours de l'action BEP a connu une croissance soutenue. L'action de la société a atteint un sommet historique en août 2019, se négociant à 37,43 $.

Toutefois, une grande partie de ses activités ont lieu dans des marchés émergents, comme le Brésil, ce qui signifie que BEP réduit son risque en se protégeant contre les fluctuations des prix et des taux de change.

First Solar (FSLR) – 6,43 milliards de dollars

First Solar (FSLR) est considéré comme l'un des principaux producteurs de solutions photovoltaïques (PV), méthode utilisée pour produire de l'énergie solaire. L'entreprise américaine se concentre sur la recherche et le développement, ce qui s’est avéré être un avantage dans un secteur de plus en plus concurrentiel. FSLR a été à l'avant-garde pour augmenter la quantité d'énergie que chaque panneau solaire peut produire, tout en s'assurant que les coûts sont abordables.

Les choses se sont améliorées pour FSLR en 2018 après que l'entreprise ait été exclue des tarifs du président américain Donald Trump sur les importations de panneaux solaires, avec des parts pour FSLR atteignant un sommet historique de 81,70 $ dans les quatre premiers mois de l'année. Cependant, les actions ont chuté à 55,52 $ en juin et juillet après que l'entreprise de systèmes d'énergie solaire ait raté ses objectifs de profits et de ventes.

FSLR a réussi à retrouver sa stabilité dans la deuxième moitié de 2018 et les premiers mois de 2019, pour remonter à 64,24 $ en juin 2019. Le même mois, il a été annoncé qu'un nouveau type de panneau dis ‘module bifacial’ serait exempté des tarifs de Trump. Cela signifierait qu'un certain nombre d'entreprises qui produisent la technologie, dont Canadian Solar, pourraient regagner une partie de leur part du marché. La nouvelle a fait chuter FSLR de 6,8 % en juin.

Malgré ce sombre nuage dans son horizon, le titre FSLR s'est stabilisé après que la société ait vendu tous ses modules pour 2020 et 2021, et annoncé qu'elle conclurait des accords pour fournir Microsoft, Facebook et Kellogg’s en panneaux solaires pour divers projets.

SolarEdge Technologies (SEDG) – 3,72 milliards de dollars

SolarEdge Technologies (SEDG) est une société technologique basée en Israël qui produit les onduleurs nécessaires pour convertir l'énergie des panneaux solaires en courant électrique utilisé par les distributeurs.

SEDG s'est positionné comme un leader du marché de la technologie solaire, ce qui a attiré l'attention d'autres grandes entreprises qui cherchent à surfer sur la tendance de l'énergie propre. Par exemple, Tesla (célèbre pour ses véhicules électriques) s'est associé à SEDG en 2015 pour développer des solutions PV pour le marché du solaire résidentiel.

La valeur des actions de SEDG est passée de 28,60 $ le 4 mai 2015, jour de l'annonce, à 40,82 $ un mois plus tard. Trois ans plus tard, SolarEdge a généré près d'un milliard de dollars de bénéfices en 2018, l'entreprise s'enorgueillit d'avoir réalisé un bénéfice chaque année depuis sa création en 2006.

Toutefois, les inquiétudes suscitées par l'effet de l'augmentation des tarifs sur les panneaux solaires ont entraîné des fluctuations dans le cours de l'action de la société, qui a oscillé entre 68 $ et 34 $ tout au long de l'année. SolarEdge a également enregistré une baisse de 4% de son bénéfice net en 2019 en raison de ces restrictions. Mais le 7 août 2019, l'action SEDG a grimpé de plus de 23 % pour atteindre un plus haut historique de 79 $ après que la société a dépassé les prévisions de bénéfices de Wall Street pour le deuxième trimestre (Q2).

Sa réputation d'innovateur et la constance de ses bénéfices ont conduit SEDG à réaliser des acquisitions. SEDG a pris une longueur d'avance sur le marché des véhicules électriques (VE) avec l'achat du fabricant italien de systèmes VE SMRE, et s'est développé dans d'autres solutions renouvelables grâce à l'acquisition du fabricant sud-coréen de batteries Kokam et de la société Gamatronic (UPS) spécialisée dans l'alimentation électrique sans coupure.

Enphase Energy (ENPH) – 3,38 milliards de dollars

Enphase Energy (ENPH) est une société de technologie solaire américaine qui conçoit et fabrique une solution complète pour l'énergie solaire résidentielle.

Enphase Energy a été la première entreprise à introduire des micro-onduleurs. Ceux-ci combinent le stockage de l'énergie avec des logiciels permettant de contrôler et de maximiser l'énergie solaire, tout en créant des coûts plus efficaces pour les consommateurs. La société a exporté plus de 21 millions de micro-onduleurs dans plus de 130 pays, ce qui lui a permis de se positionner comme l'un des leaders mondiaux du solaire.

Il n'y a pas si longtemps, l'entreprise affichait d'importantes pertes d'exploitation et un bilan financier en baisse, mais l'intérêt accru pour le secteur solaire a fait grimper ses bénéfices et le cours de ses actions.

En 2018, Enphase Energy a acquis les activités de SunPower Corp dans le domaine des micro-onduleurs, ce qui devrait rapporter entre 60 et 70 millions de dollars en revenus pour 2019. Les actions d'Enphase Energy sont passées de 4,49 $ le 12 juin 2018 à 7,02 $ un mois plus tard.

L'action ENPH a connu une volatilité au cours des premiers mois de 2019, avec des cours allant de 4,60 $ le 1er janvier à 35,43 $ le 27 août. Le cours de l'action a été soutenu par deux annonces positives consécutives de bénéfices au premier et au deuxième trimestre.

TerraForm Power (TERP) – 3,54 milliards de dollars

TerraForm Power (TERP) a été créée en 2014 par SunEdison, une société holding pour les parcs éoliens et solaires. La société a fait son introduction en bourse (ou IPO) le 18 juillet 2014, mais elle a connu une croissance initiale négative, ses actions passant d'un sommet de 42,03 $ à 7,26 $ trois mois seulement après son entrée en bourse.

Brookfield Asset Management la société mère de [shares:BEP-US|BEP], a finalement acquis une participation majoritaire dans TERP en mars 2017. Lorsque la nouvelle de l'acquisition a atteint les marchés, les actions de TERP sont passées de 11,60 $ le 6 mars à 12,62 $ seulement trois jours plus tard. Cela était fondé sur l'espoir que Brookfield avait créé une stratégie qui augmenterait les revenus de l'entreprise.

En 2018, Brookfield a augmenté sa participation de 51 % à 65 % et en 2019, TERP a annoncé qu'elle avait réussi à réduire sa perte nette de 28 à 17 millions de dollars. La société envisage sa croissance dans une perspective à long terme, mais son bilan reste encore lourdement endetté. Toutefois, TerraForm serait en bonne voie pour rembourser sa dette et accroître ses revenus d'ici 2021.

Pattern Energy Group (PEGI) – 2,62 milliards de dollars

Pattern Energy Group (PEGI) est une société d'énergie propre qui possède et exploite des projets énergétiques aux États-Unis, au Canada et au Chili. Ils vendent toute la production aux compagnies d'électricité et de services publics dans le cadre de contrats d'achat à prix fixe.

Les actions de Pattern Energy ont souffert en 2018, les problèmes financiers ayant conduit la société à réduire son plan de croissance des dividendes, ce qui a découragé les investisseurs. La compagnie n'a vendu que 13 864 mégawattheures (MWh) d'électricité au deuxième trimestre de 2019, comparativement à 2 262 811 MWh au trimestre correspondant de 2018, en raison des mauvaises conditions climatiques (en particulier le vent).

Toutefois, en juin 2019, Pattern Energy disposait d'une trésorerie et équivalents de trésorerie estimés à 124 millions de dollars, comparativement à 101 millions de dollars en décembre 2018. PEGI se trouve en pleine période de développement bien que le groupe s’attende à une faible croissance des dividendes à court terme, il espère que d'ici 2020, le taux de croissance annuel des dividendes atteindra 10 %. Il s'agit d'une hausse par rapport à une estimation de 5 % pour 2019.

SunPower Corporation (SPWR) – 1,76 milliard de dollars

SunPower Corp (SPWR) conçoit et produit des panneaux solaires à des fins résidentielles et professionnelles. Au départ, SunPower était l'un des produits les plus populaires dans l'industrie grâce à ses systèmes solaires innovants et efficaces. L'enthousiasme des investisseurs a permis au cours de l'action d'atteindre un sommet historique de 164 $ en novembre 2007. Toutefois, au cours des années suivantes, le cours de l'action a chuté à moins de 15 $ après que des concurrents nationaux et internationaux se soient lancés dans le secteur en pleine croissance de l'énergie solaire, dans le but de grappiller une part du marché.

Avec les panneaux solaires à bas prix de Chine qui dominent le marché et font baisser les prix, les panneaux SunPower plus chers ont eu du mal à résister à cette concurrence, ce qui a fait baisser les revenus de la société et provoqué des fluctuations du cours de ses actions entre 4,55 $ et 12,00 $, de 2016 à 2019.

Entre janvier et septembre 2019, le titre SPWR a augmenté de 169,21 % mais n'a pas dépassé 12 $ en juillet. Ceci s'explique par les résultats positifs du deuxième trimestre et par la vigueur du dollar américain, ce qui a entraîné une accélération de la croissance des recettes.

SunRun Inc (RUN) – 1,74 milliard de dollars

SunRun Inc (RUN) est le plus grand installateur solaire résidentiel des États-Unis, avec une portée de plus de 255 000 consommateurs au deuxième trimestre de 2019.

Le cours des actions de SunRun a augmenté de 84,6 % en 2018, passant de 5,93 $ à un sommet de 15,94 %. Bien que le cours du marché soit retombé à 10,97 $ au début de 2019, le cours de l'action a atteint le sommet historique de 21,40 $ en juillet 2019.

Toutefois, la société a publié quelques rapports de bénéfices peu reluisants, ce qi a accru les spéculations selon lesquelles cette croissance du cours de l'action était fondée sur l'optimisme pour un avenir vert plutôt que sur les fondamentaux de la société. Alors que les revenus de SunRun ont augmenté de 100,8 % entre 2016 et 2019, les dettes de l'entreprise ont grimpé en flèche et le bénéfice net a chuté. En fait, en août 2019, les actions de SunRun ont chuté de 8 % après que la compagnie ait déclaré des pertes nettes au deuxième trimestre, passant de 18,34 $ à 16,36 $ en une seule journée.

Ceci est largement attribué à la baisse des prix des panneaux solaires. Bien que ces perspectives soient bonnes pour les consommateurs, puisque les panneaux solaires devraient coûter 86 % de moins en 2030 par rapport à 2010, ce qui signifie moins de revenus et plus de concurrence pour les entreprises.

Canadian Solar (CSIQ) – 1,38 milliard de dollars

Canadian Solar (CSIQ) a été fondée en 2001 pour fabriquer des panneaux solaires, produire de l'énergie et vendre l'électricité de ses projets dans le monde entier.

L'entreprise a plus de capacité de production que toute autre entreprise du secteur de l'énergie solaire. Ses actions ont un historique mouvementé, passant d'un sommet à 45,88 $ en juin 2008, à 4,06 $ durant la crise financière mondiale de 2008.

Au cours des années suivantes, les actions de Canadian Solar ont fluctué en raison de la vive concurrence au sein de l'industrie et de la perte de revenus découlant de l'annonce par la Chine qu'elle n'appuiera pas d'autres parcs solaires ou éoliens tant que les prix ne seront pas conformes à ceux des combustibles fossiles. Au premier trimestre de 2019, les produits de la compagnie se sont établis à 484,7 millions de dollars, en baisse par rapport à 1,42 milliard de dollars au premier trimestre de 2018.

Mais en mars 2019, les actions de la CSIQ ont atteint leur plus haut niveau depuis janvier 2016, se négociant à 25,87 $. Au deuxième trimestre de 2019, les ventes de la société ont augmenté de 59 % d'une année sur l'autre, dépassant les attentes à plus de 1 milliard de dollars. En a résulté un bénéfice net supérieur à celui du deuxième trimestre 2018, ce qui a donné aux investisseurs l'espoir que l'entreprise puisse se remettre de l'impact de la guerre commerciale.

Vivint Solar (VSLR) – 1,01 milliard de dollars

Vivint Solar (VSLR) est le deuxième plus grand installateur solaire des États-Unis, avec plus de 100 000 clients. Non seulement Vivint Solar installe des panneaux solaires, mais la société propose également aux consommateurs des prêts et des ventes directes d'électricité pour financer leur installation.

Tout au long des années 2015 et 2016, les actions de Vivint Solar ont chuté alors que l'industrie solaire dans son ensemble était confrontée à un sérieux déclin. Cela a été en grande partie attribué à l'administration Trump qui a annoncé qu'elle réduirait, voire démantèlerait, la plupart des initiatives américaines dans le domaine de l'énergie solaire. Le 13 mai 2016, le cours de l'action a atteint son point le plus bas à 2,66 $, ce qui est bien loin de 16,25 $ lors de l'introduction en bourse de la société deux ans plus tôt.

Notes de bas de page

1BCC Research, 2019

2EIA (Agence d'information sur l'énergie), 2019

3National Solar Jobs Census (recensement national des emplois solaires), 2018

4La réglementation fiscale est sujette à modification et dépend de circonstances individuelles. Cette réglementation peut varier selon la juridiction dans laquelle vous résidez.

5Au moment de la rédaction du présent rapport, September 2019

Ces informations ont été préparées par IG Europe GmbH et IG Markets Limited. En plus de la déclaration ci-dessous, le contenu de cette page ne contient pas d’enregistrement de nos cours, ni d’offre ou de sollicitation d’une transaction sur un instrument financier. IG décline toute responsabilité quant à l’utilisation qui pourrait être faite de ces commentaires et aux conséquences qui pourraient en découler. Aucune déclaration ou garantie n’est donnée quant à l’exactitude ou à l’exhaustivité de ces informations. Par conséquent, toute personne qui agit en son nom le fait entièrement à ses propres risques. Toutes les recherches citées ne tiennent pas compte des objectifs spécifiques d’un investissement, de la situation financière ou des besoins propres à chaque investisseur susceptible de les recevoir. Ces informations n’ont pas été préparées conformément aux exigences légales visant à promouvoir l’indépendance de la recherche en investissement et, en tant que tel, sont considérées comme une communication marketing. Bien que nous ne soyons pas spécifiquement contraints de traiter en amont de nos recommandations, nous ne cherchons pas à en tirer profit avant qu’elles ne soient fournies à nos clients. Voir la déclaration relative aux recherches non indépendantes et le résumé trimestriel.

Découvrez comment investir en bourse

Découvrez tous les marchés sur lesquels vous pouvez investir et leur fonctionnement grâce au cours d’ Introduction aux marchés financiers disponible sur IG Academy.