Dal trading direzionale allo spread trading

Cosa significa spread trading e come applicarlo? Scoprilo nella guida completa che Bruno Moltrasio ha curato per conto di IG Italia.

- Cos’è lo spread trading

- Come fare spread trading?

- Un esempio di spread trading

- Tecniche di spread trading

Forse in pochi sanno che sono stato un pioniere dello spread trading in Italia.

Nell’ormai lontano 2006, ho pubblicato un libro dal titolo 'Dal trading direzionale allo spread trading', dove spiegavo passo passo questa strategia di trading e ho messo online ormai da molti anni solospread.com, un sito esclusivamente dedicato allo spread trading.

Si tratta di una tecnica che consente di essere 'neutrali' rispetto all’andamento dei prezzi, cioè di poter guadagnare senza dover necessariamente prevedere se il mercato andrà al rialzo o al ribasso.

Questo è l’enorme vantaggio dello spread trading rispetto al trading direzionale, dove se sbagli a prevedere la direzione del mercato, incassi sicuramente una perdita.

Guadagnare con lo spread trading non è comunque semplice, bisogna saper scegliere adeguatamente gli strumenti e il momento in cui aprire la posizione.

Infatti, ci sono diversi modi per fare spread trading e si possono scegliere vari strumenti su cui operare: azioni, futures e indici, valute e commodities.

Se vuoi sapere come fare e soprattutto capire come funziona questa tecnica di trading non ti resta che continuare a leggere questo articolo.

Sei pronto?

Allora cominciamo.

Cos’è lo spread trading

Lo spread trading, altrimenti detto 'pair trading' (useremo d’ora innanzi l’una o l’altra locuzione indifferentemente) è una tecnica molto utilizzata dagli hedge fund che, se ben calibrata, risulta essere essenzialmente market neutral.

Che significa?

Significa, entro certi limiti, che puoi avere una esposizione neutrale rispetto all’andamento dei mercati finanziari. Detto in altri termini, quando apri uno spread non sei né rialzista, né ribassista.

Un attimo di pazienza e capirai cosa intendo.

Il pair trading è una forma di trading online che si attua mediante l’acquisto (long) di uno strumento finanziario e la contemporanea vendita (short) di un altro strumento, secondo certe quantità predeterminate.

Esistono, però, molte altre strategie di spread trading: una di queste, lo spread trading sulle commodities, l’ho appresa da Joe Ross, nel lontano 2003. Ma questo è un altro capitolo di cui parleremo più avanti.

Come fare spread trading?

Nella sua forma più semplice, per operare con lo spread trading si scelgono coppie di titoli (spread azionario) appartenenti ad esempio allo stesso settore i cui prezzi, proprio per tale motivo, si muovono di regola nella stessa direzione.

Lo spread trading però non è una tecnica applicabile solo al mercato azionario.

Puoi anche decidere di fare lo spread trading forex, scegliendo coppie di valute, oppure, come ti dicevo, lo spread trading commodities che è forse la tipologia di trading oggi più conosciuta e diffusa.

Ad ogni modo, quale che sia la tua scelta, devi sempre operare su una coppia di strumenti avendo possibilmente a disposizione una piattaforma per spread trading che ti consenta di graficare l’andamento della coppia di titoli, indici, valute o commodities che hai prescelto per il tuo spread, in modo da poterne valutare l’andamento.

Facciamo un passo indietro.

Abbiamo detto che per fare spread trading devi acquistare (long) uno strumento finanziario e contemporaneamente vendere (short) un altro strumento, secondo certe quantità predeterminate.

Supponiamo che tu decida di operare su una coppia di titoli azionari del settore energetico; ad esempio puoi acquistare Total e vendere Eni.

E’ chiaro che in assenza di notizie rilevanti o eventi societari particolarmente significativi che riguardino l’uno o l’altro dei due titoli presi singolarmente, puoi aspettarti che sia Total che Eni si muovano entrambi al rialzo o al ribasso.

Vediamo in una giornata tipo cosa succede ai due titoli che, come saprai, appartengono al settore Oil Gas dell’indice DJ Stoxx (fonte Teleborsa).

Come puoi vedere, si tratta di una seduta positiva per il settore energetico che ha messo a segno un rialzo dell’1,37%.

Ora non dovrebbe esserci dubbio che se il settore energetico sta attraversando una fase particolarmente positiva, i singoli titoli che lo compongono (ad es., sul mercato europeo, Eni, Total, Repsol etc...) rispecchieranno l’andamento del settore di appartenenza e si muoveranno al rialzo.

E’ anche lecito attendersi che uno tra questi titoli possa fare meglio degli altri o, come si suol dire tecnicamente, possa sovraperformare gli altri tioli dello stesso settore.

Ed è proprio quello che vediamo analizzando le performance dei vari titoli che compongono il settore Oil Gas in questa giornata borsistica.

Alcuni di essi, come ci aspettavamo, hanno fatto meglio di altri.

Fare spread trading, in modo molto semplice, significa sfruttare queste relazioni, acquistando il titolo più forte e vendendo contemporaneamente quello più debole, con la finalità di guadagnare dalla differenza di performance dei due titoli.

Per identificare i titoli migliori esistono anche appositi indicatori spread trading che aiutano ad individuare anche il miglior momento per aprire la posizione.

Più avanti vedremo come costruircene uno molto semplice basato su due medie mobili.

Un esempio di spread trading

Dopo aver visto quali sono le basi del pair trading, vediamo ora un esempio concreto per capire meglio quali possono essere i vantaggi di utilizzare questa tecnica un tempo appannaggio esclusivo delle grandi banche d’affari.

Supponi di avere acquistato Total e venduto contemporaneamente allo scoperto (short) Eni per un pari controvalore (supponiamo 5.000 euro su ciascun titolo).

Il dimensionamento della posizione, in questo caso, sarebbe 'dollar neutral' cioè sei esposto al rialzo e al ribasso per un pari controvalore.

Esistono poi altri modi di pesare le due coppie, ad esempio in relazione al beta dei due titoli o anche in base alla loro volatilità. Ma restiamo nel semplice.

Quel che conta, e che risulta subito evidente, è che la tua esposizione sul mercato è in qualche modo bilanciata: sei contemporaneamente long e short su una coppia di titoli il cui andamento dovrebbe essere simile.

Se sale uno, dovrebbe salire l’altro e, viceversa, se scende il primo, dovrebbe scendere anche il secondo.

Potresti allora chiederti a che serve questo tipo di operatività.

Cerchiamo di capirlo con l’esempio appena fatto: abbiamo detto che hai comprato 5000 euro di Total. Il titolo ha guadagnato l’1,87% quindi 5.000 * 1,87% = 93,50 euro.

Su Eni, invece, eri short e il titolo è salito dello 0,92% quindi hai perso 46,00 euro.

Hai comunque realizzato un guadagno di € 47,50 che è proprio la differenza di performance dei due strumenti.

Se, infatti, provi a fare 1,87%-0,92%=0,95% 5000*0,95%=47,5€

Quindi dovrebbe essere ora più chiaro come funziona lo spread trading.

Agisci contemporaneamente su due titoli che hanno un andamento simile (in gergo tecnico si dice correlati).

Quando guadagni?

Se entrambi i titoli salgono, guadagnerai se Total guadagna più di Eni; se entrambi i titoli scendono, otterrai un guadagno se Total scende meno di Eni.

Il che equivale ancora a dire che Total, indipendentemente dall’andamento del mercato, sovraperforma Eni.

E’ chiaro che se avessi acquistato solo Total avresti guadagnato di più. Ma questo col senno del poi. Prima, non avresti avuto alcuna certezza che Total avrebbe chiuso la seduta al rialzo.

Acquistando Total e vendendo Eni puoi guadagnare, come detto, sia che il mercato salga sia che scenda.

In altri termini, non importa cosa avrà fatto il mercato di riferimento: se l’indice sia salito o sceso non influisce minimamente sui risultati del pair trading.

Tuttavia, come si suol dire, non è tutto oro quel che luccica. E’ chiaro, infatti, che se le coppie di titoli sono scelte in modo sbagliato, potrai subire delle perdite su entrambi i lati dello spread.

Per questo è importante avere un metodo per selezionare i titoli e seguirlo scrupolosamente.

In definitiva, il valore aggiunto del pair trading è quello di poter guadagnare indipendentemente e, soprattutto, senza la necessità di dover prevedere la direzione del mercato.

Ovvio, le performance variano in relazione al capitale investito, ma quel che maggiormente rileva è proprio la possibilità di abbassare drasticamente la volatilità e il rischio del proprio portafoglio.

L’esempio di pair trading che ti ho appena mostrato penso sia piuttosto illuminante.

Metti alla prova le tue capacità di trading con €30.000 virtuali oppure apri un conto reale per iniziare subito a fare spread trading.

Tecniche di spread trading

Come ti dicevo lo spread trading ha innumerevoli vantaggi ma, come puoi immaginare, non è così semplice da attuare.

Io ci ho messo circa un anno, dopo un approfondito studio, a comprendere bene le dinamiche che consentono di entrare sul mercato su coppie di strumenti massimizzando le probabilità di ottenere un profitto.

Certo, quando io ho iniziato a fare spread trading non esisteva alcun riferimento bibliografico, almeno in Italia, e le uniche indicazioni che ho avuto, come ti dicevo, sono state quelle fornitemi dal grande Joe Ross, ma limitatamente allo spread trading sulle commodities.

Se questo modo di operare (a basso rischio) comincia a piacerti, puoi proseguire la lettura perché ora faremo insieme un passo avanti per vedere le due principali modalità di praticare lo spread trading: il convergence spread trading e il divergence spread trading.

Le differenze sono sostanziali e capirai subito perché.

Divergence spread trading con le medie mobili

Finora, abbiamo visto in cosa consiste aprire una posizione in spread o pair trading (i due termini, spread e pair, possono essere usati indifferentemente).

Possiamo descrivere una operazione di spread come l’apertura di una posizione long (in acquisto) su un titolo e la contemporanea vendita, per un pari controvalore, di un altro titolo (posizione short).

Ti ho anche accennato alla opportunità che la scelta ricada su titoli dello stesso settore (i puristi direbbero, correttamente, che i due titoli devono essere correlati), per fare in modo che, indipendentemente dalla direzione del mercato, si possa trarre un profitto dal fatto che il titolo su cui ci si è posizionati in acquisto performi meglio di quello venduto (short).

Tutto questo non dipende dal fatto che le quotazioni dei singoli titoli salgano, scendano o restino laterali.

Quel che ci importa, dunque, è solo e soltanto che un titolo performi meglio dell’altro.

Questa tecnica è quella c.d. di divergence spread trading, nella quale si aprono posizioni su due titoli sfruttando la miglior forza relativa del primo titolo rispetto al secondo della coppia.

Vediamo un esempio per meglio comprendere la portata della tecnica di spread trading.

Cominciamo con lo scegliere due titoli dello stesso settore sul mercato americano: si tratta di Microsoft (MSFT) e Verisign (VRSN), entrambe società che sviluppano software.

Anzitutto, per renderti conto dell’andamento dei due titoli devi graficarli. Lo facciamo sulla piattaforma ProRealTime che IG mette a disposizione dei propri utenti.

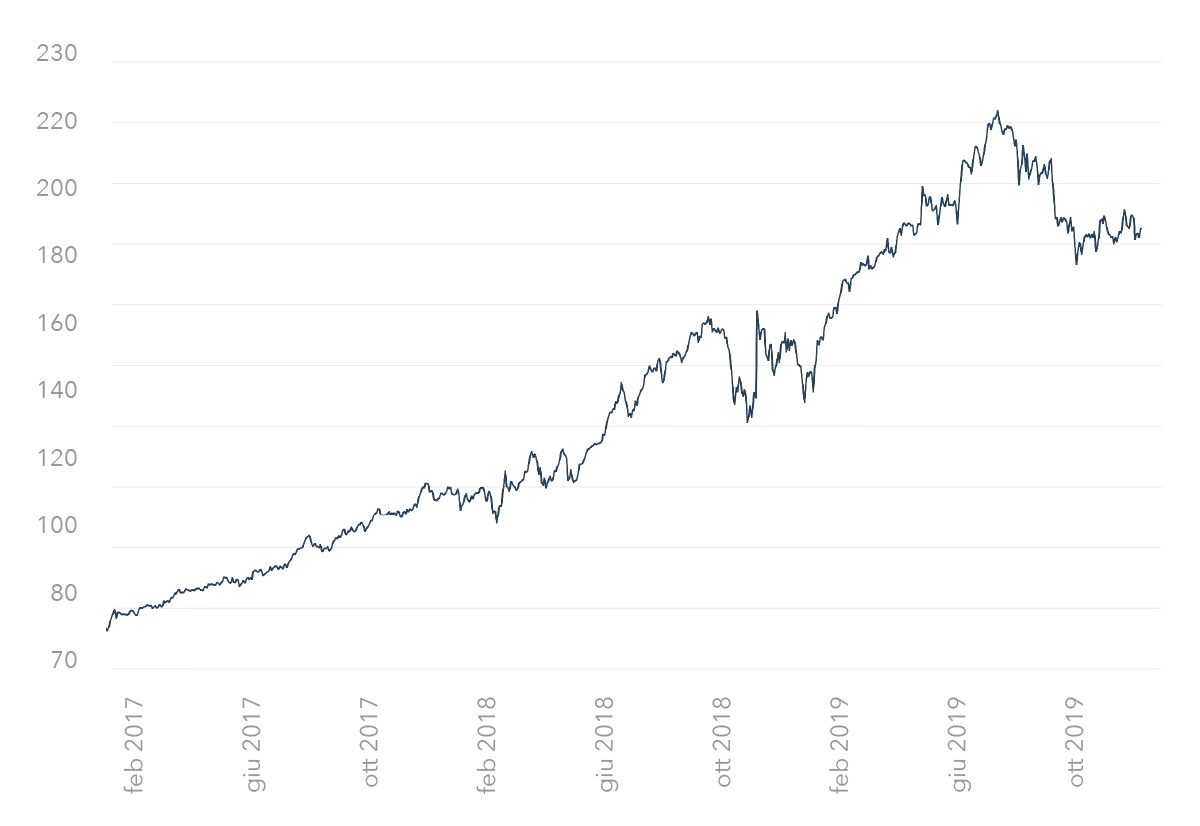

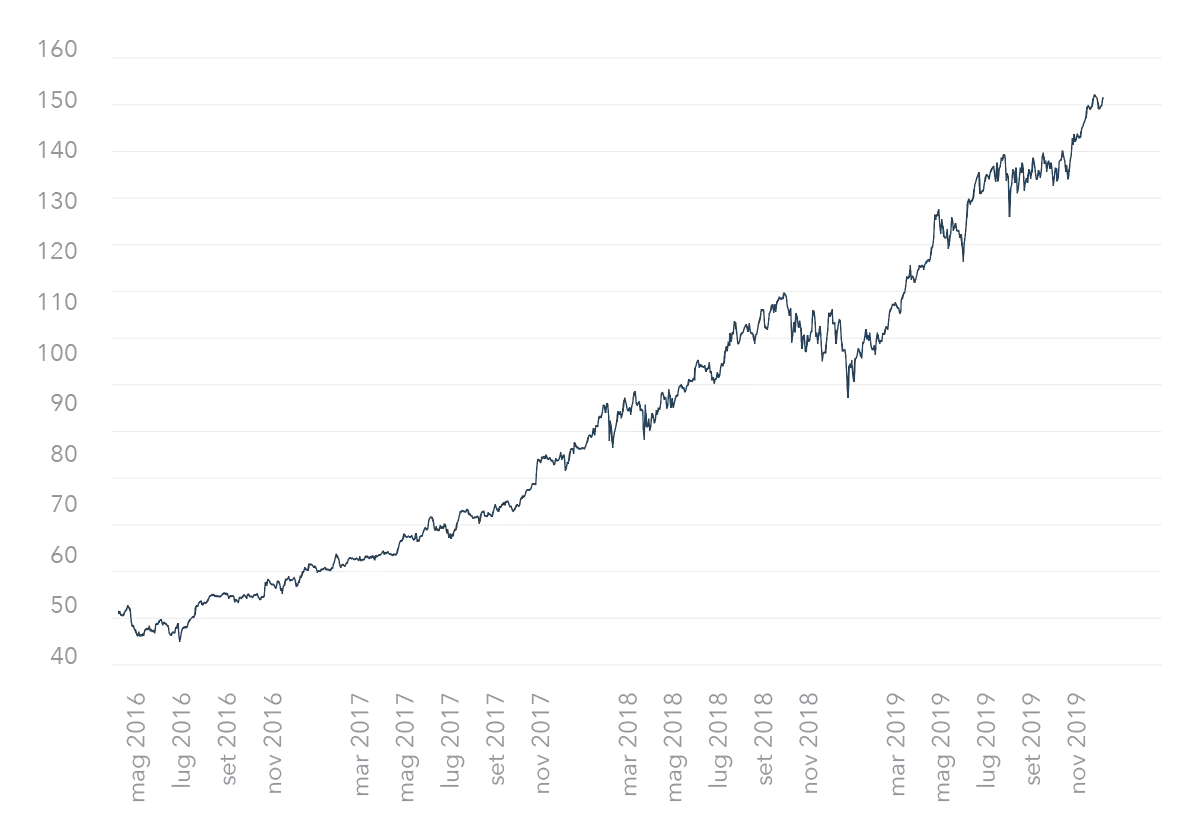

Vediamo prima il grafico di Verisign:

E ora quello di Microsoft:

E’ chiaro che se fai trading direzionale devi decidere se andare al rialzo o al ribasso su uno dei due titoli, oppure su entrambi.

Se compri un titolo e questo scende, subisci ovviamente una perdita.

Ecco che entra in gioco lo spread trading: decidi di acquistare il titolo più forte (Microsoft) e vendere quello più debole (Verisign), disinteressandoti dell’andamento del mercato.

Questo significa che d’ora in poi se il mercato sale o se scende, a te poco importa. Quel che importa è che Microsoft abbia una performance migliore di Verisign, cioè che guadagni più di Verisign se il mercato sale, oppure che Microsoft perda meno di Verisign se il mercato scende.

Ma come decidere quale titolo dei due comprare e quale vendere e soprattutto come scegliere il timing, cioè quando aprire la posizione?

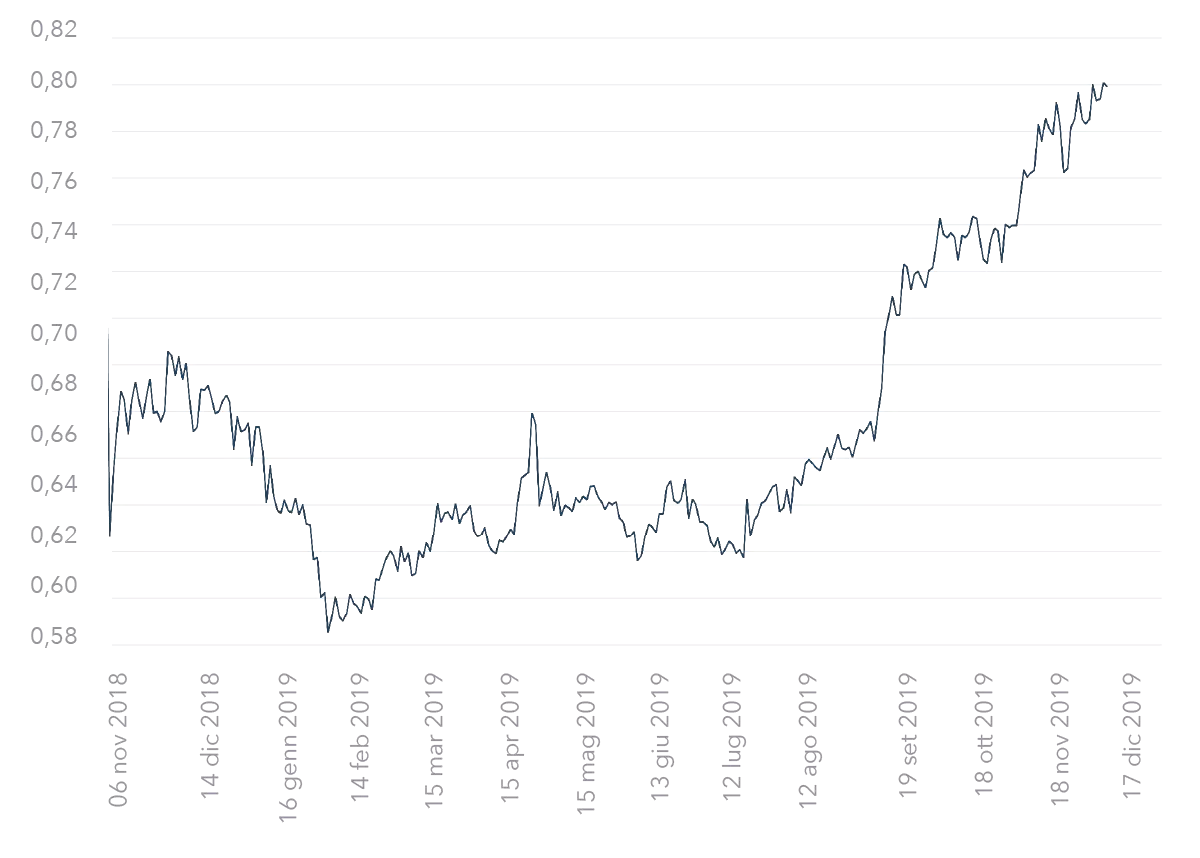

Semplice, puoi graficare lo spread con la funzione spread paragone compresa nella piattaforma ProRealTime.

In pratica, devi dire al software di graficare il rapporto fra i due titoli. Il prezzo del primo titolo, Microsoft, diviso l’altro Verisign.

Vediamo il risultato:

Per una operatività molto tranquilla, che non necessita di continui interventi e per la quale sarebbe sufficiente verificare le posizioni una o due volte la settimana, puoi utilizzare un grafico lineare ed un time frame giornaliero.

Ovviamente, se lo desideri, puoi cullarti e coccolarti il tuo spread anche tutti i giorni.

Si tratta di un normalissimo grafico di borsa, solo con una peculiarità: ciò che ne risulta è un grafico che può essere trattato come un terzo titolo, sintetico, che è appunto la risultante del quoziente dei primi due.

Come puoi vedere ormai da agosto del 2019 il grafico sale e ciò sta a significare che Microsoft (titolo che sta al denominatore) è più forte di Verisign.

Vediamo adesso come cogliere dei segnali di entrata e di uscita, in modo molto semplice, dal nostro titolo sintetico.

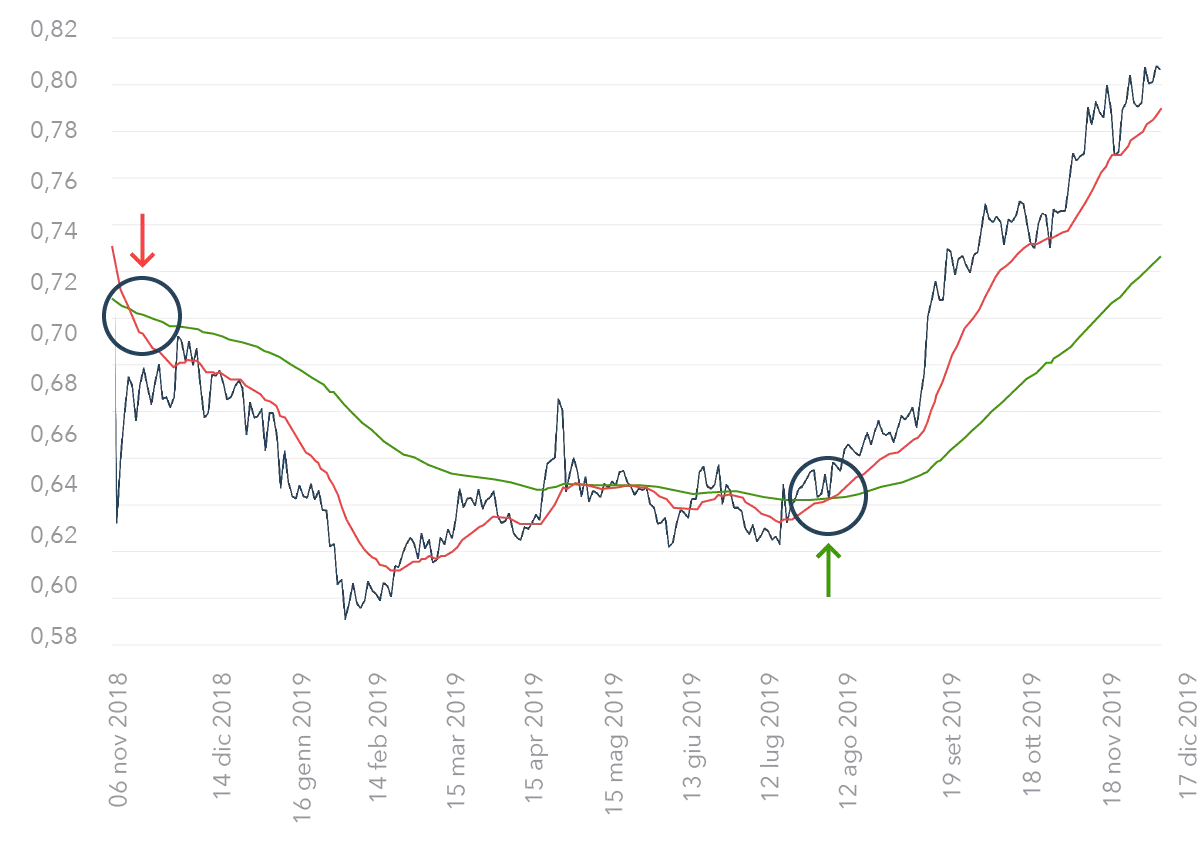

Applichiamo due medie mobili al grafico in questione. Occorre, anzitutto, decidere la lunghezza temporale delle medie (periodo) da utilizzare.

Uso sempre due medie scelte in modo standard, ma ciò non toglie che puoi anche effettuare una ottimizzazione, andando a selezionare per le due medie il periodo che nel passato ha dimostrato di essere quello con i migliori risultati.

Basta fare delle prove e i risultati saranno immediatamente percepibili sul grafico.

Vediamo ora il nostro titolo sintetico con le due medie applicate e i segnali di entry ed exit.

I segnali sono dati dal semplice incrocio delle medie, per un trading stop e reverse, ovvero siamo sempre sul mercato.

Come puoi constatare, i segnali sono solo due nell’arco di un intero anno: una operatiità in tutto relax.

Quando la media veloce incrocia al ribasso (dall’alto verso il basso) la media più lenta vendi lo spread, cioè vendi il primo titolo della coppia, Microsoft, e acquisti il secondo, Verisign (primo cerchio sulla sinistra – feccia rossa).

Quando la media veloce incrocia al rialzo (dal basso verso l’alto) la media più lenta acquisti lo spread (vai long sul primo titolo, in questo caso Microsoft, e vendi (short) il secondo, nell’esempio Verisign). Esattamente quel che succede in corrispondenza della freccia verde.

L’operatività può anche essere, come dicevamo, di tipo stop e reverse: se sei short sullo spread e hai un segnale long, chiudi lo short e giri le posizioni.

In pratica, se sei short Microsoft come nell’esempio e long Verisign chiudi questo spread e apri contemporaneamente un long Microsoft e uno short su Verisign

Se vuoi essere 'dollar neutral', come ho spiegato all’inizio, devi sempre investire un pari controvalore sui due titoli (ad esempio compri 5000 dollari di Mcrosoft e vendi 5000 dollari di Verisign.

Sia chiaro che non tutte le ciambelle riescono col buco e potrai avere falsi segnali o comunque spread che non vanno nella direzione desiderata.

Si tratta di fare un po’ di esperienza e, come sempre, mettere un tetto alle perdite per il caso che lo spread non si muova dalla parte giusta, anche per motivi estranei alla tua scelta tecnica, quale ad esempio l’uscita di un dato di particolare impatto su uno dei titoli della coppia.

Per abbattere ulteriormente la volatilità del tuo trading puoi anche costruire un portafoglio di spread, diversificando al massimo il tuo investimento.

Una cosa è comunque certa, questo sistema mette al riparo dall’andamento del mercato e dei singoli titoli, abbassando volatilità e rischio di portafoglio.

Convergence spread trading

Fin qui abbiamo visto come si possa operare long e short contemporaneamente su una coppia di titoli in qualche modo correlata, ad esempio per essere dello stesso settore, per evitare il rischio della direzionalità del mercato.

L’idea è quella di creare un portafoglio di pair (sinonimo di spread) che sia indifferente alla direzione del mercato e che porti un guadagno sfruttando la forza relativa dei titoli che hai messo in portafoglio.

Per semplificare, possiamo dire che si tratta di agire su coppie di titoli tra loro correlati andando long su quelli che mostrano una forza relativa maggiore degli altri sui quali si apriranno posizioni short, cioè ribassiste.

Al posto delle azioni, puoi anche scegliere indici, futures oppure anche solo particolari settori o ancora coppie di valute o commodities.

Abbiamo anche visto come si possa identificare un setup di ingresso sul grafico dello spread, utilizzando l’analisi tecnica tradizionale con il semplice incrocio di due medie mobili.

Si tratta della tecnica che ho battezzato con il nome di “divergence spread”.

Esiste anche un’altra tecnica, un po’ più complessa ma anche in certo qual modo più affidabile perché si fonda su basi statistiche, che in contrapposizione alla prima è detta “convergence spread trading”.

Quest’ultima tecnica sfrutta appunto la statistica e, in particolare, la proprietà c.d. “mean reverting” del titolo sintetico, formato da una coppia di titoli, opportunamente scelta, di tornare verso la propria media dei prezzi.

In pratica, quando un titolo della coppia è eccessivamente sopravvalutato rispetto all’altro, si vende (short) il primo – quello più forte – e si acquista (long) il secondo, cioé quello più debole.

Esattamente il contrario di quello che si fa nella tecnica del divergence trading (ovviamente sulla base di certi presupposti).

Perché un “convergence spread” abbia buone probabilità di successo dobbiamo sfruttare, come detto, le proprietà statistiche di una coppia di titoli le cui serie storiche dovranno perciò essere “cointegrate” o quantomeno correlate.

Per definizione, due serie storiche sono cointegrate quando è possibile trovare una loro combinazione lineare che abbia media e deviazione standard costanti nel tempo.

Al di là delle definizioni fatte da questi paroloni che possono anche spaventare i non addetti ai lavori, esistono dei programmi atti ad individuare quando una coppia di titoli è cointegrata e/o correlata, senza mettersi a fare calcoli strani e, men che meno, conoscere la statistica.

Trovata la coppia di titoli le cui serie storiche sono cointegrate, puoi sfruttare il principio anzidetto di mean reverting e ogni qualvolta lo spread si allontani in modo significativo dalla sua media, puoi puntare al suo riallineamento vendendo appunto il titolo più forte e acquistando quello più debole della coppia o viceversa.

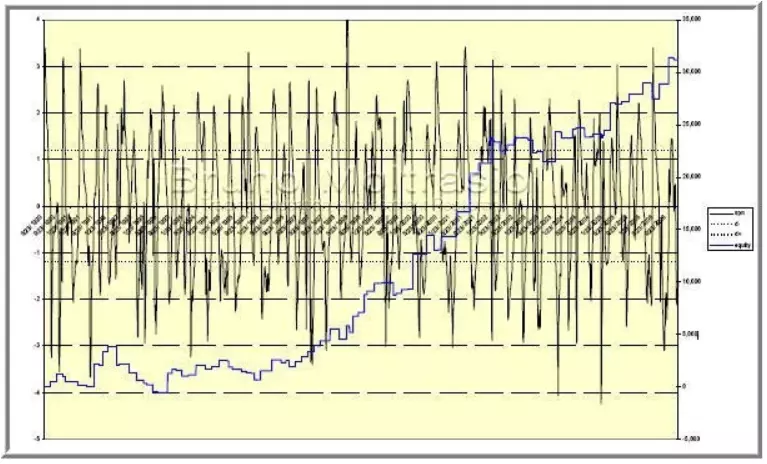

Vediamo un esempio classico e intramontabile quello tra i due titoli automobilistici Ford e General Motors nel grafico che segue:

Quello che oscilla attorno alla linea dello zero (c.d. linea di equilibrio) è lo spread normalizzato dei due titoli in considerazione. Come puoi notare, ogni qualvolta le due serie storiche sono su livelli estremi di disequilibrio, tendono a invertire per tornare verso la media (linea dello zero).

La linea blu è quella della equity, cioè dei profitti al lordo di commissioni e slippage, che si sarebbero ottenuti mettendo in pratica questa strategia, cioè acquistando e vendendo lo spread ogni volta che il medesimo si trovava fuori equilibrio e chiudendo sulla media l’operazione.

Risultati indiscutibilmente molto interessanti.

Conclusioni

Se sei arrivato fin qui ora dovresti avere più chiaro cosa significhi fare spread trading e quali siano i vantaggi di questa tecnica rispetto al trading direzionale.

Fare spread trading oggi è alla portata di tutti.

Infatti, da un lato le piattaforme di trading retail, come la ProRealTime ad esempio, consentono d'individuare gli spread sui grafici e i livelli di entrata e di uscita; dall’altro la leva finanziaria permette anche a chi non ha capitali elevati di poter aprire un portafoglio di spread abbassando notevolmente il rischio e la volatilità.

Metti in pratica la tua strategia di trading

Apri un conto reale o prova la demo per esercitarti con la strategia dello spread trading.

L'autore della guida: Bruno Moltrasio

Avvocato, opera in Borsa dal 1998 come trader privato. Nel 1999 ha frequentato un Master di Analisi Tecnica dei Mercati Finanziari. È stato redattore e coautore di testi tra i quali 'Dal Trading Direzionale allo Spread Trading', nonché il fondatore dell'omonimo sito BrunoMoltrasio.eu, Culturafinanziaria.com, Universitrading.com e, non ultimo, Solospread.com. che tratta in modo specifico lo spread trading. Grazie ai suoi siti Bruno diffonde da anni l’analisi tecnica, quelle che considera le migliori strategie di trading e, soprattutto, quello che ritiene essere il corretto approccio psicologico e comportamentale ai mercati, per essere vincenti nel trading. È relatore in numerosi corsi, rivolti a privati e istituzionali, sull’analisi tecnica e sulle sue strategie di trading.

Oltre alla liberatoria riportata di seguito, il materiale presente in questa pagina non contiene uno storico dei nostri prezzi di trading, né alcuna offerta o incentivo a operare nell’ambito di qualsiasi strumento finanziario. IG Bank declina ogni responsabilità per l’uso che potrà essere fatto di tali commenti e per le conseguenze che ne potrebbero derivare. Non forniamo nessuna dichiarazione o garanzia in merito all’accuratezza o la completezza delle presenti informazioni, di conseguenza, chiunque agisca in base ad esse, lo fa interamente a proprio rischio e pericolo. Eventuali ricerche fornite non intendono rispondere alle esigenze o agli obiettivi di investimento di un soggetto in particolare e non sono state condotte in base ai requisiti legali previsti per una ricerca finanziaria indipendente e, pertanto, devono essere considerate come una comunicazione di ambito marketing. Anche se non siamo sottoposti ad alcuna limitazione specifica rispetto alla negoziazione sulla base delle nostre stesse raccomandazioni, non cerchiamo di trarne vantaggio prima che queste vengano fornite ai nostri clienti. Vi invitiamo a prendere visione della liberatoria completa sulle nostre ricerche non indipendenti.

Cogli le opportunità del mercato azionario

Vai long o short su migliaia di titoli globali con i CFD.

- Aumenta la tua esposizione sul mercato con la leva

- Spread a partire dallo 0,1%

- Fai trading con i CFD direttamente nel book di negoziazione con accesso diretto al mercato

Vedi un'opportunità sulle azioni?

Prova il trading senza rischi con il nostro conto demo.

- Accedi al tuo conto demo

- Apri una posizione

- Scopri se le tue previsioni erano corrette

Vedi un'opportunità sulle azioni?

Non perdere la tua occasione e passa a un conto reale.

- Fai trading su una vasta selezione di azioni

- Analizza i mercati e opera con grafici veloci ed intuitivi

- Leggi le ultime notizie direttamente dalla piattaforma

Vedi un'opportunità sulle azioni?

Non perdere la tua occasione. Effettua il login e apri la tua posizione.