ما المقصود بالأسهم؟

الأسهم – المعروفة أيضًا بالحِصص أو حِصص المِلكية – هي من أكثر الأدوات المالية شهرة. اكتشف ما هي هذه الأدوات المالية وكيف تعمل، قبل الاطلاع على فوائد ومخاطر شراء هذه الأصول الشعبية.

ما المقصود بالأسهم والحِصص وحِصص المِلكية؟

مصطلحات الأسهم والحِصص وحِصص المِلكية تُستخدم لوصف وحدات الملكية في شركة واحدة أو أكثر. يَحق أيضًا للمالك، المعروف بالمُساهم، الحصول على جزء من أرباح الشركة إذا تم دفع توزيعات الأرباح، بالإضافة إلى حقوق التصويت.

غالبًا ما يتم استخدام هذه المصطلحات بصورة متبادلة في المجال المالي، ولكن هناك بعض الاختلافات الفنية بينها والتي يمكن أن تسبب التباسًا. الحِصة/حِصة الملكية مُصطلح يُعبر عن إجمالي الحِصص المملوكة في الشركة بعد سداد أي دين، بينما يصف السهم وحدة ملكية واحدة. عادة ما يشير مصطلح الأسهم بصيغة الجمع إلى وحدات الملكية في شركة معينة، في حين أن الحِصص وحِصص الملكية هي مصطلحات تستخدم بشكل عام للإشارة إلى أجزاء الملكيات في شركات مُتعددة.

يعتمد وزن تصويت المساهمين وعدد الأرباح التي يتلقونها على عدد الأسهم التي تصدرها الشركة ومِقدار ما يمتلكونه منها. على سبيل المثال، إذا كان لدى الشركة 10,000 سهم متداول، وكان شخص ما يمتلك 1000 سهم، فيمكن القول أن لديه حصة 10 في المائة من الشركة.

كيف تعمل الأسهم؟

يعمل بيع وشراء الأسهم بطريقة مماثلة للسوق العادي، حيث تتفاوض الأطراف على سعر لتبادل الأصل. تسهل المؤسسات المعروفة باسم البورصات عملية تبادل الأسهم المدرجة للعامة – وهذا يتطلب من الشركة أن تكون قد قامت بطرحها العام الأولي (IPO).

عندما تشتري الأسهم، فأنت تشتري السهم الأساسي نفسه، وتسعى إلى الاحتفاظ به على المدى الطويل. إذا نَمت الشركة وارتفعت قيمتها، فإن قيمة أسهمها سترتفع أيضًا، ويمكنك بيع ممتلكاتك من أجل الربح. وفي الوقت نفسه، ستحصل على أرباح الأسهم وحقوق المُصوتين. أما إذا انخفضت قيمة الشركة، سينخفض سعر السهم أيضًا، وقد تؤدي المراكز المفتوحة على هذه الأسهم إلى الخسارة.

وفي المقابل، إذا كنت تريد تداوُل الأسهم فستضارب على القيمة المستقبلية للأصل دون امتلاكه. يستخدم هذا بشكل شائع للاستراتيجيات قصيرة المدى. على الرغم من أنك لن تمتلك الأسهم الأساسية، إلا أنك ستكون قادرًا على بيع الأسهم بسهولة أكثر من الوسائل التقليدية للبيع على المكشوف. لذلك، يمكنك الاستفادة من انخفاض سعر السهم، وليس فقط من ارتفاعه.

لماذا تدرج الشركات أسهمها في سوق الأسهم؟

السبب الرئيسي وراء إدراج الشركات لأسهمها في البورصة هو زيادة رأس المال من خلال الاستفادة من سوق الأسهم العامة عن طريق بيع أسهمها للمستثمرين الأفراد والمؤسسات. هذه طريقة بديلة لكسب رأس المال بشكل خاص من خلال أصحاب رؤوس الأموال.

ستدرج معظم الشركات أسهمها في بورصة محلية. على سبيل المثال، في الولايات المتحدة يتم إدراج معظم الأسهم في بورصة نيويورك (NYSE). ومع ذلك، فقد أصبح من الشائع بشكل متزايد أن تكون الشركات مدرجة في بورصات متعددة للاستفادة من الاستثمار الأجنبي.

كم عدد الأسهم الموجودة في الشركة؟

الحد الأدنى لعدد الأسهم التي يمكن للشركة إصدارها هو سهم واحد – قد تكون هذه الحالة عند وجود مالك واحد فقط للشركة بأكملها. ولكن لا يوجد حد أقصى عالمي لعدد الأسهم التي ستصدرها الشركة، لذلك يمكن أن يختلف ذلك من شركة إلى أخرى.

يمكن أن يتغير عدد الأسهم المتاحة أيضًا بمرور الوقت حيث تقوم الشركات بإصدار المزيد من الأسهم أو إعادة شراء الأسهم من المستثمرين.

كم يساوي سعر السهم؟

تختلف قيمة السهم اعتمادًا على ما إذا كنت تبحث في قيمته الصافية أو قيمته السوقية. القيمة الصافية هي القيمة الحقيقية للسهم بناءً على أساسيات الشركة، بينما القيمة السوقية هي المبلغ الذي يرغب الأفراد حاليًا في دفعه مقابل السهم.

غالبًا ما تكون القيمة الصافية للسهم أقل بكثير من القيمة السوقية وذلك لأن القيمة السوقية تتأثر بشدة بالطلب، والذي لا يعكس دائمًا أساسيات السهم. إذا ارتفع الطلب على السهم وظل العرض ثابتًا، فإن سعر السهم سيرتفع حيث يكون الناس على استعداد لدفع المزيد.

ما الغاية من شراء أو تداوُل الأسهم؟

يشتري الناس الأسهم ويتداولونها كوسيلة لكسب التعرُّض لقُوة ونُمو الاقتصادي العالمي، بالإضافة إلى الشركات الفردية. يعتمد قرارك بشأن الاستثمار في الأسهم أو التداوُل في أسعارها على ما إذا كانت مصلحتك طويلة أو قصيرة الأجل.

لماذا تشتري الأسهم بشكل مباشر؟

يشتري المستثمرون الأسهم لأنها تعتبر وسيلة أكثر نجاحًا – وإن كانت أكثر خطورة – لتوليد عوائد على المدى الطويل بدلا من امتلاك النقود. على مدار المائة عام الماضية، حققت الأسهم البريطانية عوائداً متوسطها 4.99 في المائة سنويًا فوق مستوى التضخم، مما يعني أن القيمة الحقيقية للاستثمار تضاعفت كل 13 عامًا.1 لذلك، إذا كنت تتوقع أن يكون التضخم 2.5 في المائة على أساس مستمر، فقد تتوقع أن تكون عوائدك 4.99 في المائة أكثر من ذلك – أي 7.5 في المائة تقريبًا.

يمنح تداول الأسهم المستثمرين خيار القيام بشراء أسهم الشركة فقط – مما يعني بشكل عام أنك لن تربح إلا إذا ارتفعت قيمة الأسهم وأن المستثمرين سيخسرون إذا انخفضت قيمتها. ومع ذلك، هناك إمكانية تلقي مدفوعات الأرباح حتى لو كان سعر سهم الشركة آخذ في الانخفاض.

يمكن أخذ توزيعات الأرباح كدخل إضافي، أو إعادة استثمارها في المزيد من الأسهم أو الصناديق من أجل إنشاء عوائد أرباح مركبة.

هل أنت مستعد للبدء في شراء الأسهم؟

ما الغاية من تداوُل الأسهم عبر العقود مقابل الفروقات (CFDs)؟

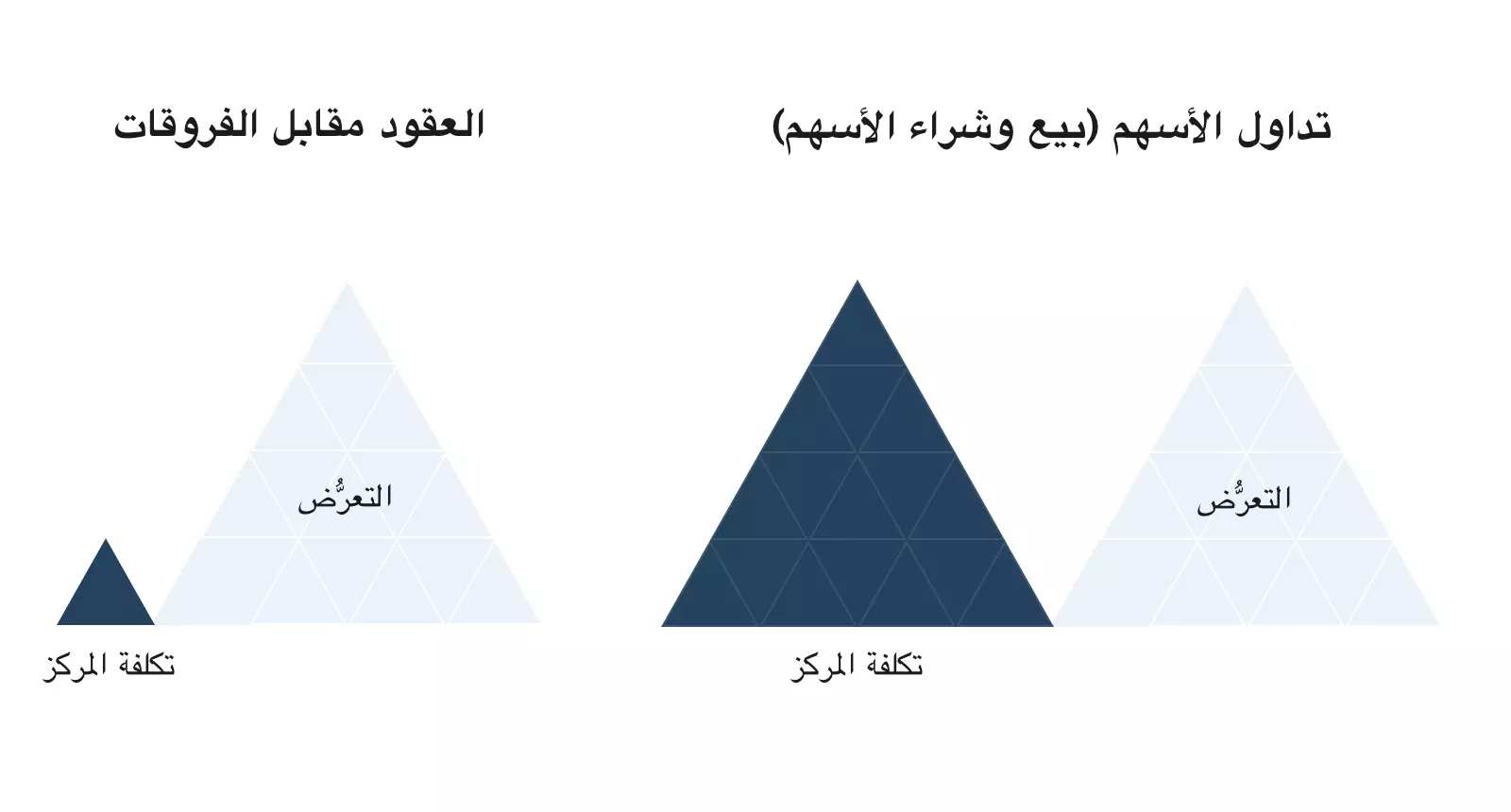

لقد أصبح تداوُل الأسهم عبر المنتجات المشتقة شائعًا بشكل متزايد لأنه يُمكِّن الأفراد من البيع على المكشوف وكذلك الشراء – مما يمنحك إمكانية الربح من الأسواق التي تنخفض في الأسعار، وليس فقط الأسواق التي ترتفع. هذا لأنه لا يوجد شرط لامتلاك الأصل الأساسي.

عندما تتداوَل الأسهم عبر المنتجات ذات الرافعة المالية مثل عقود الفروقات، ستحتاج فقط إلى وضع جزء من رأس المال المطلوب، وهذا ما يُعرف بالهامش. يعد ذلك بمثابة ميزة كبيرة لتداوُل الأسهم، لأنه يعني أن هناك حاجة إلى أموال أقل مقدمًا للحصول على تعرُّض كامل للسوق. على الرغم من أن للرافعة المالية فوائد كبيرة، إلا أنها محفوفة بالمخاطر.

هل أنت مستعد لبدء المضاربة في أسعار الأسهم؟

ما هي مخاطر شراء أو تداوُل الأسهم؟

مخاطر شراء الأسهم بشكل مباشر

الخطر الرئيسي الذي يحيط بشراء الأسهم هو مواجهة الشركة لصعوبات وتعرضها للإفلاس، أو انخفاض سعر السهم إلى الصفر. إذا حدث هذا، فستخسر المبلغ الذي وضعته في البداية – ومع ذلك فإن هذا دائمًا هو أقصى ما ستخسره عند تداوُل الأسهم. على سبيل المثال، إذا استثمرت 1000 دولار، فإن أقصى ما يمكن أن تخسره إذا انخفض سعر السهم إلى 0 دولار هو 1000 دولار.

بالنسبة للمتداولين، يمكن تعويض مخاطر حدوث انخفاض في أسعار الأسهم على المدى القصير من خلال الاستراتيجية الشائعة المعروفة باسم التحوُّط. وفي المقابل، يمكن للمتداولين تنويع ممتلكاتهم عن طريق الشراء أو المضاربة على أسعار الصناديق المتداولة في البورصة (ETFs) – وهي سِلال من الأسهم تتعقب تحركات أسعار الأسواق الأساسية.

مخاطر تداوُل الأسهم بالرافعة المالية

تختلف المخاطر التي يشكلها تداوُل الأسهم عبر عقود الفروقات اختلافًا كبيرًا بسبب الرافعة المالية. عندما تتداول على الهامش، يتم احتساب كل من أرباحك وخسائرك على أساس القيمة الكاملة لمركزك بدلاً من المبلغ المدفوع في الأول. هذا يعني أنه على الرغم من أن لديك إمكانية لتضخيم أرباحك، إلا أن بوسعك أيضًا تضخيم خسائرك.

ومع ذلك، هناك أدوات يمكن للمتداولين استخدامها لإدارة هذا الخطر. على سبيل المثال، تُمكِّن أداة وقف الخسائر المتداولين من تحديد نقطة الاغلاق الخاصة بهم للتداولات التي تتحرك ضدهم، في حين أن طلبات الحد ستغلق التداوُل بعد أن يتحرك السوق بمقدار معين في صالح المتداولين.

كذلك إذا قررت بيع أحد الأسهم – إما تقليديًا عن طريق وسيط أو باستخدام منتجات مشتقة – فستكون في مواجهة احتمالات سلبية غير محدودة. لأنه من الناحية النظرية، لا يوجد حد لمدى ارتفاع سعر السهم.

كيفية شراء أو تداوُل الأسهم

كيفية شراء الأسهم بشكل مباشر

لشراء الأسهم بشكل مباشر، تحتاج إلى فتح حساب مع مزود لتداوُل الأسهم مثل IG. يمكنك اختيار إما شراء عدد ثابت من الأسهم (على سبيل المثال 100 سهم)، أو قيمة ثابتة (مثلا ما يعادل 1000 دولار من الأسهم). بمجرد شرائك للأسهم، سوف تمتلكها وستكسب من أي مدفوعات للأرباح. يمكنك بيعها في وقت لاحق بمجرد أن تصبح جاهزًا لذلك.

كيفية تداوُل الأسهم عبر العقود مقابل الفروقات

للمضاربة على سعر السهم الأساسي، يمكنك استخدام المنتجات المشتقة مثل عقود الفروقات (CFDs). قبل أن تبدأ في تداوُل الأسهم، من المهم أن تفهم كلاً من فوائد استخدام هذه المنتجات والمخاطر المرتبطة بها.

بمجرد أن تشعر بأنك على دراية بكيفية عمل عقود الفروقات، يمكنك البدء في تداوُل الأسهم عن طريق فتح حساب حي مع IG. وفي المقابل، يمكنك فتح حساب تجريبي للتمرُّس على تداوُل الأسهم في بيئة خالية من المخاطر.

الأسئلة المتكررة

كيف يمكنني البدء في تداول الأسهم؟

اتبع هذه الخطوات لبدء تداول الأسهم:

- تعرَّف على المزيد حول الأسواق المالية من خلال مجموعة الدروس على أكاديمية IG

- قم بفتح حساب للعقود مقابل الفروقات أو حساب لتداول الأسهم

- قم بتمويل الحساب

- قم بوضع تداولك الأول ثم راقب مركزك

بإمكانك، بدلا من ذلك، ممارسة التداول في بيئة خالية من المخاطر باستخدام حساب تجريبي من IG. يمكنك التداول بـ 10,000 دولار من الأموال الافتراضية لبناء استراتيجيتك الخاصة بتداول الأسهم دون المخاطرة برأس مال حقيقي.

هل يتم الدفع للمساهمين؟

نعم، على الرغم من أنه ليس دخلاً مضمونًا بأي حال من الأحوال. هناك طريقتان يمكن من خلالهما الدفع للمساهمين: توزيع الأرباح ورفع سعر السهم.

توزيعات الأرباح هي التوزيع النقدي لأرباح أي شركة، وتُعطى للمساهمين بشكل دوري اعتمادًا على عدد الأسهم التي يمتلكونها حاليًا.

لا يمكن الحصول على الدخل المستلم من ارتفاع سعر السهم إلا بمجرد إغلاق المركز. سيعتمد المبلغ المستلم على مدى تغير السعر بين الوقت الذي تم فيه فتح المركز وحتى وقت إغلاقه.

ما هي أنواع الأسهم؟

هناك نوعان من الأسهم التي يمكن إدراجها في البورصة: العادية والمفضلة. الأسهم العادية هي من النوع الذي يمنح حقوق التصويت في اجتماعات المساهمين ومدفوعات الأرباح. لا يُوجد عمومًا حقوق تصويت في الأسهم المفضلة، ولكن سيكون للمساهمين مطالبة أفضل بالأرباح مقارنة مع أصحاب الأسهم العادية.

قم بتطوير معرفتك بالأسواق المالية

تعلَّم عن كيفية التداوُل، وصِر أفضلا في تحديد الفرص. سواء كان ذلك من خلال ندوات حية أو دورات مجانية عبر الإنترنت يقدمها فريقنا العالمي من IG و DailyFX.

بعد ذلك جرِّب الآتي...

تداول قبل وبعد السوق مع ساعاتنا الممتدة على الأسهم الأمريكية عبرالعقود مقابل الفروقات

احصل على تنفيذ سريع وموثوق إضافة إلى أفضل الأسعار المتوفرة

اكتشف كيفية شراء الأسهم وتداولها مع IG

1 دراسة Barclays Equity Gilt لسنة 2019