Wat zijn opties en hoe kunt u ze traden?

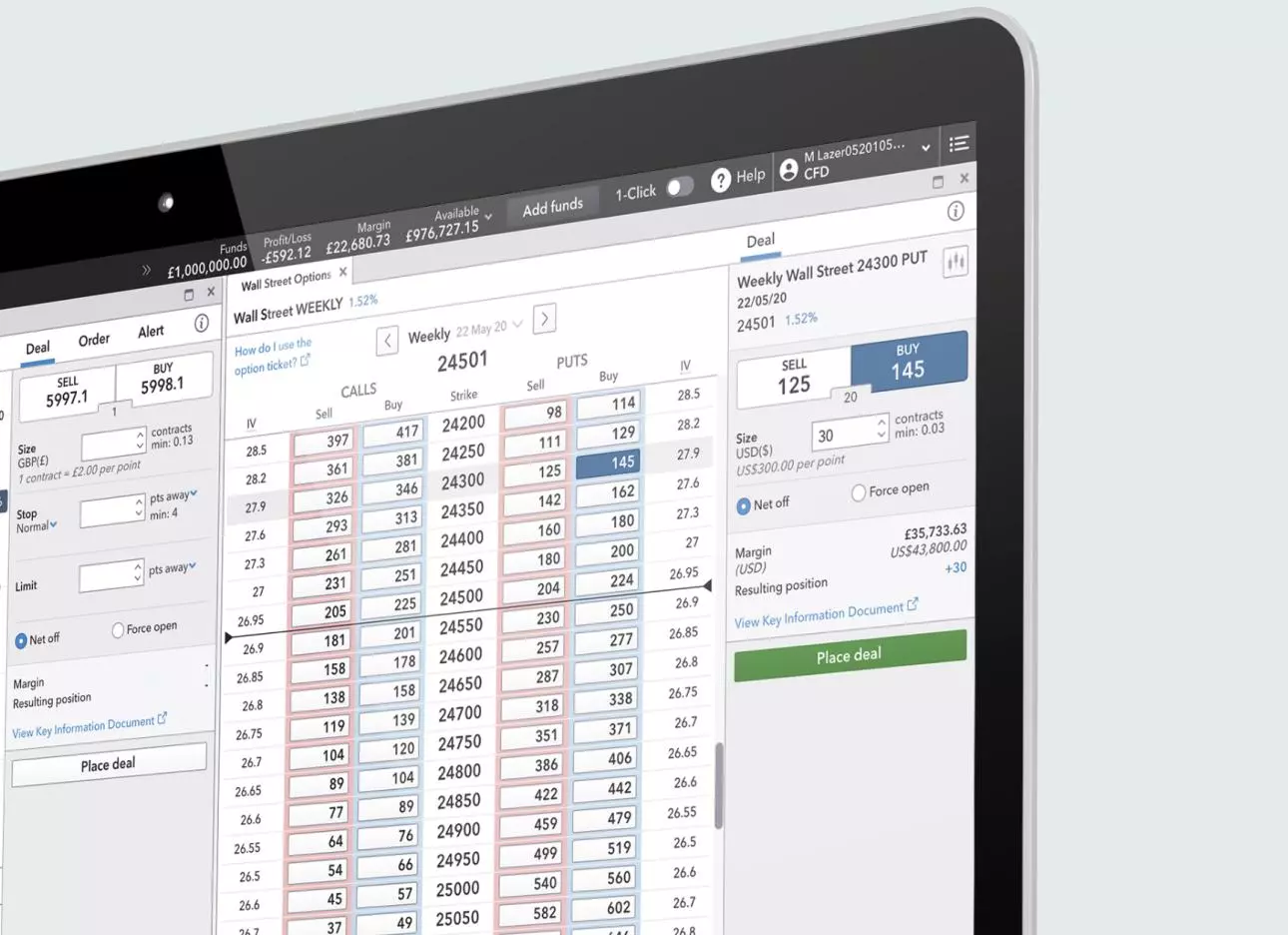

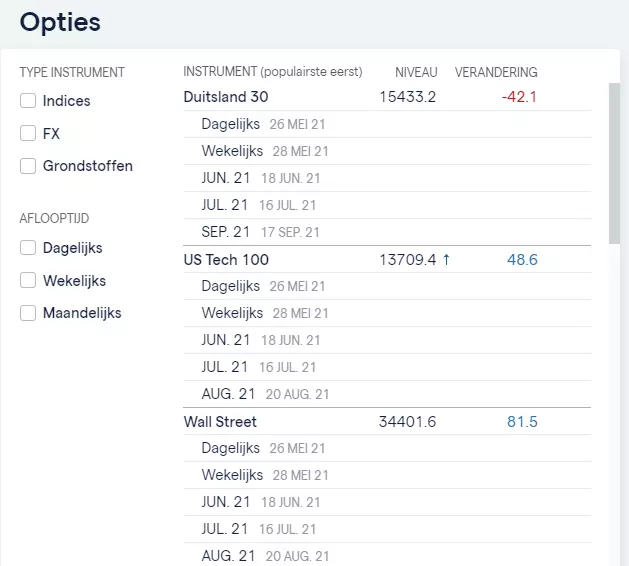

Ontdek de basisbeginselen van de optiehandel: wat zijn opties, welke markten u kunt traden, hoe worden de prijzen van opties bepaalt en hoe kunt u ze traden. Kies uit een reeks van vervaldata en handel op een breed scala aan markten wanneer u opties trade bij IG.

Wat vind ik op deze pagina?

- Wat zijn opties?

- Hoe kan ik opties traden in Nederland?

- Manieren om opties te traden

Wat zijn opties?

Opties zijn contracten waarmee u kunt traden op basis van de toekomstige waarde van een markt, waardoor u het recht, maar niet de plicht heeft, om de markt tegen een vaste prijs op of vóór een bepaalde datum te traden. U kunt op verschillende markten opties traden, waaronder forex, aandelen, indices en grondstoffen. Het meest voorkomende type wordt vaak een ‘vanilla optie’ genoemd omdat het geen extra functies heeft.

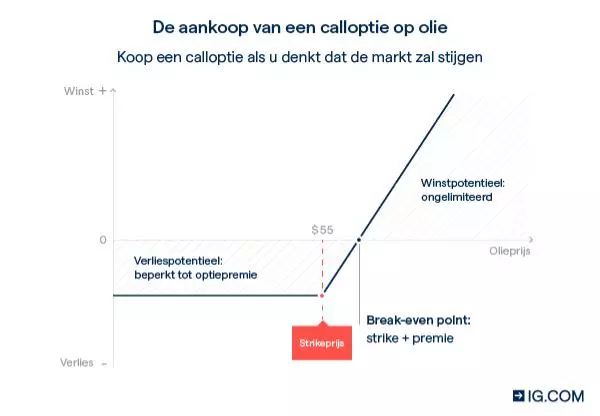

Bijvoorbeeld, u verwacht dat de koers van US Crude olie in komende weken van $ 50 naar $ 60 per vat zal stijgen. U besluit om een calloptie te kopen die u het recht geeft om de markt te kopen tegen $ 55 per vat op elk moment in de volgende maand. De prijs die u betaalt om de optie te kopen heet de premie.

Als US Crude olie naar boven de $ 55 (de strikeprijs) stijgt voordat uw optie afloopt, kunt u de markt met korting kopen. Maar als de koers onder de $ 55 blijft, hoeft u uw recht niet uit te oefenen en kunt u simpelweg de optie laten aflopen. In dit scenario bent u alleen de premie kwijt die u heeft betaald om uw positie te openen.

We bieden twee typen opties, vanilla opties en barriers:

- De vanilla opties van IG zijn vergelijkbaar met traditionele opties en zijn beschikbaar voor verschillende valutaparen, indices en grondstoffen

- Met onze barriers kunt u traden op zowel stijgende als dalende markten en u kunt een knock-outniveau instellen om het maximale risico te beperken.

De essentie van het opties traden

Bekijk de belangrijkste soorten, kenmerken en toepassingen van opties:

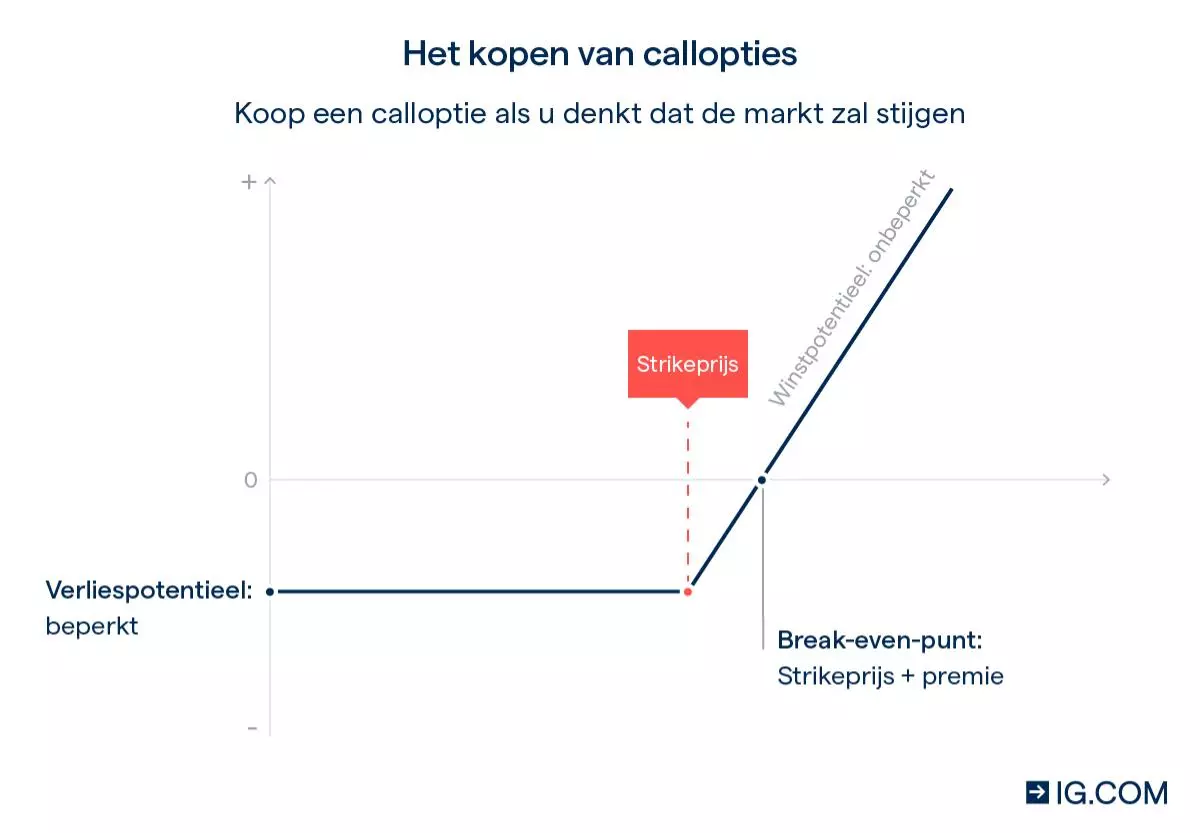

Wat zijn callopties?

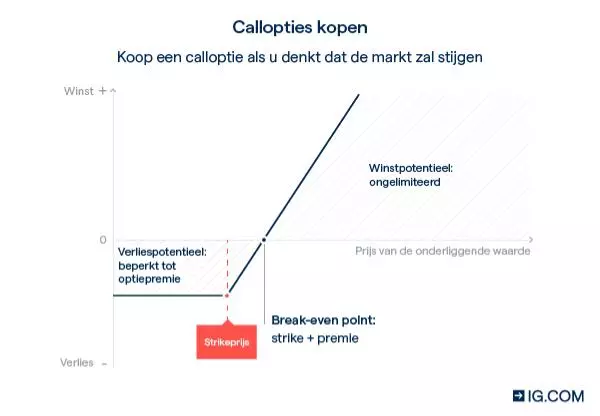

Een calloptie geeft de houder van het optiecontract het recht, maar niet de plicht, om een onderliggende markt te kopen tegen een vaste prijs, de zogenaamde 'strikeprijs', op een bepaalde vervaldatum. Afhankelijk van het soort optiecontract, kan het ook vóór de vervaldatum worden uitgeoefend. Als de voorwaarden dit specificeren, kunnen callopties in cash worden afgewikkeld, wat betekent dat u nooit de onderliggende waarde hoeft te leveren of in ontvangst te nemen. U kunt callopties kopen of verkopen.

De aankoop van een calloptie geeft u het recht om een onderliggende markt te kopen tegen de strikeprijs. Hoe meer de marktwaarde stijgt, des te meer winst u kunt maken. Onthoudt echter dat ook uw verliezen door de hefboom worden vergroot.

De verkoop van een calloptie geeft u de verplichting om de markt tegen de strikeprijs te verkopen, als de optie op of vóór de vervaldatum door de koper wordt uitgevoerd.

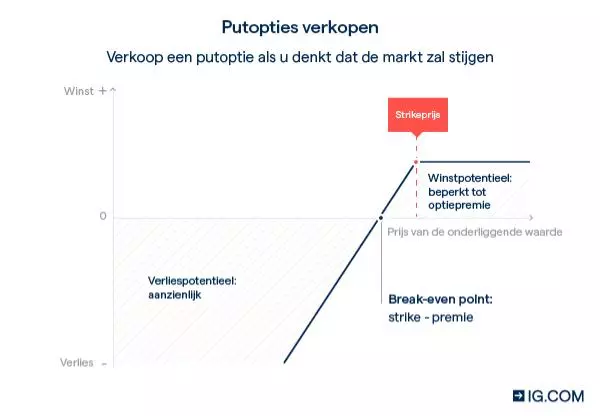

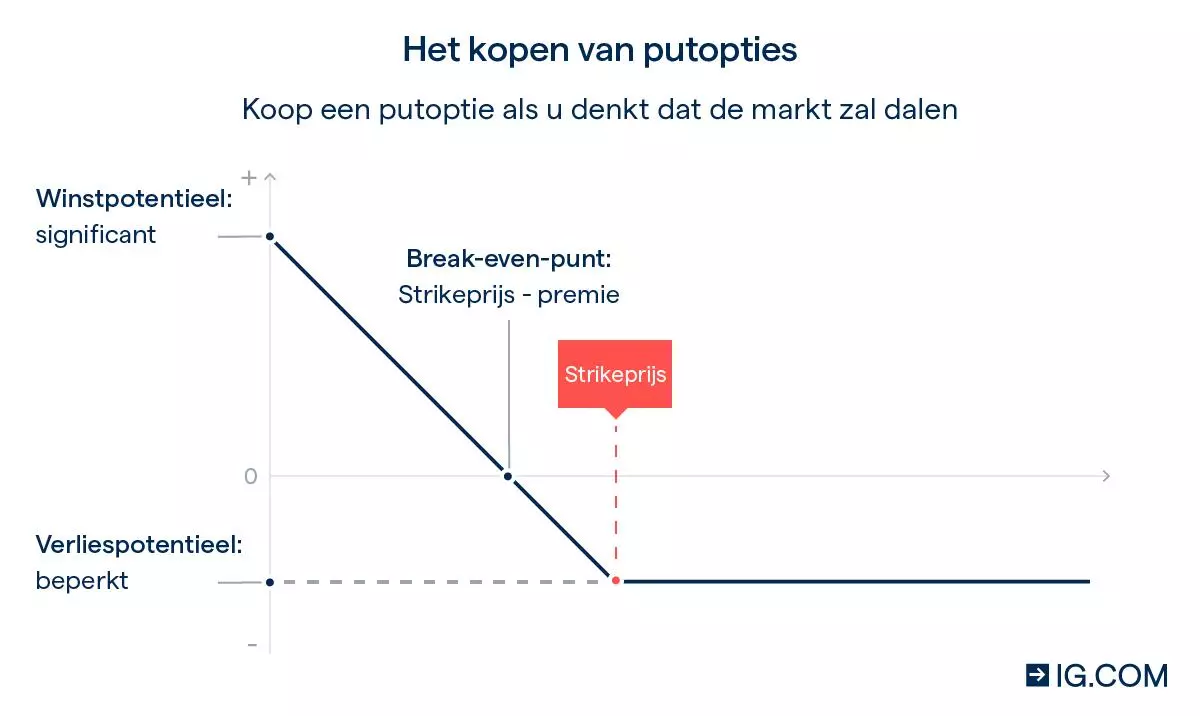

Wat zijn putopties?

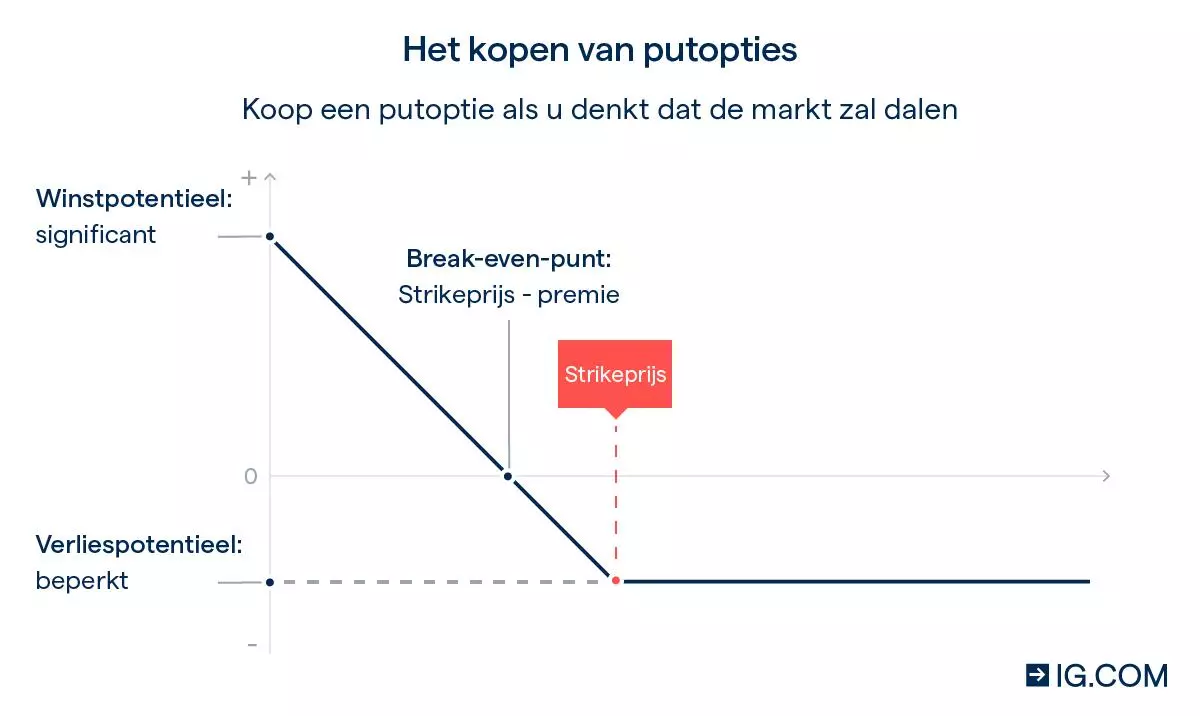

Een putoptie geeft de houder van het optiecontract het recht, maar niet de plicht, om een onderliggende markt te verkopen tegen een vaste prijs, de zogenaamde 'strikeprijs', op een bepaalde vervaldatum. Afhankelijk van het soort optiecontract, kan het ook vóór de vervaldatum worden uitgeoefend. Als de voorwaarden dit specificeren, kunnen putopties in cash worden afgewikkeld, wat betekent dat u nooit de onderliggende waarde hoeft te leveren of in ontvangst te nemen. U kunt putopties kopen of verkopen.

De aankoop van een putoptie geeft u het recht om een markt op of vóór de vervaldatum te verkopen tegen de strikeprijs. Hoe meer de marktwaarde daalt, des te meer winst u maakt. Onthoudt echter dat ook uw verliezen door de hefboom worden vergroot.

De verkoop van een putoptie geeft u de verplichting om de markt tegen de strikeprijs te kopen, als de optie op of vóór de vervaldatum door de koper wordt uitgevoerd.

Wanneer u vanilla opties en barriers bij IG trade, speculeert u uitsluitend op koersbewegingen op de onderliggende optiemarkt. U hoeft dus nooit de onderliggende waarde te leveren of in ontvangst te nemen. Ons aanbod wordt altijd in cash afgewikkeld. Net als bij alle opties, behoudt u echter het recht, maar niet de plicht om uw optie uit te oefenen.

Wat is een hefboom in optiehandel?

Vanilla opties en barriers zijn hefboomproducten. Ze geven u de mogelijkheid om te speculeren op de beweging van een markt zonder de onderliggende waarde te bezitten. Dit betekent dat uw winst kan worden vergroot, net als uw verlies.

Voor traders die op zoek zijn naar verhoogde hefboom, is het handelen in opties een aantrekkelijke keuze. Door uw strikeprijs en handelsgrootte te kiezen, krijgt u meer controle over uw hefboom dan wanneer u spotmarkten trade.

Wanneer u call- of putopties koopt, is het risico altijd beperkt tot de premie die u heeft betaald om de positie te openen. Het is echter belangrijk om te onthouden dat wanneer u call- of putopties verkoopt, uw risico mogelijk onbeperkt is.

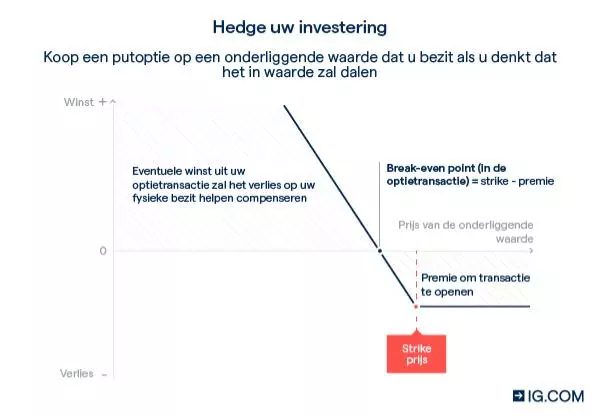

Hoe kan ik hedgen met opties?

Hedging met opties stelt traders in staat potentiële verliezen op andere openstaande posities te beperken.

Stel dat u aandelen in een bedrijf bezit, maar bezorgd bent dat de koers in de nabije toekomst zou kunnen dalen. U kunt een putoptie op uw aandelen kopen met een strikeprijs die dicht bij het huidige niveau ligt. Als de koers van uw aandelen lager is dan de strikeprijs bij het vervallen van uw optie, worden uw verliezen beperkt door de winsten van de optie. Als de koers van uw aandelen stijgt, bent u in de eerste plaats alleen de kosten van het kopen van de optie kwijt.

Begrijp de terminologie van optiehandel

Traders gebruiken een specifieke terminologie wanneer ze over opties praten. Hier is een overzicht van enkele van de belangrijkste termen:

- Houders en schrijvers: de koper van een optie staat bekend als de houder, terwijl de verkoper bekend staat als de schrijver. Voor een call heeft de houder het recht om de onderliggende markt van de schrijver te kopen. Voor een put heeft de houder het recht om de onderliggende markt aan de schrijver te verkopen

- Premie: de vergoeding die de houder aan de schrijver betaalt voor de optie

- Strikeprijs: de prijs waartegen de houder de onderliggende markt kan kopen (call) of verkopen (put) op het moment dat de optie vervalt

- Vervaldatum: de datum waarop het optiecontract eindigt

- In the money: wanneer de prijs van de onderliggende markt hoger is dan de strikeprijs (voor een call) of onder de strikeprijs (voor een put) dan is de optie 'in the money', wat betekent dat als de houder de optie uitoefent, de optie tegen een betere prijs zou kunnen worden verhandeld dan de huidige marktprijs

- Out of the money: wanneer de prijs van de onderliggende markt onder de strikeprijs (voor een call) of boven de strikeprijs (voor een put) ligt, wordt gezegd dat de optie ‘out of the money’ is. Als een optie op de afloopdatum niet meer beschikbaar is, leidt het uitoefenen van de optie tot verlies

- At the money: wanneer de prijs van de onderliggende markt gelijk is aan de strike, of bijna gelijk is aan de strike, wordt de optie ‘at the money’ genoemd

Wat bepaalt de prijs van een optie

Er zijn drie belangrijke factoren die van invloed zijn op de premie of marge die u betaalt wanneer u in opties handelt. Al deze factoren werken volgens hetzelfde principe: hoe waarschijnlijker het is dat de onderliggende marktprijs boven (call) of onder (put) de strikeprijs van een optie zal zijn op de vervaldatum hoe hoger de waarde zal zijn.

- Het niveau van de onderliggende markt

Hoe verder onder de onderliggende strikeprijs van een calloptie, of hoe hoger boven de onderliggende strikeprijs van een putoptie, des te hoger zijn hun premies omdat ze ‘in the money’ zijn, er is meer kans dat ze met waarde aflopen.

- De tijd tot aan de vervaldatum

Hoe langer een optie heeft voordat deze vervalt, hoe meer tijd de onderliggende markt heeft om de strikeprijs te passeren, dus een 'out of the money'-optie zal de neiging hebben om waarde te verliezen naarmate de vervaldatum nadert en daarnaast is er minder kans dat deze winstgevend komt te vervallen.

- Volatiliteit van de onderliggende markt

Hoe volatieler de onderliggende markt van een optie is, des te waarschijnlijker dat deze de strikeprijs zal passeren. Volatiliteit heeft dus de neiging om de premie van een optie te verhogen.

Leer over de Grieken in optiehandel

De Grieken zijn maatstaven voor de individuele risico's die gepaard gaan met het handelen in opties, elk genoemd naar een Grieks symbool. Als u begrijpt hoe ze werken, kunt u het risico berekenen van elk van de variabelen die van invloed zijn op de optieprijzen.

- Delta

Delta is een maatstaf voor de prijsgevoeligheid van een optie voor de beweging van de onderliggende markt. Ervan uitgaande dat alle andere variabelen hetzelfde blijven, kunt u delta gebruiken om te berekenen hoeveel impact een marktbeweging zal hebben op de waarde van uw optie.

- Gamma

Gamma is een afgeleide van delta en meet hoeveel de delta van een optie beweegt voor elk bewegingspunt in de onderliggende markt.

- Theta

Theta meet hoeveel de prijs van een optie in de loop van de tijd afneemt. Een hoge theta geeft aan dat de optie dicht bij de vervaldatum ligt. Hoe dichter de optie de vervaldatum nadert, hoe sneller de tijdwaarde afneemt.

- Vega

Met de vega van een optie kan de gevoeligheid voor volatiliteit op de onderliggende markt worden gemeten. Oftewel, hoeveel de waarde van de optie verandert bij elke verandering van 1% in volatiliteit.

- Rho

Rho geeft aan hoeveel renteveranderingen de prijs van een optie zullen veranderen. Als de koers van de optie stijgt als gevolg van rentewijzigingen, is de rho positief. Als de koers van de optie daalt, is de rho negatief.

Kies een strategie voor optiehandel

Er zijn verschillende strategieën voor opties traden waaruit u kunt kiezen, waaronder:

- Een calloptie kopen

- Een putoptie kopen

- Hedgen

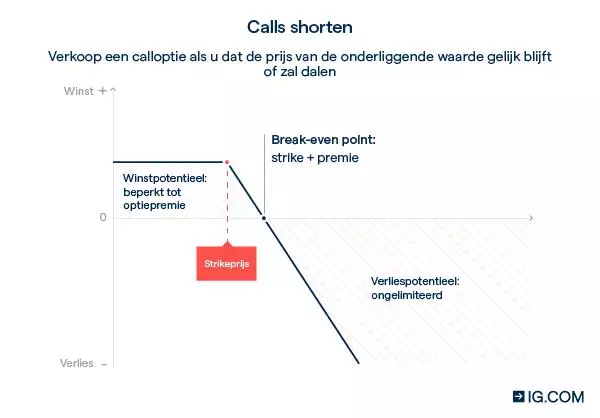

- Short calls (een call verkopen)

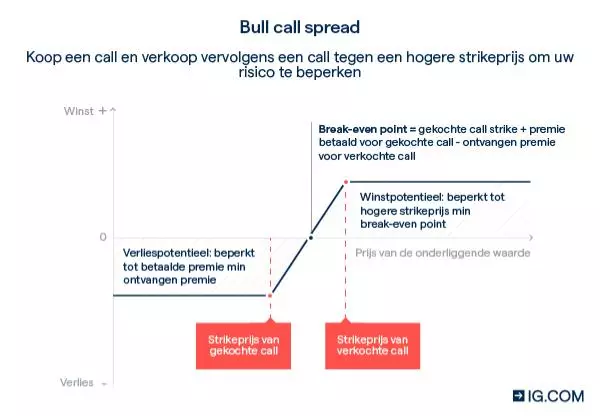

- Spreads

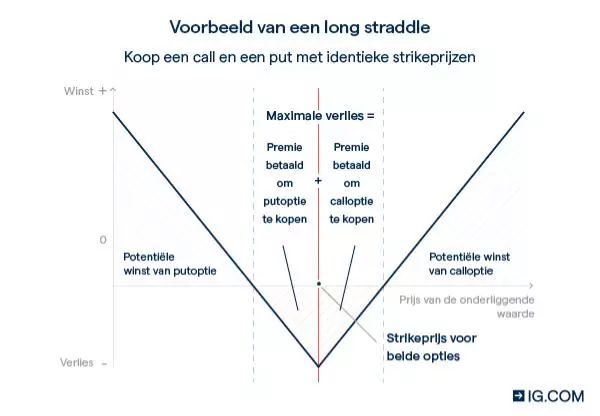

- Straddles

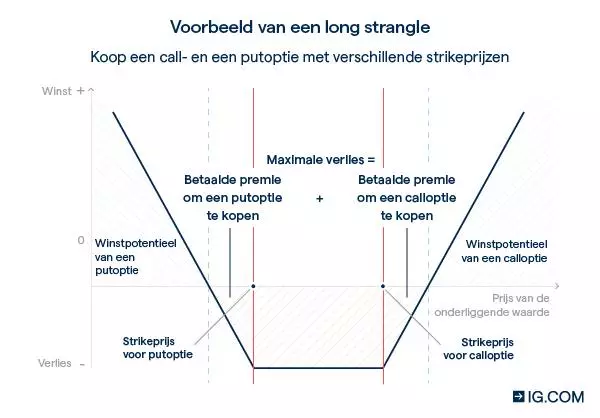

- Strangle

De eenvoudigste strategie voor optiehandel is het kopen van een calloptie, wanneer u verwacht dat de onderliggende markt in waarde zal stijgen. Als de waarde stijgt, zoals u verwacht, dan stijgt de premie van de optie als gevolg hiervan. U kunt winst maken door uw optie voor de vervaldatum te verkopen. Of als u uw optie aanhoudt tot de vervaldatum en de koers van de onderliggende markt is hoger dan de strikeprijs van de optie, kunt u uw recht om te kopen tegen de strikeprijs uitoefenen en op deze manier winst maken.

Het kopen van callopties is een populaire strategie, omdat u niet meer kunt verliezen dan de premie die u betaalt om een positie te openen.

Een andere eenvoudige strategie voor optiehandel is het kopen van een putoptie wanneer u verwacht dat de onderliggende markt in waarde zal dalen. Als de waarde daalt, zoals u verwacht, dan stijgt de premie van de optie als gevolg hiervan. U kunt winst maken door uw optie voor de vervaldatum te verkopen. U kunt uw optie ook aanhouden tot de vervaldatum, en u zou winst kunnen maken als de onderliggende markt onder de strikeprijs komt te liggen.

Het kopen van putopties is populair omdat u niet meer kunt verliezen van de premie die u betaalt om de positie te openen.

Als u een activum bezit en u wilt het beschermen tegen mogelijke neerwaartse marktbewegingen, dan kunt u een putoptie op de onderliggende waarde kopen. Dit wordt een married put genoemd, als de koers van de onderliggende waarde daalt, zult u winst behalen op de put die uw verlies helpt beperken.

Een covered call is de eenvoudigste short call-positie, u verkoopt een calloptie op een activum dat u momenteel bezit. Als de prijs van het activum niet hoger is dan de strikeprijs van de optie die u heeft verkocht, behoudt u de marge als winst. Deze strategie wordt vaak gebruikt om wat inkomen te genereren als u denkt dat een activum dat u bezit, neutraal zal blijven.

Het schrijven van een calloptie wanneer u niet de eigenaar bent van de onderliggende waarde, staat bekend als een ongedekte of naked call. Dit is een riskante strategie, omdat u mogelijk de volledige kosten van het activum moet betalen.

Spreads betekent dat u opties tegelijkertijd koopt en verkoopt. Wanneer u handelt met een call spread, koopt u de ene calloptie terwijl u een andere verkoopt met een hogere strikeprijs. Uw maximale winst is het verschil tussen de twee strikeprijzen, min de nettopremie.

Wanneer u een straddle plaatst, koopt of verkoopt u tegelijkertijd een call- en een putpositie op dezelfde markt tegen dezelfde strikeprijs. Dit geeft u het potentieel om te profiteren, ongeacht of de markt omhoog of omlaag beweegt, waardoor het een goede strategie is als u marktvolatiliteit verwacht, maar niet zeker weet welke kant de markt op zal gaan.

Uw break-even-niveaus zijn de strikeprijs, plus of min de som van de twee premies aan weerszijden van de strikeprijs. Uw maximale risico is nog steeds de prijs die u heeft betaald om de posities te openen.

De break-even-niveaus zijn alleen van toepassing als u de optie laat vervallen.

Een strangle lijkt erg op de straddle hierboven, maar u koopt calls en puts tegen verschillende strikeprijzen. Dit betekent dat u doorgaans minder betaalt om de transactie te openen, maar dat u een grotere prijsbeweging nodig heeft om winst te maken. Ondanks dat deze strategie nog steeds een beperkt risico heeft, loopt u het risico om de beide premies voor het openen van de put- en callopties te verliezen, als de onderliggende waarde tussen de beide strikeprijzen in komt te liggen.

Als u in de bovenstaande voorbeelden uw positie sluit voor de vervaldatum, dan kan de slotprijs worden beïnvloed door een reeks van factoren, waaronder: de tijd tot aan de vervaldatum, marktvolatiliteit en de prijs van de onderliggende markt.

Kies een markt waarop u opties wilt traden

U kunt bij IG opties traden op een groot aantal markten.

- Forex – waaronder de grote valutaparen zoals EUR / USD, GBP / USD, USD / CHF en EUR / GBP

- Aandelen – onze barriers omvatten een selectie van toonaangevende Amerikaanse en Europese aandelen

- Indices – waaronder de AEX, DAX 30, CAC 40, FTSE 100 en Wall Street

- Grondstoffen – waaronder goud, zilver en olie

Bepaal het tijdsbestek waarin de markt waarschijnlijk zal bewegen

Afhankelijk van het soort transactie dat u doet, kunt u kiezen tussen dagelijkse, wekelijkse, maandelijkse of driemaandelijkse opties die bij uw doelen passen.

Gebruik dagelijkse en wekelijkse opties als u snel posities op markten wilt innemen, maar met meer controle over uw hefboom dan wanneer u andere producten, zoals CFD's, in spotmarkten handelt.

Als u naar marktbewegingen op de langere termijn kijkt, betekenen maandelijkse en driemaandelijkse opties dat u posities tot drie kwartalen voor de vervaldatum kunt innemen. Bovendien weet u van tevoren wat uw risico is en bespaart u gewoonlijk op financieringskosten.

Beslis of u wilt kopen of verkopen en plaats uw transactie

Zodra u het tijdsbestek heeft gekozen waarin u gaat traden, moet u bepalen of u onze vanilla opties of barriers wilt traden.

Als u kiest voor vanilla opties, dan moet u beslissen of u een call- of putoptie koopt of verkoopt op de markt in welke u handelt. Het type optie dat u trade, en of u koopt of verkoopt, hangt af van of u wilt speculeren op een stijgende of dalende markt. Onthoud dat het kopen van opties een beperkt risico heeft, terwijl het verkopen van opties een mogelijk onbeperkt risico op verlies met zich meebrengt.

Als u besluit om barriers te traden, kiest u een knock-outniveau dat past bij de gewenste risiconiveaus en hefboom, en opent u een positie met een call- of putbarrier, afhankelijk van de richting waarin u denkt dat de markt zal bewegen.

Volg uw positie

Zodra u een positie heeft geopend, moet u de marktbewegingen en de mogelijke winst of verlies van uw positie nauwlettend in de gaten houden.

Voor vanilla opties, als de optie 'in the money' is, kan deze voor de vervaldatum worden gesloten om uw huidige omzet te veilig te stellen. Wanneer u een positie sluit hangt af van uw interpretatie van de marktomstandigheden en uw risicobereidheid.

Voor barriers wordt de positie automatisch beëindigd als de markt voorbij het knock-outniveau beweegt, en u verliest de premie die is betaald om de positie te openen. Als de marktprijs nooit het knock-outniveau bereikt, kunt u de positie op elk moment sluiten om uw huidige winst or verlies te realiseren.

Manieren om opties te traden

Bij IG bieden we twee soorten opties aan:

-

Trade vanilla opties

De vanilla opties van IG zijn contracten die zeer vergelijkbaar zijn met opties die op deze pagina worden beschreven. Wanneer u bij ons handelt, handelt u echter uitsluitend op basis van de prijsbewegingen van een onderliggende optiemarkt en hoeft u nooit een onderliggende waarde in ontvangst te nemen of te leveren.

-

Trade barrieropties

Onze barriers zijn net als vanilla opties gebaseerd op een onderliggende optiemarkt. Ze volgen de onderliggende markt een-op-een en hun prijs wordt rechtstreeks afgeleid van het verschil tussen de huidige marktprijs en het knock-outniveau, plus de kosten. Hoewel zowel barrier calls en puts een beperkt risico hebben, kunnen de markten volatiel zijn en verliezen snel oplopen. In tegenstelling tot vanilla opties, is het niet mogelijk om een barrier te 'schrijven'. In plaats daarvan opent u een putpositie als u denkt dat de markt zal dalen en een callpositie als u denkt dat de markt zal stijgen.

Veelgestelde vragen

Wat is de definitie op van optiehandel in financiën?

Optiehandel in financiën is het kopen en verkopen van opties (financiële contracten) die u het recht maar niet de verplichting geven om een onderliggende waarde te kopen of verkopen als de koers ervan voorbij een bepaalde prijs beweegt binnen een vastgesteld tijdsbestek.

Kan ik profiteren van optiehandel en wat zijn de risico's?

Als u een optie koopt, kunt u winst maken als de prijs van de onderliggende waarde voorbij de strikeprijs beweegt (omhoog voor een call, omlaag voor een put) met meer dan de premie die u aanvankelijk voor de vervaldatum heeft betaald.

Wanneer u echter een optie koopt, loopt u het risico om uw volledige premie te verliezen ('out of the money'). Bijvoorbeeld; in geval van een put, wanneer de onderliggende markt boven de strikeprijs komt en in geval van een call, wanneer de strikeprijs onder de strikeprijs komt. Als u een optie verkoopt, kunt u winst maken als de onderliggende markt de strikeprijs niet bereikt voordat de optie afloopt. U profiteert dan van de premie die de optiehouder in het begin van de transactie heeft betaald.

Het verkopen van opties kan echter zeer riskant zijn, omdat uw maximale risico mogelijk onbeperkt is, als in geval van een call de markt ten gunste van de optiehouder beweegt. Voor een put kan de onderliggende markt bewegen tot nul, in dat geval verliest u het volledige marktbedrag onder de strikeprijs maal het aantal contracten dat u heeft verkocht.

Houd er rekening mee dat opties complexe instrumenten zijn en dat u altijd zorgvuldig moet overwegen of u het hoge risico op verlies van uw vermogen kunt permitteren. Door de complexiteit zijn opties meer geschikt voor ervaren traders.

Kan ik aandelen met opties traden?

Ja, u kunt verschillende Amerikaanse en Europese aandelen traden met onze barrieropties.

Kan ik een call- en een putpositie op dezelfde markt kopen?

Ja, er zijn verschillende strategieën voor optiehandel waarbij tegelijkertijd een put- en een calloptie op dezelfde markt worden gekocht. Dit zijn onder andere: straddles, strangles en spreads. Meer informatie over strategieën vindt u hier.

Ontdek een nieuwe manier om te traden

Leer hoe u de markten kunt traden door middel van onze unieke barriers. U krijgt bovendien meer controle over uw hefboom en risico.

Ontdek ook dit

Neem een positie in op meer dan 70 Amerikaanse aandelen voor- en nabeurs

We zijn transparant over onze kosten, zodat u altijd precies weet wat u betaalt

Bekijk hoe wij de ervaring van trading al 45 jaar veranderen