Kosten en tarieven

Transparantie is voor ons een kernwaarde: u weet altijd welke kosten van toepassing zijn als u met ons handelt. Ontdek wat de kosten zijn bij het traden van beursgenoteerde derivaten, CFD's en barriers of vanilla opties met IG.

Bel +31 20 794 6610 of e-mail naar info.nl@ig.com. Wij staan 24 uur per dag voor u klaar van zondag 9:00 tot vrijdag 23:00 uur en zaterdag van 10:00 tot 18:00 uur.

Hoeveel kost het om te traden bij IG?

- Rekening kosten

- Spread

- Niet-essentiële kosten

Het openen van een rekening is volledig kosteloos bij IG en u hoeft geen geld over te maken totdat u klaar bent om een transactie te plaatsen.

0 €

Trade met spreads vanaf 0,6 punt op belangrijke valutaparen, 0,8 punt op belangrijke indices en 0,1 punt op grondstoffen.

Vanaf 0,1

Er kunnen andere potentiële kosten en factoren van invloed zijn op de hoogte van uw handelskosten.

Alleen indien van toepassing

Krijg meer inzicht in uw kosten

Op 3 januari 2018 is de Europese richtlijn MiFID 2 (Markets in Financial Instruments Directive 2) in werking getreden, met als doel de transparantie van de financiële markten binnen de Europese Unie te vergroten. De ingevoerde wijzigingen hebben betrekking op het bieden van gestandaardiseerde en gedetailleerde informatie over financiële producten en diensten, de kosten en uitgevoerde transacties, aan beleggers zoals u.

Om aan deze regelgeving te voldoen, sturen we vanaf nu een jaarlijks kostenoverzicht (ex-post). Ook heeft u toegang tot een gestandaardiseerd kostenoverzicht van onze producten op onze website, inclusief voorbeelden van kostenberekening.

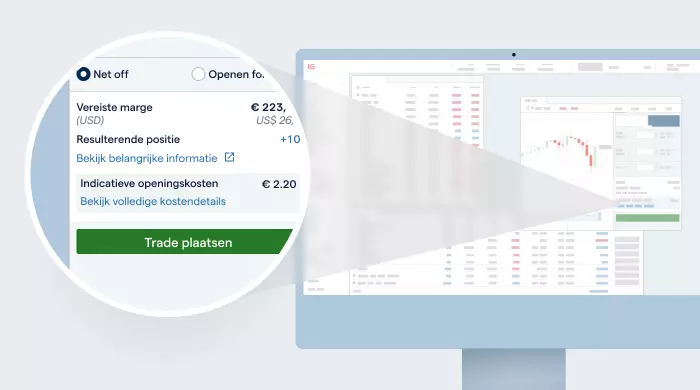

Om u een nog transparanter overzicht te geven van de kosten van onze producten en diensten, informeren we u over de wijzigingen die we hebben aangebracht in onze platformen. Deze bieden meer details over de verwachte kosten, voor en na het plaatsen van een trade.

Wat is er nieuw?

Het is nu mogelijk om vooraf alle indicatieve (ex-ante) kosten en tarieven te bekijken of als PDF-bestand te downloaden. Alle kosten en tarieven van iedere trade die u wilt uitvoeren zijn nu samengevoegd en op een gedetailleerde manier weergegeven. Ook kunt u nu zien hoe uw inleg de mogelijke winst kan beïnvloeden.

Het is belangrijk om op te merken dat de uiteindelijke kosten en tarieven van een positie afhankelijk zijn van en tot wanneer u een positie aanhoudt.

Deze wijzigingen zijn van toepassing op:

1. Orderticket (Desktop, iOS/Android, grafieken*)

- Overzicht van de kosten en tarieven – klik in het orderticket op 'bekijk volledige kostendetails' om het te openen

- Gedetailleerd overzicht van de kosten en tarieven (met een download button) – u kunt dit bekijken vanuit het kosten en tarieven overzicht

2. Te downloaden PDF's op al onze platformen

- Vind een gedetailleerd overzicht van uw handelskosten in het onderdeel 'indicatieve kosten en tarieven' en voor mobiel (Android/iOS) in uw rekeningoverzicht(en) – duurzame drager in My IG

- Ontvang een gedetailleerde kosten en tarieven PDF – beschikbaar vanaf het orderticket

*Om ervoor te zorgen dat de indicatieve kosten en tarieven beschikbaar zijn, voordat u een trade uitvoert, hebben we voor de mobiele platformen de mogelijkheid weggehaald om bestaande posities met één klik vanuit de grafiek te sluiten. U moet nu een extra bevestigingsstap doorlopen. Op het desktopplatform blijft het mogelijk om bestaande posities met één klik vanuit de grafiek te sluiten. De volgende keer dat u zich aanmeldt, ziet u een extra eenmalig bericht waarin deze wijziging wordt uitgelegd.

Een uiteenzetting van onze handelskosten

U betaalt verschillende kosten en tarieven, afhankelijk van het product dat u gebruikt om te handelen.

- Beursgenoteerde derivaten

- Opties

- CFD's

- Directe kosten

- Andere potentiële kosten

- Andere factoren die van invloed zijn op kosten van uw transacties

- De prijs van turbo's

- De prijs van warrants

- De prijs van factors

- Overnight kosten

- Extra kosten

- De spread

- Bescherming tegen een negatief saldo

De prijs van turbo's

Wanneer u handelt in Turbo24, is de prijs die u vooraf betaalt de uiteindelijke prijs1, dit in tegenstelling tot CFD's.

Er wordt geen commissie3 in rekening gebracht en de prijs die u ziet is inclusief de kosten van de market makers om de garantie van het knock-outniveau weer te geven.

De overnight rentekosten worden in rekening gebracht door middel van een kleine aanpassing in uw knock-outniveau. Meer informatie vindt u op de pagina met onze kosten

De prijs van warrants

Meer informatie over de kosten en tarieven voor warrants vindt u hier.

De prijs van factors

Meer informatie over de kosten en tarieven voor factors vindt u hier.

Overnight kosten

Overnight kosten betaalt u wanneer u Turbo24-posities aanhoudt na 23:00 uur (Nederlandse tijd).

Deze kosten worden weergegeven als een aanpassing aan het knock-outniveau. Op een Turbo24 long zal de aanpassing ertoe leiden dat uw knock-out niveau in de loop van de tijd omhoog gaat, en voor een Turbo24 short zal het naar beneden gaan.

Meer over overnight kostenExtra kosten

Er bestaan enkele aanvullende kosten voor uw transacties - bijvoorbeeld valutaconversiekosten, kosten in verband met de belastingwetgeving in bepaalde landen en meer.

Meer informatie over aanvullende kostenDe spread

De spread is het verschil tussen de bied- en vraagprijs. Spreads voor Turbo24 zijn gebaseerd op prijzen van de multi-lateral trading facility (MTF) Spectrum, waarop turbo's staan genoteerd. Indien u hiervoor kiest, kunt u een order plaatsen binnen de spread.

Meer over spreads en commissieBescherming tegen een negatief saldo

Dankzij bescherming tegen een negatief saldo kunt u er zeker van zijn dat uw rekeningsaldo nooit negatief blijft.2

Indien uw rekening onder nul komt te staan vanwege opstapelende verliezen op uw transacties, brengen wij het saldo zo snel mogelijk (meestal onmiddellijk) terug naar nul.

- Directe kosten

- Onze potentiële kosten

- Andere factoren die van invloed zijn op kosten van uw transacties

- De spread en commissie

- Overnight kosten

- Knock-outpremies

- Extra kosten

- Hefboomwerking en marge

- Slippage

- Bescherming tegen een negatief saldo

- Op volume gebaseerde kortingen

De spread en commissie

De spread verschilt tussen de bied- en vraagprijzen en de verschillen zijn afhankelijk van de marktomstandigheden. In de meeste gevallen brengen we onze eigen spread in rekening, bovenop de marktspread, als onze kosten voor de transactie. Dit is opgenomen in de premie die u betaalt om een optie te kopen. Opties kennen ook een kleine commissie om een transactie te openen en te sluiten, waardoor de spreads smaller zijn dan die van CFD's, ter compensatie.

Meer over spreads en commissieOvernight kosten

Overnight kosten betaalt u om barriers open te houden na 23:00 uur (Nederlandse tijd). Wij maken een renteaanpassing op uw rekening, om de kosten van het aanvullen van uw rekening weer te geven.

U hoeft geen overnight kosten te betalen voor vanilla opties, uw contract loopt naar keuze dagelijks, wekelijks of maandelijks af.

Meer over overnight kostenKnock-outpremies

Wij brengen kosten in rekening, in de vorm van een knock-outpremie, wanneer het knock-outniveau van de barrierpositie is bereikt. Dit is opgenomen in de spread, het wordt daarom aan u teruggegeven wanneer u de positie sluit zonder het knock-outniveau te bereiken.

De knock-outpremie kan verschillen, afhankelijk van de marktomstandigheden.

Meer over knock-outpremiesExtra kosten

Er bestaan enkele aanvullende kosten voor uw trading - bijvoorbeeld valutaconversiekosten, kosten in verband met de belastingwetgeving in bepaalde landen en meer.

Meer over onze aanvullende tarievenHefboomwerking en marge

Net als voor CFD's geldt dat opties werken met de hefboom. Dat betekent dat u minder betaalt om een positie te openen dan de volledige waarde.

In tegenstelling tot CFD's geven gekochte optieposities u echter geen toegang tot de hefboom, via een marge. Wanneer u een optie koopt, betaalt u daarentegen een premie. Dit is veel minder dan het rechtstreeks kopen van de onderliggende waarde en geeft u toegang tot de hefboom. Deze premie is het maximale risico op uw positie.

Wanneer u echter een vanilla optie verkoopt, ontvangt u de premie en betaalt u mogelijk de marge om uw transactie open te houden.

U kunt geen barriers verkopen om te openen.

Meer over hefboomproductenSlippage

Slippage betekent dat uw order wordt uitgevoerd voor een prijs die verschilt met de prijs die u had aangevraagd. Slippage op stops betekent dat u wellicht meer kunt verliezen dan verwacht, terwijl slippage op limieten betekent dat u wellicht meer winst maakt dan verwacht.

Slippage is alleen van belang voor stop- en limietorders op barriers. Voor het barrier knock-outniveau kan geen slippage optreden. We bieden geen stops en limieten voor vanilla opties.

Meer over slippageBescherming tegen een negatief saldo

Dankzij bescherming tegen een negatief saldo kunt u er zeker van zijn dat uw rekeningsaldo nooit negatief blijft.2

Indien uw rekening onder nul komt te staan vanwege aanhoudende verliezen op uw transacties, brengen wij uw rekening zo snel mogelijk (meestal onmiddellijk) terug naar nul, zonder extra kosten.

Op volume gebaseerde kortingen

U komt mogelijk in aanmerking voor maandelijkse kortingen gebaseerd op uw handelsactiviteit. Dit is alleen geldig voor professionele cliënten.

- Directe kosten

- Onze potentiële kosten

- Andere factoren die van invloed zijn op kosten van uw transacties

- De spread of commissie

- Overnight kosten

- Gegarandeerde-stoppremies

- Aanvullende diensten

- Marge

- Slippage

- Bescherming tegen een negatief saldo

- Op volume gebaseerde kortingen

De spread of commissie

De spread verschilt tussen de bied- en vraagprijzen en de verschillen zijn afhankelijk van de marktomstandigheden. In de meeste gevallen brengen we onze eigen spread in rekening, bovenop de marktspread, als onze kosten voor de transactie. Spreadkosten gelden voor alle CFD-transacties voor alle markten, behalve aandelen.

Voor iedere aandelen CFD-transactie betaalt u een commissie in plaats van een spread.

Overnight kosten

Overnight kosten betaalt u om cash CFD-posities open te houden na 23:00 uur (Nederlandse tijd). Wij maken een renteaanpassing op uw rekening, om de kosten van het aanvullen van uw rekening weer te geven.

Voor futures betaalt u geen overnight kosten, omdat we die kosten al hebben ingebouwd in de spread.

Meer over overnight kostenGegarandeerde-stoppremies

U betaalt een klein bedrag als uw gegarandeerde stop wordt getriggerd, de zogenaamde premie. Voor CFD-positie op aandelen is dit bijvoorbeeld 0,3% van de onderliggende transactiewaarde.

Meer over premies voor gegarandeerde stopsAanvullende diensten

U kunt ervoor kiezen om te betalen voor extra diensten om uw handelsactiviteiten te ondersteunen, zoals directe toegang tot de markt (DMA), geavanceerde grafieken, live datastromen en meer.

Meer over aanvullende dienstenMarge

CFD's werken met een hefboom, dat betekent dat wanneer een transactie opent, u slechts een deel van de volledige waarde vooraf inlegt. Deze inleg wordt de marge genoemd en het percentage dat u betaalt, kan een groot verschil maken in de betaalbaarheid van uw transacties.

Meer informatie over margesSlippage

Slippage betekent dat uw order wordt uitgevoerd voor een prijs die verschilt met de prijs die u had aangevraagd. Slippage op stops betekent dat u wellicht meer kunt verliezen dan verwacht, terwijl slippage op limieten betekent dat u wellicht meer winst maakt dan verwacht.

Meer over slippageBescherming tegen een negatief saldo

Dankzij bescherming tegen een negatief saldo kunt u er zeker van zijn dat uw rekeningsaldo nooit negatief blijft.2

Dat betekent dat wanneer uw CFD-rekening onder nul komt te staan door aanhoudende verliezen op uw transacties, wij uw rekening zo snel mogelijk terugbrengen naar nul (meestal onmiddellijk), zonder extra kosten.

Op volume gebaseerde kortingen

U komt mogelijk in aanmerking voor maandelijkse kortingen gebaseerd op uw handelsactiviteit. Dit is alleen geldig voor professionele cliënten.

Meer informatie over maandelijkse kortingenSpread en commissie

De spread en commissie vormen de belangrijkste kosten voor barriers, vanilla opties en CFD's, waarmee u rekening moet houden. Turbo's kunnen een spread bevatten, maar deze werkt anders dan bij de bovenstaande producten, zoals u verderop zult zien.

Hieronder vindt u spreads en commissies voor onze meest populaire markten. Om de volledige gegevens van een markt te zien, volgt u de links.

- Beursgenoteerde derivaten

- Barriers

- Vanilla opties

- CFD's

De spreads van beursgenoteerde derivaten zijn gebaseerd op prijzen afkomstig van Spectrum, de MTF waarop turbo's staan genoteerd. Wanneer u handelt in turbo's, warrants of factors heeft u de mogelijkheid om uit een aantal van deze prijzen te kiezen, en soms zelfs om te traden binnen de spread zelf.

Spreads zijn opgenomen in de prijs van het effect. Dit is het totale bedrag dat u betaalt voor een transactie.

U betaalt zowel een spread als een commissie voor barriers, terwijl CFD-transacties (behalve op aandelen) enkel onderhevig zijn aan een spread. Ter compensatie neigen wij om bij barriers de spread kleiner te houden dan bij CFD’s.

Commissie op alle optietransacties is 0,1 eenheid van de marktvaluta per contract, geïnd op de opening en sluiting van de transactie.

Houd u uw positie na 23.00 uur CET open, dan worden overnight kosten in rekening gebracht

Indices

| Markt | Minimale spread |

| Duitsland 40 | 1,2 |

| FTSE 100 | 0,8 |

| Wall Street | 2,4 |

| Australië 200 | 0,8 |

Forex

| Markt | Minimale spread | Gemiddelde spread |

| EUR/USD | 0,4 | 0,84 |

| AUD/USD | 1,5 | 0,83 |

| EUR/GBP | 0,7 | 1,69 |

| GBP/USD | 0,7 | 1,63 |

Grondstoffen

| Markt | Gemiddelde spread |

| Spot goud | 0,1 |

| Spot zilver | 1,8 |

| Olie - VS Crude | 2,8 |

| Olie - Brent Crude | 2,8 |

Aandelen

| Regio | Lot grootte | Commissie per transactie | Minimale commissie (online) | Minimale commissie (telefonisch) |

| Duitsland | 100 aandelen | 0,05 % | 5 € | 15 € |

| Euro3 | 100 aandelen | 0,10 % | 10 € | 25 € |

| VS | 100 aandelen | 2 cent per aandeel | 10 $ | 15 $ |

| Zweden | 100 aandelen | 0,10 % | 99 SEK | 250 SEK |

3Euro: inclusief Italië, Spanje en Frankrijk

U betaalt zowel een spread als een commissie voor vanilla optie-transacties. Commissie op alle optietransacties is 0,1 eenheid van de marktvaluta per contract, geïnd op de opening en sluiting van de transactie.

Dagelijkse opties

Indices

| Markt | Beschikbare spread |

| Duitsland 40 | 4–6 |

| FTSE 100 | 3–4 |

| Wall Street | 4–5 |

| Australië 200 | 2–3 |

Forex

| Markt | Beschikbare spread |

| EUR/USD | 3-4 |

| AUD/USD | 3-5 |

| EUR/GBP | 3-5 |

| GBP/USD | 3-5 |

Grondstoffen

| Markt | Beschikbare spread |

| Spot goud | 0,5–1 |

| Spot zilver | 1–2 |

Olie - VS Crude |

5–6 |

Wekelijkse opties

Indices

| Markt | Beschikbare spread |

| FTSE 100 | 3–5 |

| Wall Street | 6–10 |

| Duitsland 40 | 4–6 |

| US 500 | 0,6–1,4 |

Forex

| Markt | Beschikbare spread |

| EUR/USD | 5–8 |

| AUD/USD | 5–6 |

| EUR/GBP | 6–8 |

| GBP/USD | 8–16 |

Grondstoffen

| Markt | Gemiddelde spread |

| Spot goud | 0,5–0,8 |

| Olie - VS Crude | 5–6 |

Maandelijkse en driemaandelijkse opties

Indices (maandelijks)

| Markt | Beschikbare spread |

| Duitsland 40 | 4–6 |

| FTSE 100 | 4–8 |

| Wall Street | 8–20 |

| Australië 200 | 6–12 |

Forex (driemaandelijks)

| Markt | Beschikbare spread |

| EUR/USD | 5–8 |

| AUD/USD | 5–6 |

| EUR/GBP | 6–8 |

| GBP/USD | 8–16 |

Grondstoffen (maandelijks)

| Markt | Gemiddelde spread |

| Spot goud | 0,6–1,2 |

| Spot zilver | 0,4–1,6 |

| Olie - VS Crude | 5–6 |

Cash CFD's

Houd u uw positie na 23.00 uur CET open, dan worden overnight kosten in rekening gebracht.*

Wanneer u een positie langer dan een dag open wilt houden, kan een future kosteneffectiever zijn op de langere termijn.

*Of 16:50 (tijd in Sydney) voor AUD-contracten.

Indices

| Markt | Minimale spread |

| Duitsland 40 | 1,2 |

| FTSE 100 | 1 |

| Wall Street | 2,4 |

| Australië 200 | 1 |

Forex

| Markt | Minimale spread | Gemiddelde spread3 | Gemiddelde spread (00:00–21:00)4 |

| EUR/USD | 0,6 | 1,04 | 0,85 |

| AUD/USD | 0,6 | 1,03 | 0,82 |

| EUR/GBP | 0,9 | 1,89 | 1,40 |

| GBP/USD | 0,9 | 1,83 | 1,40 |

Grondstoffen

| Markt | Contractwaarde | Minimale spread |

| Spot goud | 100 $ | 0,3 |

| Spot zilver | 50 $ | 2 |

| Olie - VS Crude | 10 $ | 2,8 |

| Olie - Brent Crude | 10 $ | 2,8 |

Aandelen

Voor aandelen-CFD's betaalt u de werkelijke marktprijs, daarom voegen we onze eigen spread niet toe. Daarentegen berekenen we een kleine commissie bij zowel het openen als sluiten van de transactie. In elk geval geldt een minimumtarief.

| Aandelencategorie | Commissie per zijde vanaf | Minimale kosten (online) | Minimale kosten (telefonisch) |

| VK (non-FTSE 350) | 0,35 % | 10 £ | 15 £ |

| VK (FTSE 350) | 0,10 % | 10 £ | 15 £ |

| VS | 2 cent per aandeel | 10 $ | 15 $ |

| Euro | 0,05 % | 5 € | 15 € |

Cryptocurrencies

| Markt | Minimale spread |

| Bitcoin | 36 |

| Bitcoin Cash | 2 |

| Ether | 1,2 |

Futures

Om te speculeren op de lange termijn, kunt CFD's op indices en grondstoffen traden. Wij hebben de overnight kosten opgenomen in de spread. Op die manier zijn alle kosten opgenomen in het volledige bedrag. Dit maakt het eenvoudiger uw break-even-niveau te identificeren voor uw transactie.

Als u een positie op kortere termijn wilt innemen, is een cash CFD wellicht meer kosteneffectief.

Indices

| Markt | Minimale spread |

| Duitsland 40 | 6 |

| FTSE 100 | 4 |

| Wall Street | 6 |

| Australië 200 | 3 |

Grondstoffen

| Markt | Minimale spread |

| Goud | 0,6 |

| Zilver | 2 |

| Olie - VS Crude | 6 |

| Olie - Brent Crude | 6 |

Overnight kosten

Wat zijn overnight kosten?

U betaalt overnight kosten om Turbo24- barrier- en cash CFD-posities open te houden na 23:00 uur (Nederlandse tijd).

Voor Turbo24 wordt dit weergegeven als een kleine beweging in het knock-outniveau; u betaalt daardoor niet meer, maar het heeft wel invloed op uw winsten.

Voor barriers en CFD's maken we een renteaanpassing aan op uw rekening om de kosten van het betalen van uw positie weer te geven.

Hoe worden overnight kosten berekend?

- Turbo24

- Barriers

- CFD's

Forex

De overnight rentekosten worden in rekening gebracht door middel van een kleine dagelijkse aanpassing aan uw knock-outniveau. Dit is een vast tarief van 2,5% per jaar, waarbij het geldende tom-next- of rentetarief wordt opgeteld of waarvan dit wordt afgetrokken.

Op een Turbo24 long heeft de aanpassing aan uw knock-outniveau tot gevolg dat dit niveau na verloop van tijd omhoog beweegt. Op een Turbo24 short beweegt het niveau omlaag.

Voor long forex turbo's geldt de volgende formule:

Waarde overnight kosten = tom-next + knock-outniveau x (administratiekosten x [n/365])

Voor short forex turbo's geldt de volgende formule:

Waarde overnight kosten = tom-next - knock-outniveau x (administratiekosten x [n/365])

n = 1 voor maandag tot en met donderdag

n = 3 voor vrijdag

Indices

Overnight kosten worden in rekening gebracht door een kleine aanpassing aan uw knock-outniveau, uitgevoerd om 23:02 uur (Nederlandse tijd).

Op een Turbo24 long heeft de aanpassing aan uw knock-outniveau tot gevolg dat dit niveau na verloop van tijd omhoog beweegt. Op een Turbo24 short beweegt het niveau omlaag.

Voor long index turbo's, geldt de volgende formule:

Overnight kosten = knock-outniveau x {[administratiekosten x (n/365)] + (tarief x [n/y)]}

Voor short index turbo's, geldt de volgende formule:

Overnight kosten = knock-outniveau x {[tarief*(n/y)] - [administratiekosten x (n/365)]}

Tarief = relevant rentetarief afhankelijk van de valuta waarin de onderliggende markt wordt verhandeld, zoals te zien in de onderstaande tabel:

| Valuta | Rentetarief |

| GBP | SONIA 1 maand |

| EUR | ESTR 1 maand |

| JPY | TONA 1 maand |

| USD | SOFR 1 maand |

| SEK | STIBOR 1 maand |

Grondstoffen

Overnight kosten worden in rekening gebracht door een kleine aanpassing aan uw knock-outniveau, uitgevoerd om 23:02 uur (Nederlandse tijd).

Op een Turbo24 long heeft de aanpassing aan uw knock-outniveau tot gevolg dat dit niveau na verloop van tijd omhoog beweegt. Op een Turbo24 short beweegt het niveau omlaag.

Voor long grondstoffen turbo's geldt de volgende formule:

Overnight kosten = knock-outniveau x (administratiekosten x [n/365])

Voor short grondstoffen turbo's geldt de volgende formule:

Overnight kosten = knock-outniveau x (administratiekosten x [n/365])

Administratiekosten = 2,5%

n = 1 voor maandag tot en met donderdag

n = 3 voor vrijdag

Aandelen

Overnight kosten worden in rekening gebracht door een kleine aanpassing aan uw knock-outniveau, op een Turbo24 long heeft de aanpassing aan uw knock-outniveau tot gevolg dat dit niveau na verloop van tijd omhoog beweegt. Op een Turbo24 short beweegt het niveau omlaag.

Voor aandelen in GBP

'n' = nachten aangehouden

Nieuw knock-outniveau = oud knock-outniveau - ((SONIA-tarief/100) * (n/365) + 5% administratiekosten * (n/365))

Voor alle andere aandelen

'n' = nachten aangehouden

Nieuw knock-outniveau = oud knock-outniveau - ((SONIA-tarief/100) * (n/360) + 5% administratiekosten * (n/365))

Forex

Overnight kosten = aantal contracten x huidig tom-nexttarief

Wanneer het tom-nexttarief lager is dan nul, wordt krediet in rekening gebracht voor lopende short posities en debiet in rekening gebracht voor lopende long posities. Indien het tom-nexttarief groter is dan nul, wordt krediet in rekening gebracht voor lopende short posities en debiet in rekening gebracht voor lopende long posities.

Voor iedere positie geopend voor 23:00 uur op woensdag die ook na dit tijdstip nog steeds open is, zal het dagelijkse rentekrediet of debiet worden gemaakt voor drie dagen in tegenstelling tot 1 dag. Deze driedagelijkse aanpassing dekt de afwikkeling van transacties gedurende het weekend.

Daarnaast betaalt administratiekosten van 0,8% per jaar voor het aanhouden van posities om 23.00 uur CET.

Indices

De formule voor indices overnight kosten = aantal nachten aangehouden x (slotkoers markt x handelsgrootte x (administratiekosten +/- relevante rentebenchmark) / 365

Onze administratiekosten bedragen 2,5% voor standaard CFD-contracten en 3% voor mini-contracten. Indien u long bent, betaalt u een relevante rentebenchmark. Indien u short bent, ontvangt u het.

NB: De formule gebruikt een 365-daagse deler voor de FTSE® 100, en een 360-daagse deler voor alle andere markten.

Grondstoffen

Formule overnight kosten voor grondstoffen - aantal nachten aangehouden x (handelsgrootte x (basis +/- kosten IG))

Formule voor de basis = (P3 – P2) / (T2 – T1)

P2 = prijs van eerstvolgende future

P3 = prijs van de volgende future

T1 = vervaldatum van de vorige eerstvolgende future

T2 = vervaldatum van de eerstvolgende future

Lees meer over de manier waarop we de prijzen van onze ongedateerde grondstoffenprijzen berekenen, om te ontdekken hoe de basis uw positie beïnvloedt.

Formule voor de IG kosten = Ongedateerde bied-/vraagprijs (afhankelijk van de richting) x 2,5% / 365.

Aandelen

Wanneer u aandelen met barriers verhandelt, worden de aanpassingen met betrekking tot de rentetarieven dagelijks berekend en dagelijks op uw rekening geboekt.

Een dagelijkse rente-aanpassing voor iedere positie die open blijft tot de officiële sluiting van de werkdag wordt als volgt berekend:

D = n × C × i / 365

Waarin:

D = dagelijkse rente-aanpassing

n = aantal aandelen

C = officiële slotkoers

i = jaarlijkse rentevoet (die van toepassing is)

NB: De formule gebruikt een 365-daagse deler voor aandelen in het Verenigd Koninkrijk, Singapore en Zuid-Afrika en een 360-daagse deler voor aandelen in alle andere markten.

De betreffende jaarlijkse rentevoet is gebaseerd op de rentetarieven (die van toepassing zijn) en onze openingsprijs, doorgaans 2,5% per jaar. De rente op longposities wordt van uw rekening afgeschreven en de rente op shortposities wordt op uw rekening bijgeschreven. Houd er echter rekening mee dat het omgekeerde kan gebeuren als de rente negatief is.

Forex

Formule voor forex overnight kosten = nachten aangehouden x (het tom-next- inclusief jaarlijkse administratiekosten**) x handelsgrootte.

*We nemen onze tom-nextratio van de onderliggende markt.

**Formule voor jaarlijkse administratiekosten = Wij hanteren 1% voor alle contracten.

Indices

De formule voor indices overnight kosten = aantal nachten aangehouden x (slotkoers markt x handelsgrootte x (administratiekosten +/- relevante rentebenchmark)) / 365

Onze administratiekosten bedragen 2,5% voor standaard CFD-contracten en 3% voor mini-contracten. Indien u long bent, betaalt u een relevante rentebenchmark. Indien u short bent, ontvangt u het.

NB: De formule gebruikt een 365-daagse deler voor de FTSE® 100, en een 360-daagse deler voor alle andere markten.

We waarderen onze Volatility Index (VIX) en EU Volatility Index-contracten anders dan de contracten van onze andere Spot Index-markten. In plaats van de onderliggende indexprijs te volgen, volgen we de methode die wordt gebruikt om onze ongedateerde grondstoffenprijzen af te leiden. Dit betekent dat er een verschil is tussen onze ongedateerde prijs en de onderliggende indexprijs in deze markten. De overnight kosten worden ook berekend volgens de ongedateerde grondstofmethode. Bezoek onze pagina over overnight kosten voor meer informatie.

Grondstoffen

Formule overnight kosten voor grondstoffen - aantal nachten aangehouden x (handelsgrootte x (basis +/- kosten IG))

Formule voor de basis = (P3 – P2) / (T2 – T1)

P2 = prijs van eerstvolgende future

P3 = prijs van de volgende future

T1 = vervaldatum van de vorige eerstvolgende future

T2 = vervaldatum van de eerstvolgende future

Lees meer over de manier waarop we de prijzen van onze ongedateerde grondstoffenprijzen berekenen, om te ontdekken hoe de basis uw positie beïnvloedt.

Formule voor de IG kosten = Ongedateerde middenkoers x 2,5% / 365.

De ongedateerde middenkoers is een momentopname van de middenkoers van de cash CFD op de relevante datum. Als u de basis op uw transactie betaalt, wordt het IG-kostencijfer opgeteld; als u de basis ontvangt, wordt deze afgetrokken.

Aandelen

De formule voor aandelen overnight kosten = aantal nachten aangehouden x (slotkoers markt x handelsgrootte x (relevante rentebenchmark +/- 2,5%)) / 365

Indien u long bent, betaalt u een relevante rentebenchmark. Indien u short gaat, ontvangt u het.

Wat onze klanten zeggen

Open nu een rekening

Open nu een rekening

Snelle uitvoering op een groot aantal markten

Geniet van flexibele toegang tot meer dan 17.000 wereldwijde markten met betrouwbare uitvoering

Trade probleemloos, waar u ook bent

Handel onderweg met onze bekroonde, door onszelf ontworpen mobiele apps

Voel u veilig bij een vertrouwde provider

Wij hebben 45 jaar ervaring en bieden met trots een service waarmee we vooroplopen op de markt

Open nu een rekening

Open nu een rekening

Snelle uitvoering op een groot aantal markten

Geniet van flexibele toegang tot meer dan 17.000 wereldwijde markten met betrouwbare uitvoering

Trade probleemloos, waar u ook bent

Handel onderweg met onze bekroonde, door onszelf ontworpen mobiele apps

Voel u veilig bij een vertrouwde provider

Wij hebben 45 jaar ervaring en bieden met trots een service waarmee we vooroplopen op de markt

Begin nu met traden

Log in op uw rekening en ontdek de mogelijkheden op de markten.

Begin nu met traden

Log in op uw rekening en ontdek de mogelijkheden op de markten.

Knock-out en gegarandeerde-stoppremies

Om u te helpen uw risico te beperken, hebben Turbo24 en barriers een ingebouwde risicobescherming - het knock-outniveau. U kiest dit vóór uw transactie en het bepaalt precies waar uw transactie wordt gesloten. U kunt uw CFD-positie op dezelfde manier beschermen met een gegarandeerde stop.

Hoeveel een knock-out of gegarandeerde stop kost en hoe deze in rekening wordt gebracht, hangt af van het product dat u gebruikt.

Voor Turbo24 worden de kosten van de knock-out uitgegeven door de market maker in plaats van door IG zelf. Het maakt deel uit van de prijs die u betaalt om uw positie te openen, en wordt niet gescheiden.

Voor barriers en CFD's wordt de potentiële knock-out- of gegarandeerde stoppremie weergegeven op het orderticket. Voor barriers maakt het deel uit van uw totale premie en voor CFD's een deel van uw marge.

Houd er rekening mee dat premies aan verandering onderhevig zijn, vooral in het weekend en tijdens volatiele marktomstandigheden.

- Forex

- Indices

- Grondstoffen

- Aandelen

| Markt | Knock-outpremie | Gegarandeerde-stoppremie |

| EUR/USD | 1,2 | 1,2 |

| AUD/USD | 0,8 | 1,5 |

| EUR/GBP | 1,2 | 2 |

| GBP/USD | 2 | 2 |

| Markt | Knock-outpremie | Gegarandeerde-stoppremie |

| FTSE 100 | 0,8 | 0,8 |

| Wall Street | 2 | 1,8 |

| Duitsland 40 | 1,5 | 1,5 |

| Australië 200 | 1,5 | 1,5 |

| Markt | Knock-outpremie | Gegarandeerde-stoppremie |

| Spot goud | 0,3 | 0,5 |

| Spot zilver | 2 | 2 |

| Olie - VS Crude | 3 | 3 |

| Olie - Brent Crude | 3 | 3 |

| Markt | Gegarandeerde-stoppremie |

| Apple Inc | 0,3 % |

| Lloyds Banking Groupl PLC | 0,3 % |

| Deutsche Bank AG | 0,3 % |

| Westpac Banking Corporation | 0,3 % |

Extra services en kosten

Of u nu betaalt om uw handelsactiviteiten een voorsprong te geven, of om ons administratieve handelingen uit te laten voeren, u kunt hier meer informatie vinden.

| Service | Producten | Kosten |

| Direct Market Access (DMA) | CFD's | U betaalt niet voor DMA om CFD's op forex en aandelen te traden. U moet echter een maandelijkse vergoeding betalen om toegang te krijgen tot actuele DMA-prijzen voor sommige aandelen. |

| Data feeds met live koersen | CFD's | Voor het opvragen van live aandelenkoersen bij een beurs, met het doel om aandelen-CFD’s te traden, brengen wij maandelijks een bedrag in rekening. |

| Grafieken van ProRealTime | CFD's | U betaalt € 30 per maand om u te abonneren op geavanceerde grafieken van de populaire externe provider ProRealTime. U krijgt een terugbetaling als u vier of meer transacties per maand plaatst. Mogelijk moet u nog steeds betalen als de komende transacties die in aanmerking komen extreem laag zijn. |

| Toeslag voor inactiviteit | Beursgenoteerde derivaten, barriers, vanilla opties, CFD's | U betaalt de eerste van elke maand € 14 als u uw rekening gedurende twee jaar of langer niet heeft gebruikt om te traden. |

| Documentatietoeslag op rekeningen | Barriers, vanilla opties, CFD's | Om in de VS gevestigde aandelen te traden, moet u een verplicht W-8- of W-9-formulier invullen voorafgaand aan de ex-dividenddatum van een kwalificerende transactie - en u betaalt een vergoeding van 50 USD als u dat niet doet. U betaalt de vergoeding niet als uw documentatie up-to-date is of als u geen in aanmerking komende transacties heeft uitgevoerd. |

Kosten van derden

Mogelijk moet u kosten betalen die door derden worden doorberekend:

Toeslagen voor betalingen met bepaalde creditcards en betaalpassen

Veelgestelde vragen

Wat zijn jullie handelsuren?

Onze kantoren zijn normaal gesproken 24 uur per dag geopend van zondagavond 00:00 uur (22:00 uur voor FX) tot vrijdagavond 23:00 uur en zaterdag van 10:00 tot 18:00 uur.

Handelsuren verschillen per markt, maar de standaard Nederlandse handelsuren zijn tot 17:30 uur.

Hoe werken overnight aanpassingen?

Hoe overnight kosten werken, hangt af van het product dat u gebruikt om te traden.

Beursgenoteerde derivaten

Wanneer u beursgenoteerde derivaten bij ons verhandelt, maken we een kleine aanpassing aan uw knock-outniveau om de kosten weer te geven voor het overnight aanhouden van uw positie. Op een positie long heeft de aanpassing aan uw knock-outniveau tot gevolg dat dit niveau na verloop van tijd omhoog beweegt. Op een positie short beweegt het niveau omlaag.

Voor factors wordt de productprijs aangepast (verlaagd) met een bedrag gelijk aan de overnightkosten.

Barriers en CFD's

Voor aandelen- en indextransacties bestaan onze financieringskosten uit onze administratiekosten, plus of minus het interbancaire tarief voor de valuta waarin de onderliggende markt van uw transactie luidt (afhankelijk van of uw positie long of short is).

Voor forex-transacties zijn de financieringskosten het tom-next-tarief plus een klein bedrag aan administratiekosten.

Voor CFD-transacties op futuresmarkten zijn er geen overnight kosten omdat de financieringskosten in de spread zijn ingebouwd.

Staan de kosten vast of variëren ze?

Spreads

Spreads variëren afhankelijk van het product dat u verhandelt. Turbo24-spreads worden bepaald door de market maker, en soms kan er ook binnen de spread worden gehandeld. Barrier-spreads zijn doorgaans iets smaller dan CFD-spreads, omdat u ook een kleine commissie betaalt over barrier-transacties. De smallere spread is bedoeld om dit te compenseren.

In termen van markten variëren onze forex-spreads afhankelijk van de onderliggende marktliquiditeit. Hoe meer liquide de markt is, des te kleiner is onze spread: de kleinste is 0,8 punten. Naarmate de spread op de onderliggende markt groter wordt, groeit die van ons ook. We hanteren hier echter een maximum.

Onze spreads op aandelenindexen variëren met het tijdstip van de dag. Tijdens handelsuren op de onderliggende markt bieden we onze standaard, d.w.z. de kleinste spreads (bijvoorbeeld 1 punt op de Duitsland 40). Waar we een markt buiten de handelsuren aanbieden, waardoor u kunt profiteren van 24 uur per dag handelen, is onze spread groter.

CFD-traders dienen te onthouden dat we onze kleinste spreads aanbieden voor onze standaard contracten. Sommige mini- en microcontracten hebben grotere spreads.

Commissie

Hoe u commissie betaalt, hangt af van het product dat u gebruikt om te traden. U betaalt geen commissie3 op beursgenoteerde derivaten of niet-aandelen CFD-transacties. Alle eventuele kosten worden door de uitgever opgenomen in de openingsprijs.

U betaalt een kleine commissie voor het traden van barriers en vanilla opties, 0,1 eenheid contractvaluta per lot, bij openen en sluiten. De commissie die u betaalt over CFD's op aandelen varieert afhankelijk van het land waar uw aandelen staan genoteerd en de rekening die u gebruikt. U betaalt bijvoorbeeld tussen de 0,1% en 0,35% commissie op alle aandelenhandel in het Verenigd Koninkrijk (0,1% op de large-cap, 0,25% op de mid-cap en 0,35% op de small-cap beursgenoteerde bedrijven.

Ga voor al onze commissies op aandelen-CFD’s naar onze productvoorwaarden.

Overnight kosten

Voor index- en aandelentransacties berekenen we onze overnight kosten met behulp van de relevante interbancaire rente, en onze vergoeding voor forex-transacties met het tom-next-tarief. Deze tarieven veranderen per dag, dus de toeslag verschilt ook per dag. Voor mini- en micro-CFD's geldt een hogere toeslag. Voor beursgenoteerde derivaten worden overnightkosten in rekening gebracht door een minimale aanpassing aan het knock-outniveau.

Wanneer moet ik een futurescontract gebruiken?

U betaalt geen overnight kosten voor CFD's op futures; de financieringskosten zijn ingebouwd in een wijdere spread. Dit maakt futures minder aantrekkelijk voor het traden op korte termijn, maar des te meer voor de lange termijn, omdat u vanaf het begin uw werkelijke kosten kent.

Non-aandelenmarkt |

Spread |

|---|---|

| FTSE 100 | 4 |

| Wall Street | 6 |

| EUR/USD | 10 |

| GBP/USD | 9 |

| Spot goud | 0,6 |

| Spot zilver | 3 |

Zijn er conversiekosten voor valuta’s?

Als u CFD's of opties verhandelt in een andere valuta dan de basisvaluta van uw rekening, dan moet u mogelijk conversiekosten betalen. U hoeft de winst die u maakt met turbo-transacties echter niet om te rekenen als u een rekening in euro heeft, al onze Turbo24-markten worden in euro's aangeboden.

Onze standaardinstelling is direct omzetten. Dit betekent dat winst in een andere valuta automatisch wordt omgezet naar uw basisvaluta en worden rentekosten, commissie en dividend verrekend voordat uw rekening wordt gecrediteerd. U kunt ervoor kiezen om uw rekening dagelijks, wekelijks en maandelijks om te zetten. Onze standaard conversiekosten bedragen 0,8%.

In het geval u aandelen koopt en verkoopt op een aandelenrekening zullen we voor de desbetreffende aandelentransacties de valuta's converteren op het moment van uitvoering en op basis van de best beschikbare koop-/verkoopwisselkoersen, plus onze spread van 0,8%.

Bieden jullie gegarandeerde stops?

Ja, we bieden gegarandeerde stops op CFD's zodat u een absolute limiet aan uw risico kunt verbinden. Trade Turbo24 of barriers, en de gegarandeerde stop is ingebouwd in de vorm van het knock-outniveau.

U betaalt een klein bedrag als uw gegarandeerde stop- of knock-outniveau wordt geactiveerd. Voor aandelen is dit bijvoorbeeld 0,3% van de onderliggende transactiewaarde.

Als u handelt in warrants en factors, wordt u positie automatisch gesloten als de waarde nul bereikt.

Wat zijn interbancaire rente, ARR en het tom-next-tarief?

De interbancaire rente is het rentetarief dat in rekening wordt gebracht voor leningen op korte termijn. Het is een belangrijke indicator voor andere rentetarieven en dit is waarom wij deze gebruiken als basis voor het berekenen van overnight rentetarieven voor aandelen- en indextransacties.

ARR's zijn gebaseerd op de reële overnight-rentetarieven op liquide wholesale cash- en derivatenmarkten. Daardoor zijn ze robuuster en minder volatiel dan IBOR's. Aangezien ARR's risicovrije tarieven zijn, houden zij geen rekening met het kredietrisico dat inherent is aan de berekening van IBOR's, die gebaseerd zijn op interbancaire leningen over langere perioden.

Tom-next is het tarief dat wordt gebruikt om de openingsprijs van een valutapaar te berekenen wanneer het doorgerold is vanaf de vorige dag. Dit tarief is een standaard in de industrie en is afgeleid van het rentetarief van het valutapaar en de verwachtingen van de markt wat betreft renteveranderingen.

Wat kost meer: beursgenoteerde derivaten, barriers, vanilla opties of CFD's traden?

De kosten om bij ons beursgenoteerde derivaten, opties of CFD's te traden variëren van markt tot markt.

Voor beursgenoteerde derivaten kiest u uw knock-outniveau, ook wel bekend als de strikeprijs, voordat u een transactie opent. Uw aanvankelijke inleg is het maximum dat u dient te betalen en we brengen geen commissie3 in rekening voor.1

Op alle optietransacties zijn spreadkosten en een commissie van toepassing.

Bij handel in CFD’s gelden er mogelijk alleen spreadkosten of alleen een commissie. U kunt opties en CFD's met elkaar vergelijken op onze vergelijkingspagina.

U betaalt niet om ons platform te gebruiken voor beursgenoteerde derivaten, opties of CFD's, maar voor sommige live datafeeds worden wel kosten in rekening gebracht. Hetzelfde geldt voor onze speciale DMA-platformen, die afhankelijk zijn van live data feeds. U krijgt uw geld terug als u binnen een bepaalde periode een bepaald aantal keer trade.

Wat is de spread?

Bij zowel opties als CFD’s is de spread het verschil tussen onze koop- en verkoopprijs. Voor CFD's en barrieropties leiden we deze prijzen af van de waarde van de onderliggende markt. Voor vanilla opties bepalen we de prijzen op basis van verscheidene factoren, waaronder de onderliggende waarde, de tijd die nog over is tot de afloopdatum en de volatiliteit.

Voor beursgenoteerde derivaten worden de verkoop- en koopprijzen van het MTF (Spectrum) gehaald, waarop de effecten staan genoteerd. U kunt echter de volledige marktdiepte inzien en ervoor kiezen om orders binnen de spread te plaatsen.

De factors en warrants die we aanbieden worden uitgegeven door UniCredit en Société Générale.

Zijn er kosten verbonden aan mijn rekening?

Alleen als u twee jaar of meer geen transacties op uw optie- of CFD-rekening heeft geplaatst en er nog geld op uw rekening staat. We brengen dan een toeslag van € 14 in rekening op de eerste dag van iedere maand.

Mogelijk bent u geïnteresseerd in...

Vind uw weg naar de financiële markten, met keuzes die passen bij uw handelsdoelen en stijl.

Ontdek uw volgende mogelijkheid op ons enorme aanbod aan markten - inclusief indices, aandelen, forex en cryptocurrency.

Ontdek hoe u uw vermogen beschermt met onze in-platform tools.

1 Voor Turbo24 op de Italië 40-index en Italiaanse aandelen is de Italiaanse belasting op financiële transacties (IFTT) van toepassing.

2 Bescherming tegen een negatief saldo heeft alleen betrekking op een restschuld door het handelsresultaat en niet op bij het handelen opgelopen kosten. Deze bescherming is er niet voor professionele traders.

3 Andere kosten van toepassing.