¿Qué son los derivados financieros y cómo se opera con ellos?

Muchos de los productos de trading más populares del mundo son derivados. Descubre qué son los derivados, cómo se opera con ellos y algunas razones por las que podría interesarte operar con ellos.

Empieza a operar hoy. Llámanos al +34 91 787 61 81 o envíanos un email a info.es@ig.com. Horario de atención al cliente: Lunes a Viernes 08:30-20:00.

Llámanos al +34 91 787 61 81

Empieza a operar hoy. Llámanos al +34 91 787 61 81 o envíanos un email a info.es@ig.com. Horario de atención al cliente: Lunes a Viernes 08:30-20:00.

Llámanos al +34 91 787 61 81

Los productos cotizados son instrumentos financieros complejos. El trading de estos instrumentos está asociado a un riesgo elevado de perder dinero rápidamente.

¿Qué es un derivado financiero?

Un derivado es un contrato entre dos o más partes que deriva su valor del precio de un activo subyacente, como una materia prima. Los derivados suelen utilizarse como medio para especular sobre los futuros movimientos del precio del activo subyacente, ya sea al alza o a la baja, sin tener que comprar el activo en sí.

Como no se negocian activos físicos cuando se abren posiciones en derivados, los contratos pueden negociarse en el mercado extrabursátil (OTC) o en un mercado financiero. Puede adoptarse una posición sobre una amplia variedad de activos subyacentes, entre los que se incluyen:

Tipos de derivados financieros

Existen varios tipos de derivados. Sus valores se derivan siempre de un mercado subyacente, pero todos tienen características únicas y se utilizan por motivos diferentes.

Antes de profundizar más, es necesario aclarar la diferencia entre los productos del mercado extrabursátil (OTC) y los productos cotizados.

- OTC: cuando se opera en el mercado extrabursátil (OTC), se trata directamente con la contraparte del contrato. Esto significa que el derivado se opera en privado, con las condiciones acordadas por las dos partes implicadas. Productos como los CFD y nuestras opciones vanilla y de barrera se operan el mercado extrabursátil con nosotros.

- Productos cotizados: en este caso, compras y vendes derivados como Turbo24, Multis o Warrants en un mercado financiero. Los mercados financieros tienen la ventaja de estandarizar los contratos y a menudo garantizan el cumplimiento de las condiciones del contrato.

Al principio, los derivados financieros se negociaban en el mercado extrabursátil. Sin embargo, esto generaba un riesgo de contraparte, ya que una de las partes del contrato podía simplemente no cumplir sus obligaciones (comprar o vender un activo) si las condiciones resultaban demasiado desfavorables.

Los mercados financieros normalizaron los contratos y, al exigir a los inversores que depositaran y mantuvieran un importe de margen, redujeron el riesgo anterior al garantizar el cumplimiento de las obligaciones de pago.

Dado que somos un bróker regulado1 puedes negociar en mercados no organizados con nosotros de forma segura sin incurrir en el mismo nivel de riesgo de contraparte que en un entorno no regulado. Spectrum, el sistema de trading multilateral (SMN) en el que se opera con nuestros productos cotizados, también está regulado.2

Turbo24

Turbo24 es uno de nuestros productos cotizados. Los turbos, abreviatura de «turbo certificados» o «turbo warrants», son valores apalancados. El precio de nuestros turbos replica el precio del activo subyacente en una base de uno a uno. Puedes utilizar los turbos para ir a largo o a corto.

Para ayudarte a gestionar el riesgo, cada turbo contiene un nivel de knockout incorporado que, cuando se alcanza, cierra automáticamente su posición en el turbo.

Turbo24 se opera en Spectrum, un sistema de trading multilateral (SMN) que funciona en muchos aspectos como un mercado financiero tradicional.

CFD trading

Cuando operas con CFD, estás suscribiendo un contrato por diferencia. Se trata de un acuerdo del mercado extrabursátil para intercambiar la diferencia entre el precio de apertura y el de cierre de tu posición.

Operar con CFD te permiten especular con el precio de un activo yendo a largo (comprando) o a corto (vendiendo). Con los CFD puedes operar con precios al contado y futuros (cuando estén disponibles).

Los CFD están apalancados, por lo que es importante recordar que tus beneficios o pérdidas se verán determinados por el tamaño total de tu posición, no solo por el margen utilizado para abrirla. Esto supone que existe un riesgo inherente de que puedas obtener pérdidas (o beneficios) que podrían superar con creces tu depósito de capital inicial.

Contratos a plazo

En un contrato a plazo intervienen un comprador y un vendedor. Ambos se ponen de acuerdo para operar con un activo en una fecha futura con el precio que acuerden en la fecha del contrato. Estos son contratos de futuro creados en un mercado extrabursátil (OTC), es decir, con condiciones acordadas en privado entre las partes implicadas.

Contratos de futuros

Los contratos de futuros evolucionaron a partir de los contratos a plazo (ver más arriba) y, por lo tanto, presentan muchas de las mismas características. La particularidad de los contratos de futuros es que están estandarizados y cotizan en mercados financieros. Los mercados financieros garantizan el pago, por lo que el riesgo de contraparte es menor.

Mientras que los futuros se negocian en un mercado financiero, con nosotros puedes abrir una posición sobre el precio de un contrato de futuros a través de un CFD.

Contratos de opciones

Las opciones ofrecen el derecho, aunque no la obligación, de realizar la compra o venta de un activo en una fecha futura a un precio acordado. Si el contrato da la opción a una parte de vender un activo, se denomina opción put. Si da la opción a una de las partes de comprar lo, entonces se denomina opción call.

Mientras que las opciones suelen comprarse y venderse en un mercado financiero, con nosotros puede operar con opciones en el mercado extrabursátil. Ofrecemos opciones vanilla, que funcionan como las opciones tradicionales. Además, también ofrecemos opciones de barrera, que se pueden utilizar para ir a largo o a corto, dependiendo de tu perspectiva.

Sin embargo, ten en cuenta que las opciones son instrumentos sofisticados y, a menudo, es mejor dejarlas para los inversores experimentados. Su sofisticación también conlleva perfiles de riesgo complejos que deben comprenderse a fondo antes de utilizarlos en las operaciones. Por ejemplo, la venta de una opción call te expone a un riesgo ilimitado.

¿Qué es el trading de derivados?

El trading de derivados consiste en comprar o vender un contrato de derivados con fines especulativos. Dado que un contrato de derivados «deriva» su valor de un mercado subyacente, te permite operar con los movimientos de precios de ese mercado sin necesidad de comprar el activo en sí, como el oro físico. Esto se hace con la esperanza de obtener beneficios.

Operar con derivados en un mercado financiero importante suele requerir grandes compromisos de capital. Una alternativa es operar con un bróker como nosotros.

¿Qué es el mercado de derivados?

El mercado de derivados no es un lugar físico único. Está formado por todos los instrumentos financieros del mercado extrabursátil y de los mercados financieros que derivan su valor de un activo subyacente.

El mercado de derivados desempeña un papel importante en el sistema financiero mundial. Entre los mercados financieros más conocidos que cotizan derivados figuran:

- El Chicago Mercantile Exchange (CME), que es uno de los mercados financieros más antiguos del mundo y opera con derivados como futuros y opciones vinculados a materias primas y sectores, entre los que destacan el sector agrícola y las materias primas agrícolas

- El Intercontinental Exchange (ICE), que opera con derivados sobre forex, materias primas, etc.

- El mercado financiero ICE Futures Europe, antes denominado London International Financial Futures and Options Exchange (LIFFE), que es uno de los principales mercados financieros del Reino Unido y opera con opciones y futuros, sobre todo de petróleo crudo Brent

Entrega física y derivados liquidados en efectivo

Aunque cuando se abre un contrato de derivados no se compra ni se vende ningún activo, muchos derivados pueden requerir la entrega física del activo subyacente a un precio determinado en una fecha futura.

El hecho de que los contratos se liquiden con entrega física o mediante pagos en efectivo de una parte a otra depende de las condiciones del contrato.

- Derivados liquidados en efectivo. Se trata de un tipo de acuerdo en el que el activo subyacente físico nunca interviene en la operación. En su lugar, el contrato se liquida con un importe monetario que representa el valor de ese activo subyacente (p. ej., el precio actual de un lingote de oro). Todos los derivados operados con nosotros se liquidan en efectivo.

- Derivados con entrega física. Este contrato es un acuerdo para intercambiar el subyacente real, que debe ser entregado por una parte a la otra en la fecha de vencimiento del derivado. Esto puede resultar menos conveniente para el inversor por lo que respecta a la toma de posesión, almacenamiento y venta o mantenimiento del activo, por ejemplo, si el subyacente que se negocia es ganado, grandes cantidades de piedras preciosas, etc.

¿Cómo operar con derivados?

He aquí cuatro razones por las que puede interesarte operar con derivados:

- Especulación

Lo bueno de la especulación es que no tienes que ser propietario de nada, pero puedes obtener beneficios (o pérdidas) de varios activos financieros, simplemente haciendo una predicción sobre la dirección del mercado. Comprarías o venderías derivados con la esperanza de que tu predicción sea correcta. Por ejemplo, si crees que el DAX 40 va a subir en las próximas semanas, podrías comprar CFD sobre un contrato de futuros del DAX 40. Si, por el contrario, crees que el DAX 40 puede depreciarse, venderías (irías a corto).

- Operar en mercados alcistas y bajistas

Con los derivados, puedes operar tanto en mercados alcistas como bajistas, lo que significa que puedes obtener beneficios (o pérdidas) incluso en un entorno económico deprimido o volátil. Si crees que el precio de un activo subyacente va a subir, puedes adoptar «ir a largo»; si crees que va a bajar, puedes ir a «corto». Normalmente, para abrir una posición larga, optas por «comprar» el mercado. Del mismo modo, al abrir una posición corta, «vendes» el mercado.

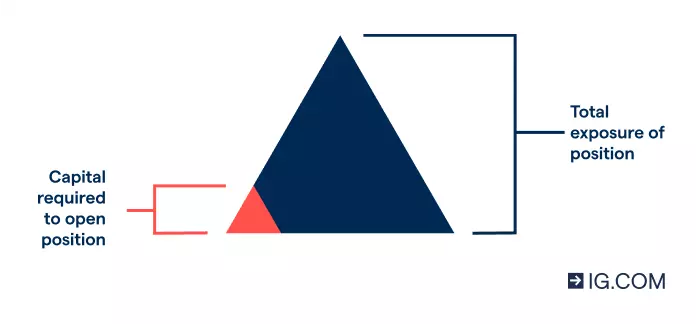

- Opera con apalancamiento

Puedes utilizar derivados financieros para aumentar el apalancamiento. Esto te permite adoptar una posición por una fracción del coste del valor total de la posición. Por ejemplo, con un depósito de margen del 20 % (o, lo que es lo mismo, con un ratio de apalancamiento de 1:5), podrías abrir una operación por valor de 750 euros con 150 euros.

Sin embargo, ten en cuenta que el apalancamiento magnifica el tamaño tanto de los beneficios potenciales como de las pérdidas que pueden producirse. Ten en cuenta también que, dado que cada uno de nuestros productos utiliza el apalancamiento de forma diferente, sus perfiles de riesgo individuales también difieren. Asegúrate siempre de entender los riesgos, y cómo gestionarlos, antes de abrir una operación.

Obtén más información sobre el impacto del apalancamiento en tu operativa

- Cobertura

Los operadores, inversores o empresas también pueden utilizar derivados con fines de cobertura, lo que implica abrir una segunda posición que dará beneficios si otra de tus posiciones empieza a registrar pérdidas. De este modo, puedes mitigar tu riesgo obteniendo algún beneficio y limitando tus pérdidas en general, sin tener que cerrar tu posición inicial.

Por ejemplo, un agricultor que quiera fijar un precio para sus cosechas futuras acordaría venderlas a un precio determinado en una fecha futura establecida. El agricultor reduce la incertidumbre sobre las condiciones futuras del mercado «cubriendo sus apuestas», como suele decirse, por lo que puede obtener beneficios y limitar las pérdidas independientemente de lo que haga el mercado.

Cómo operar con derivados financieros con nosotros

Puedes operar con derivados con nosotros de varias maneras. Con nuestras cuentas, podrás operar utilizando:

- Productos cotizados (ETP), como Turbo24, Multis y Warrants

- Opciones barrera

- Opciones vanilla

Además de más de 12 000 acciones y ETF populares de mercados financieros de todo el mundo, también puedes adoptar posiciones en materias primas, índices, pares de divisas, criptomonedas, bonos e incluso tipos de interés. Todas nuestras operaciones se liquidan en efectivo. Para adoptar una posición en un mercado:

- Decide si quieres operar con productos cotizados u opciones

- Abre una cuenta o practica en una cuenta demo

- Selecciona tu mercado preferido

- Toma medidas para gestionar tu riesgo

- Realiza tu operación y monitorízala

Ejemplos de trading de derivados financieros

Especulación

Supongamos que quieres especular con el precio del Nasdaq. Para ello necesitarías utilizar un tipo de derivado, en una plataforma de trading.

Después de pensarlo un poco, decides utilizar Turbo24 para adoptar una posición a corto plazo.

Si crees que el Nasdaq va a subir durante el día, comprarías un turbo «largo». Por el contrario, si crees que el índice va a bajar, comprarías un «turbo corto».

Supongamos que piensas que el Nasdaq va a revalorizarse desde su nivel actual de 11 900 puntos. Por tanto, decides ir a largo, comprando 50 turbos con un knockout fijado en 11 400.

Esto significa que cada turbo te costará 5 euros, con lo que tu consideración total ascenderá a 250 euros, excluidos los gastos. Si la cotización del índice sube 100 puntos, obtendrás beneficios de 50 euros (1 euro de beneficios x 50 turbos).

En cambio, si la cotización del Nasdaq baja 5 puntos, tendrás pérdidas de 50 euros. En el peor de los casos, si se alcanza su nivel de knockout, tu posición se cerraría automáticamente y perderías el importe de tu consideración.

Cobertura

Supongamos que crees que el precio del crudo Brent puede bajar, por lo que decides utilizar CFD. Vas a largo con 10 CFD de petróleo crudo Brent. Los CFD se calculan tomando como base la diferencia entre el precio de mercado cuando abres tu posición y cuando la cierras, y un solo contrato estándar de crudo Brent equivale a 10 dólares por punto.

Por cada punto que caiga el precio del crudo Brent, ganarías 100 dólares (10 dólares multiplicados por 10 contratos). Del mismo modo, por cada punto que el precio del petróleo se aprecie, tendrías una pérdida de 100 dólares.

Preguntas frecuentes

¿Están apalancados los derivados?

Sí, los derivados son productos apalancados. Esto se debe a que todos los derivados implican poner inicialmente una cantidad menor para abrir una posición mayor, en lugar de pagar por adelantado el importe total de un activo, como se haría al invertir.

¿Cotizan los derivados en un mercado financiero?

Los derivados cotizados (también conocidos como productos cotizados o ETP) cotizan en un mercado financiero, mientras que los derivados del mercado extrabursátil (OTC) no.

¿Son derivados los CFD?

Sí, los CFD son un tipo de derivado con el que puedes operar con nosotros.

¿Dónde puedo operar con derivados?

Puedes operar con derivados en cualquier plataforma de trading regulada financieramente. Nuestras plataformas han sido galardonadas.3

¿En qué mercados puedo operar con derivados?

Hay muchos mercados en los que puedes operar con derivados; de hecho, te ofrecemos más de 17 000 entre los que elegir. Con nosotros, puedes utilizar productos cotizados, CFD y opciones para operar con índices, miles de acciones, pares de forex, materias primas, tipos de interés, bonos y mucho más. Consulta nuestros mercados para más información.

Cómo operar con derivados

En primer lugar, deberás decidir si deseas operar con derivados a través de productos cotizados como Turbo24, CFD u opciones. A continuación, abrirás una cuenta con nosotros y abrirás tu primera posición. Si todavía quieres conocer el mercado de derivados y practicar antes de utilizar dinero real, abre una cuenta de demostración con nosotros.

También puede interesarte...

Descubre qué son los futuros y cómo operar con ellos.

Aprende con nosotros los conceptos básicos del trading de opciones.

Descubre cómo operar con los principales índices bursátiles.

1. BaFin.

2. BaFin.

3. Premiada por Capital Radio y Merca2 como Mejor Plataforma Multiproducto. Premiada como mejor aplicación de trading en los ADVFN International Financial Awards 2021.