ما هي السندات الحكومية وكيف تشتريها؟

اعرف كل شيء عن السندات الحكومية: بما في ذلك ماهيتها وآلية عملها وكيفية حصولك على مركز بها عبر منصات التداول والاستثمار التي لدينا.

ما هي السندات الحكومية؟

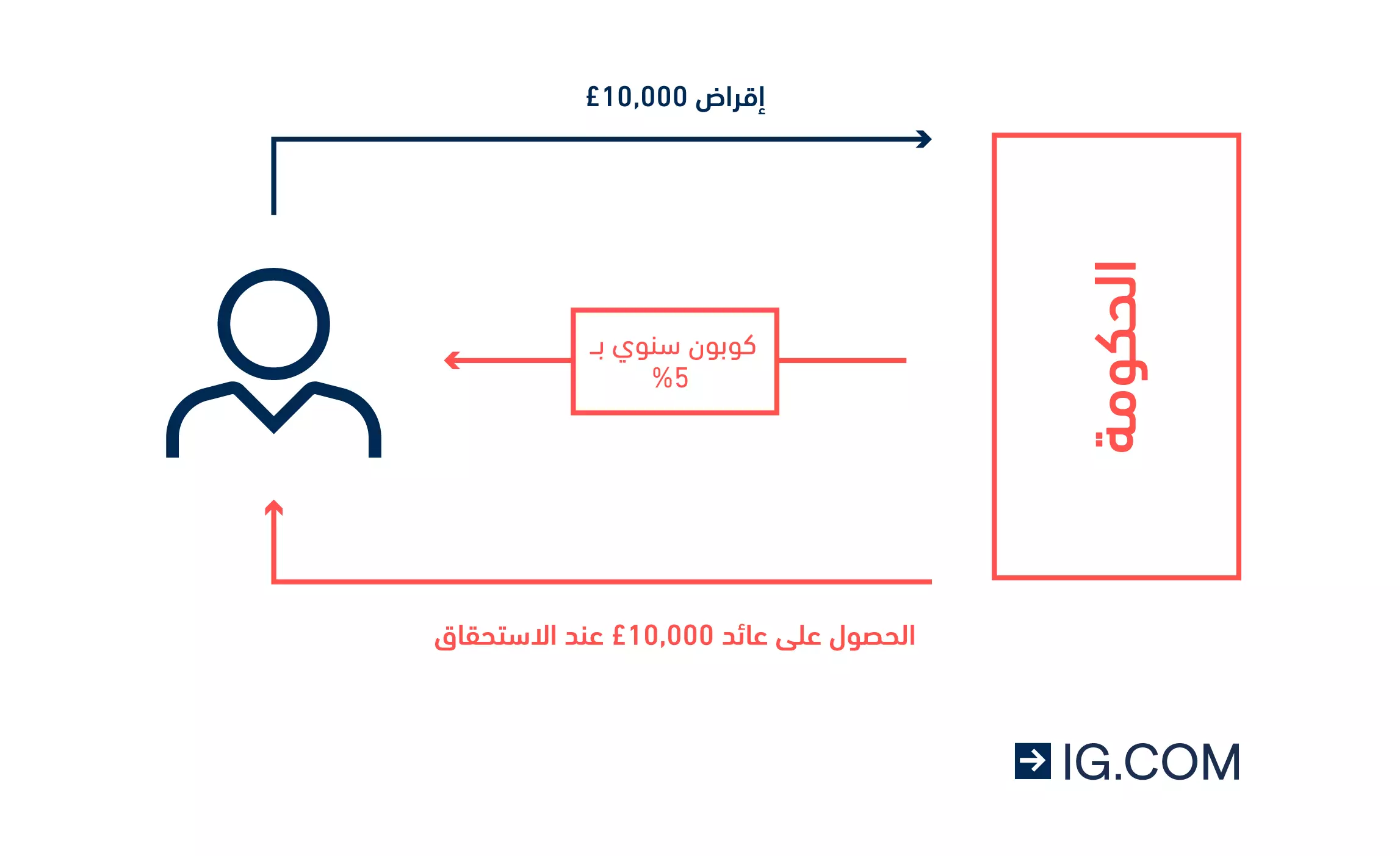

السندات الحكومية هي نوع من الاستثمار القائم على الديون، حيث تقوم بإقراض المال إلى الحكومة مقابل معدل فائدة متفق عليه. تستخدمها الحكومات لجمع الأموال التي يمكن إنفاقها على البنية التحتية أو المشاريع الجديدة، ويمكن للمستثمرين استخدامها للحصول على عوائد محددة يتم دفعها على فترات منتظمة.

في بريطانيا، تُعرف السندات التي تصدرها الحكومة باسم سندات الدين الحكومي (gilts). وفي الولايات المتحدة، يُطلق عليها اسم سندات الخزانة. ومع وجود أخطار بجميع الاستثمارات، إلا أن السندات الحكومية من الاقتصادات الراسخة والمستقرة تُعتبر استثمارات منخفضة المخاطر نسبيًا.

كيف تعمل السندات الحكومية؟

عندما تشتري سندًا حكوميًا، فإنك تقرض الحكومة مبلغًا متفقًا عليه من المال لفترة زمنية متفق عليها. في المقابل، ستدفع لك الحكومة مستوى معينًا من الفائدة على فترات منتظمة، وهذا ما يُعرف باسم الكوبون. وهو ما يجعل السندات من الأصول ذات الدخل الثابت.

بمجرد انتهاء صلاحية السند، سوف يُعاد إليك المبلغ الذي استثمرته في الأصل، والذي يُطلق عليه أصل القرض. اليوم الذي تستلم فيه أصل القرض يُطلق عليه تاريخ الاستحقاق. تصدر السندات المختلفة بتواريخ استحقاق مختلفة – يمكنك شراء سند مُستحق في أقل من عام – أو سند مُستحق في 30 عام أو أكثر.

مصطلحات السندات الأساسية التي يجب تذكرها

- الاستحقاق: الوقت حتى استحقاق السند هو طول الفترة الزمنية إلى حين انتهاء صلاحية السند وسداد الدفعة النهائية – أي العمر النشط للسند

- أصل القرض: مبلغ الدين الأصلي – أو القيمة الصورية للسند – عبارة عن المبلغ الذي يوافق السند على دفعه لحامل السند، باستثناء الكوبونات. بشكل عام، يتم دفع هذا المبلغ كدُفعة مالية واحدة عند استحقاق السند أو انتهاء صلاحيته

- سعر السند: يجب أن يكون سعر إصدار السند، من الناحية النظرية، مساويًا للقيمة الصورية للسند، لأنه يمثل المبلغ الكامل للقرض. لكن من الممكن أن يتقلب سعر السند بشكل كبير في السوق الثانوية – بعد إصداره – اعتمادًا على مجموعة متنوعة من العوامل

- تواريخ الكوبون: تواريخ الكوبون هي التواريخ التي تكون فيها جهة إصدار السندات مطالبة بدفع الكوبون. سيحدد السند هذه التواريخ، ولكن بطبيعة الحال، يتم دفع الكوبونات على أساس سنوي أو نصف سنوي أو ربع سنوي أو شهري.

- معدل الكوبون: معدل كوبون السند هو قيمة دفعات كوبونات السند معبرًا عنها كنسبة مئوية من مبلغ القرض الأصلي للسند. على سبيل المثال، إذا كان أصل القرض للسند (أو قيمة السند الصورية) 1000 جنيه إسترليني، ويقوم بدفع كوبون سنوي بقيمة 50 جنيه إسترليني، فإن معدل الكوبون هو 5% سنويًا. عادةً ما يتم حساب معدلات الكوبونات على أساس سنوي، لذا فإن دفعتين بقيمة 25 جنيه إسترليني ستعودان أيضًا بمعدل كوبون 5%.

مثال على السندات الحكومية

على سبيل المثال، لنفترض استثمارك 10,000 جنيه إسترليني في سند حكومي لمدة 10 سنوات بكوبون سنوي 5%. في كل عام، ستدفع لك الحكومة 5% من مبلغك البالغ 10,000 جنيه إسترليني كفائدة (أي 500 جنيه إسترليني)، وفي تاريخ الاستحقاق ستعيد إليك الحكومة مبلغك الأصلي البالغ 10,000 جنيه إسترليني.

تمامًا مثل الأسهم، يمكن الاحتفاظ بالسندات الحكومية كاستثمار أو بيعها لمستثمرين آخرين في السوق المفتوحة.

باستخدام المثال أعلاه، لنفترض أن سندك الذي تبلغ مدته 10 سنوات هو في منتصف الطريق إلى تاريخ الاستحقاق، وأنك قد وجدت استثمارًا أفضل في مكان آخر. تريد بيع سندك إلى مستثمر آخر، ولكن نظرًا لظهور فرص استثمارية أفضل، يبدو الآن أن كوبونك البالغ معدله 5% أقل جاذبية بكثير. لتعويض العجز، قد تبيع سندك بقيمة أقل من الـ 10,000 جنيه إسترليني التي استثمرتها في الأصل – على سبيل المثال، 9500 جنيه إسترليني.

المستثمر الذي يشتري السند سيظل حاصلا على الكوبون نفسه – 500 جنيه إسترليني. لكن العائد سيكون أعلى بالنسبة له، لأنه قد دفع أقل للحصول على نفس العائد. في هذه الحالة، سيكون عائده الحالي 5.56%.

السند الذي يكون سعره مساويًا لقيمته الصورية يُقال بأنه مُتداول بالقيمة الاسمية – إذا انخفض سعره عن القيمة الاسمية يُقال إنه مُتداول بخصم الإصدار، وإذا ارتفع سعره عن القيمة الاسمية فإنه مُتداول بعلاوة إصدار.

السندات مقابل صناديق السندات التمويلية والمتداولة بالبورصات

صناديق السندات المتداولة في البورصات، وغيرها من صناديق الاستثمار في السندات، تستخدم الأموال المجمعة لشراء مجموعة مختارة من السندات. ثم تقوم الأسهم في هذه الصناديق بدفع الأرباح الموزعة من الكوبونات التي تحصل عليها. لكن كل من الصناديق المتداولة والتمويلية الخاصة بالسندات عبارة عن وسائل استثمارية معقدة لأن السندات التي تحتفظ بها قد يكون لها آجال استحقاق متباينة ومعدلات وتواريخ مختلفة للكوبونات.

بالإضافة إلى ذلك، على عكس السندات، فإن أسهم صناديق السندات ليس بها إطلاقا استحقاق أو سداد لمبلغ أساسي مقترض بقيمة مشترياتك من الأسهم. قبل أن تشتري أسهمًا في صندوق ETF خاص بسندات معينة، تأكد من فهمك لماهية الخصائص المميزة للصندوق وماهية الأصول التي به.

مع الانتباه لهذه الاختلافات المهمة، تقدم صناديق السندات مزايا معينة للمساهمين:

- دخل منتظم من توزيع الأرباح: صناديق السندات تقوم بدفع الأرباح الموزعة. هذا يعني أن الكوبونات التي يتلقاها الصندوق من السندات التي يحتفظ بها يتم توزيعها على المساهمين بصورة منتظمة. على الرغم من ذلك، قد لا تكون هذه الكوبونات مبلغًا ثابتًا لأن الكوبونات قد تختلف من حيث القيم المدفوعة وتواريخ الدفع

- رسوم إدارية منخفضة: الصناديق المُتداولة في البورصة هي في الغالب صناديق غير نشطة، ولها رسوم منخفضة نسبيًا مقارنةً بصناديق الاستثمار النشطة

- تعرُّض واسع من مركز واحد: صناديق السندات المتداولة في البورصات تتعقب بشكل متكرر مؤشرات السندات (مثل مؤشر FTSE Actuaries UK Conventional Gilts All Stocks)، مما يمنحك تعرضًا واسع النطاق لعدد من السندات المختلفة من مركز واحد

- تنويع المحفظة: على غرار الاحتفاظ بالسندات مباشرة، فإن صناديق السندات المتداولة في البورصات تقوم بتنويع فئات الأصول بمحفظة الأسهم، مما يساعد على التخفيف من بعض المخاطر السوقية بالمحفظة

ما أنواع السندات الحكومية؟

يمكن للمصطلحات المحيطة بالسندات أن تجعل الأمور تبدو أكثر تعقيدًا مما هي عليه في الواقع. وذلك لأن كل بلد يصدر سندات يستخدم مصطلحات مختلفة لها.

سندات الحكومة البريطانية، على سبيل المثال، يُشار إليها باسم سندات الدين الحكومي (gilts). يتم إدراج أجل الاستحقاق لكل سند في اسم السند، لذلك سند الحكومة البريطانية الذي يستحق في غضون عامين يُطلق عليه سند عامين.

في الوقت نفسه، يُشار إلى السندات في الولايات المتحدة باسم سندات الخزانة. وهي تنقسم إلى ثلاث فئات عامة حسب استحقاقها:

- أذونات الخزانة الأمريكية (T-bills) تنتهي صلاحيتها في أقل من عام واحد

- أوراق الخزانة الأمريكية (T-notes) تنتهي صلاحيتها في غضون عام إلى عشرة أعوام

- سندات الخزانة الأمريكية (T-bonds) تنتهي صلاحيتها في أكثر من عشرة أعوام

تستخدم البلدان الأخرى أسماء مختلفة لسنداتها – لذلك إذا كنت ترغب في تداول السندات من حكومات أخرى غير حكومات المملكة المتحدة أو الولايات المتحدة، فمن الجيد إجراء بحث عن كل سوق على حدة.

السندات المرتبطة بمؤشرات

يمكنك أيضًا شراء السندات الحكومية التي لا تحتوي على كوبونات ثابتة – وبدلًا من ذلك، ستتماشى مدفوعات الفائدة مع معدلات التضخم. هذه السندات يُطلق عليها في بريطانيا السندات المرتبطة بالمؤشرات، ويتحرك الكوبون مع مؤشر أسعار التجزئة في بريطانيا (RPI). في الولايات المتحدة، يُطلق عليها اسم سندات الخزانة المحمية من التضخم (TIPS).

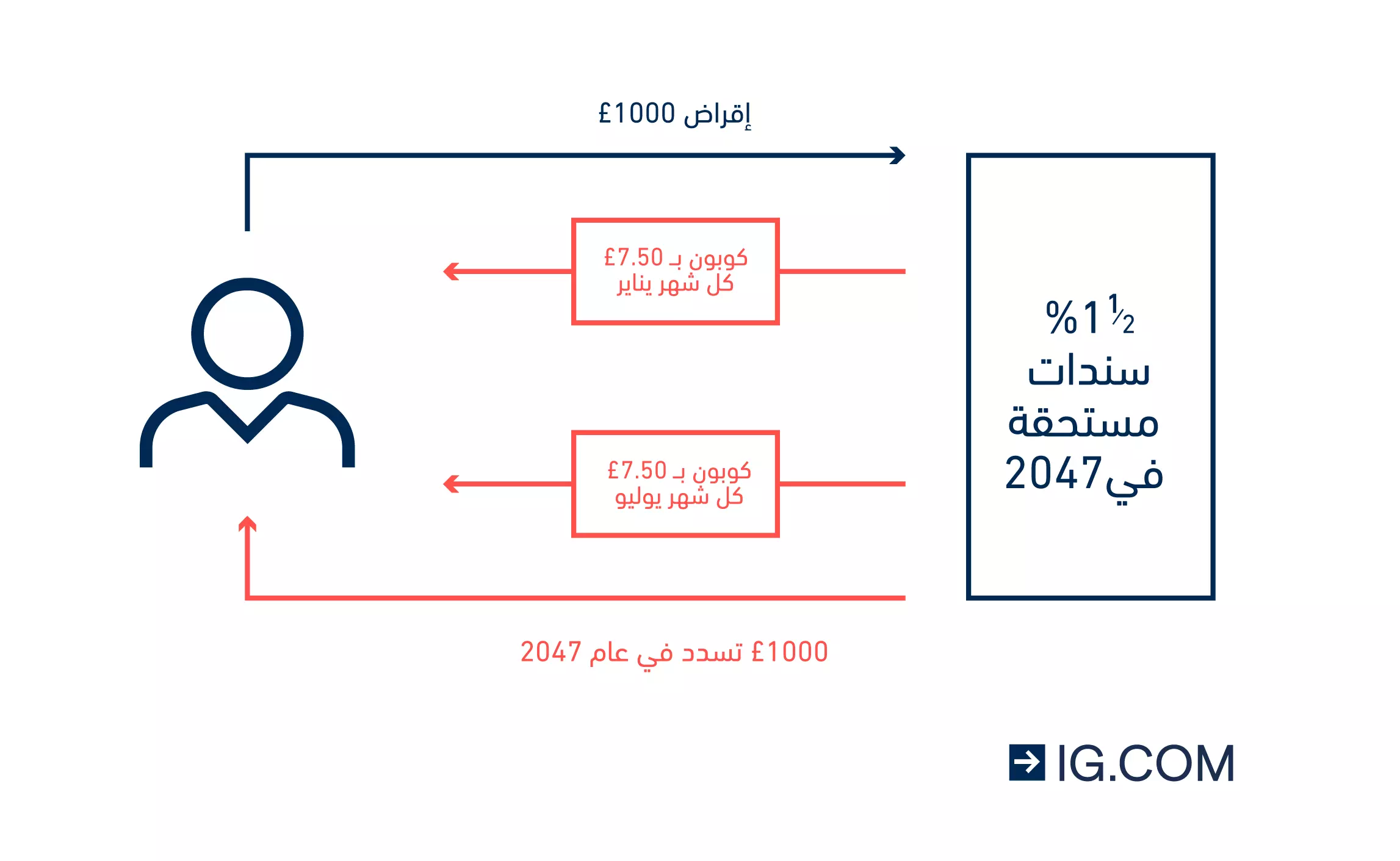

مثال على سندات الحكومة البريطانية

من الأمثلة على سندات الحكومة البريطانية التقليدية: السندات المستحقة في 2047 بمعدل ½1%. تاريخ استحقاق السند 2047، ومعدل الكوبون 1.5% سنويًا. هنا ستتلقى دفعتين متساويتين للكوبون، بفاصل زمني ستة أشهر. إذا كنت تملك ما قيمته إسميًا 1000 جنيه إسترليني من هذه السندات المستحقة في 2047 بمعدل ½1%، فستتلقى دفعتين من الكوبونات بقيمة 7.50 جنيه إسترليني لكل منهما في 22 يناير و22 يوليو.

كيفية شراء السندات الحكومية

كيفية الاستثمار في السندات الحكومية

عندما تريد الحكومة إصدار سندات، فإنها تفعل ذلك عادةً عن طريق مزاد سندات، حيث يتم شراء السندات من قِبل البنوك أو المؤسسات المالية الكبرى. ستقوم هذه المؤسسات بعد ذلك ببيع السندات، في كثير من الأحيان لصناديق التقاعد والبنوك الأخرى والمستثمرين الأفراد.

ورغم إدراج مجموعة كبيرة من السندات في بورصات مثل بورصة لندن، إلا أنه يتم تداولها في المقام الأول خارج البورصات من خلال وكلاء/وسطاء المؤسسات.

للاستثمار في سوق السندات الحكومية، يمكنك إما شراء سندات فعلية أو شراء أسهم في أحد صناديق السندات التمويلية أو المتداولة في البورصات. يمكن شراء سندات الحكومة البريطانية مباشرة من مكتب إدارة الديون في بريطانيا ومن الوكلاء المعتمدين.

كيفية الاستثمار في الصناديق المتداولة والتمويلية للسندات الحكومية

لكسب دخل من الأرباح الموزعة، أو لتنويع محفظتك، يمكنك التفكير في الاستثمار بصناديق السندات المتداولة في البورصات. عند الاستثمار عبرنا في صناديق السندات، ستشتري الأسهم من خلال حساب تداوُل الأسهم لدينا.

صناديق السندات المتداولة في البورصات تقوم بتقديم:

- دخل منتظم من الأرباح الموزعة

- رسوم إدارية منخفضة

- تعرُّض واسع من مركز واحد

- تنويع المحافظ

مع حساب تداول الأسهم الخاص بنا، يمكنك شراء وبيع صناديق الاستثمار المتداولة للسندات بدون رسوم وبدون عمولة وبدون رسوم للتحويل بين العملات وبدون رسوم للتخزين، وذلك حتى 100 تداوُل شهريًا.

عرضنا الخاص بصناديق السندات المتداولة يشمل ما يلي:

كيفية تداول العقود الآجلة للسندات الحكومية

للمضاربة على أسعار الفائدة، أو للتحوط من مخاطر معدلات الفائدة والتضخم، يمكنك التفكير في تداوُل سوق العقود الآجلة للسندات الحكومية. معنا، يمكنك القيام بذلك عن طريق اتخاذ مركز باستخدام عقود الفروقات.

مع عقود الفروقات، يمكنك وضع إيداع صغير (يُسمى الهامش) لفتح مركز أكبر، ولكن سيتم احتساب أرباحك وخسائرك على أساس الحجم الكامل للمركز بدلًا من مبلغ هامشك الأصغر.

من المهم ملاحظة أن منتجات الروافع المالية معقدة وتنطوي على مخاطر كامنة. وبينما تتيح لك الرافعة المالية تحقيق ربح أكبر مقابل رأس مال أقل إذا توقعت حركة السوق بشكل صحيح، إلا أنك قد تخسر أيضًا أكثر بكثير إذا تحركت السوق ضدك. لذلك، على عكس امتلاك السندات بشكل مباشر، فإن خسارتك لا تقتصر على القيمة الأساسية للسند.

ما الذي يؤثر على سعر السندات الحكومية؟

العرض والطلب

كما هو الحال مع جميع الأصول المالية، يتم تحديد أسعار السندات الحكومية حسب العرض والطلب. يتم تحديد عرض السندات الحكومية من قِبل كل حكومة، والتي ستصدر سندات جديدة عندما تكون هناك حاجة إليها.

طلب السندات يعتمد على ما إذا كان السند يبدو كاستثمار جذاب.

مُعدَّلات الفائدة

يمكن أن يكون لأسعار الفائدة تأثير كبير في الطلب على السندات. إذا كانت مُعدّلات الفائدة أقل من معدل كوبون السند، فمن المحتمل أن يرتفع الطلب على هذا السند لأنه يمثل استثمارًا أفضل. ولكن إذا ارتفعت مُعدّلات الفائدة لأعلى من معدل كوبون السند، فمن المحتمل أن ينخفض الطلب.

مدى اقتراب السند من تاريخ الاستحقاق

سيتم دائمًا تسعير السندات الحكومية الصادرة حديثًا مع وضع معدلات الفائدة الحالية في الاعتبار. هذا يعني أنها ستكون في العادة متداولة بقيمتها الاسمية أو بقيمة قريبة من ذلك. بحلول الوقت الذي يصل فيه السند إلى تاريخ الاستحقاق، يكون مجرد دفعة للقرض الأصلي – أيْ تعود السندات إلى قيمها الاسمية مع اقترابها من هذه المرحلة.

كما أن الدفعات المتبقية من الفوائد قبل استحقاق السند سيكون لها أيضًا تأثير على سعر السند.

التصنيفات الائتمانية

عادةً ما يُنظر إلى السندات الحكومية على أنها استثمارات منخفضة المخاطر، لأن احتمالية تعثر الحكومة في سداد قرضها تميل إلى الانخفاض. ولكن يظل من الممكن حدوث حالات التعثر، وعادةً ما تكون السندات الأكثر خطورة مُتداولة بسعر أقل من السندات التي بها أخطار أقل ومعدل فائدة مشابه.

الطريقة الرئيسية لتقييم أخطار تعثر الحكومة هي من خلال تصنيفها من قِبل وكالات التصنيف الائتماني الرئيسية الثلاث – وكالة فيتش ومؤسسة موديز وشركة ستاندرد آند بورز.

التضخم

عادةً ما يكون ارتفاع معدل التضخم خبرًا سيئًا لأصحاب السندات. وهناك سببان رئيسيان لذلك:

- تصبح الدفعات الثابتة من الكوبونات أقل قيمة بالنسبة للمستثمرين عندما تنخفض القوة الشرائية لمبلغ الكوبون بسبب التضخم

- غالبًا ما يتم رفع مُعدّلات الفائدة من قِبل السلطات النقدية المركزية مثل بنك إنجلترا عند ارتفاع معدل التضخم. ونظرًا لارتباط أسعار الفائدة وأسعار السندات ارتباطًا عكسيًا، يؤدي ارتفاع مُعدّلات الفائدة إلى خفض السعر السوقي للسند.

لماذا يشتري الناس السندات الحكومية؟

يستثمر الناس في السندات الحكومية للأسباب التالية:

- تنويع محفظة الأسهم الحالية

- الحصول على دخل منتظم من الكوبونات المدفوعة، أو الحصول على الأرباح الموزعة في حال صناديق السندات المتداولة بالبورصات

يتداول الناس السندات الحكومية للأسباب التالية:

- المضاربة على حركة مُعدّلات الفائدة

- التحوط ضد ارتفاع أسعار الفائدة بالاستثمارات الحالية للسندات

- التحوط ضد ارتفاع التضخم بالاستثمارات الحالية ذات الدخل الثابت

أخطار السندات الحكومية

قد تسمع المستثمرين يقولون إن السندات الحكومية استثمار خالٍ من المخاطر. نظرًا لأن الحكومة يمكنها دائمًا طباعة المزيد من الأموال للوفاء بديونها، بحسب النظرية، سوف تسترد أموالك دائمًا عند استحقاق السند.

في الواقع، الصورة أكثر تعقيدًا. أولًا، لا تستطيع الحكومات دائمًا إصدار المزيد من الأموال. وحتى عندما تستطيع ذلك، فإنه لا يمنعها من التعثر في سداد القروض. ولكن بصرف النظر عن مخاطر الائتمان، هناك بعض المخاطر المحتملة الأخرى التي يجب الانتباه لها في السندات الحكومية: تشمل المخاطر النابعة من التضخم ومُعدّلات الفائدة وصرف العملات.

ما هي مخاطر مُعدّلات الفائدة؟

تتمثل مخاطر مُعدّلات الفائدة في احتمالية أن يتسبب رفع مُعدّلات الفائدة في انخفاض قيمة السند. ويرجع ذلك إلى تأثير ارتفاع معدلات الفائدة على تكلفة فرصة الاحتفاظ بالسند عندما يكون بإمكانك الحصول على عائد أفضل في مكان آخر.

ما هي مخاطر التضخم؟

تتمثل مخاطر التضخم في احتمالية أن يتسبب ارتفاع معدل التضخم في انخفاض قيمة السندات. إذا ارتفع معدل التضخم فوق معدل كوبون سندك، فسوف يخسر استثمارك أموالًا في الواقع. تُعد السندات المرتبطة بمؤشرات أقل عرضة لمخاطر التضخم.

ما هي مخاطر العملات؟

مخاطر أسعار صرف العملات تنطبق فقط عند شرائك لسند حكومي يدفع بعملة مختلفة عن عملتك المرجعية. في هذه الحالة، قد تؤدي تقلبات أسعار الصرف إلى انخفاض قيمة استثمارك.

الأسئلة المتكررة

كيف يمكنني تداوُل السندات الحكومية مع IG؟

مع IG، هناك طريقتان رئيسيتان يمكنك من خلالها شراء السندات الحكومية:

- عن طريق أسهم في صندوق ETF خاص بالسندات أو أسهم في صندوق تمويلي للسندات

- من خلال تداول سوق العقود الآجلة للسندات الحكومية باستخدام عقود الفروقات

ما مدى خطورة السندات الحكومية؟

السندات الحكومية مضمونة بالثقة الكاملة في حكوماتها ودعمها لها. ومع ذلك، من المهم ملاحظة أنه حتى السندات الحكومية تخضع للعديد من المخاطر، بما في ذلك مخاطر الائتمان.

متى يكون الوقت مناسبًا لشراء السندات الحكومية؟

تشير الحكمة السائدة إلى أن محاولة "تحديد وقت السوق" ليست فكرة جيدة على الإطلاق. بدلًا من ذلك، غالبًا ما يُنظر إلى السندات باعتبارها وسيلة لتنويع محفظة الأسهم، ومن ثم الحد من التأثير السلبي لانكماش سوق الأسهم في حالة حدوثه. ويكون ذلك على أساس مستمر.

ما هي طرق تداول السندات الحكومية؟

- لتداول أسواق العقود الآجلة للسندات الحكومية، افتح حسابًا لتداوُل عقود الفروقات

- للاستثمار بنفسك في صناديق السندات المتداولة في البورصات، افتح حسابًا لتداول الأسهم