Que sont les obligations, comment fonctionnent-elles ?

Les obligations figurent parmi les actifs financiers les plus négociés au monde, surpassant le marché des actions en termes de valeur. Découvrez ce que sont les obligations et comment elles fonctionnent.

Vous avez des questions, votre compte n’est pas encore ouvert ou vous n’avez pas encore passé votre premier ordre ?

Contactez notre service commercial au 01 70 98 18 18, disponible du lundi au mercredi de 9h à 20h, et du jeudi au vendredi de 9h à 18h.

Pour en savoir plus, rendez-vous sur notre page Nous contacter.

Sommaire

- Qu'est-ce qu'une obligation ?

- Quels différents types d'obligations existe-t-il ?

- Comment fonctionnent les obligations ?

- Caractéristiques des obligations

- Quels sont les facteurs qui influent sur le cours des obligations?

- Prix des obligations et taux d’intérêt

- Quels sont les risques liés aux obligations ?

Qu'est-ce qu'une obligation ?

Une obligation est un investissement financier qui consiste à prêter de l'argent à une entreprise ou un État. L'emprunteur verse des intérêts jusqu'à une date convenue, à laquelle il rembourse le montant du prêt.

La somme finale remboursée par l'émetteur des obligations à leur détenteur s’appelle le « principal ». L'intérêt est versé sous la forme d’une série de paiements appelés les « coupons ».

Le principal est également connu sous le nom de valeur faciale ou valeur nominale. Les coupons sont versés à intervalles réguliers (p.ex. bi-annuels, annuels ou mensuels dans certains cas) et correspondent à un pourcentage du principal. Le montant du coupon est généralement fixe, mais il existe des obligations indexées sur l’inflation dont le coupon varie selon le taux d'inflation.

Tout comme les actions, les obligations sont des titres négociables qui peuvent être achetés et vendus sur un marché secondaire. Il existe cependant des différences significatives entre ces deux types d'actifs. Bien que certaines obligations soient cotées en bourse, p.ex. sur la Bourse de Londres (LSE), elles se négocient principalement de gré à gré auprès de courtiers institutionnels.

À l'instar des actions, le prix des obligations dépend des forces de l'offre et de la demande. Cela signifie que les investisseurs peuvent réaliser des gains si la valeur de l'actif augmente, ou limiter leurs pertes si l'obligation qu'ils vendent perd de la valeur. Les obligations étant des instruments de créance, leurs prix dépendent largement des taux d'intérêt.

Lorsque les taux d'intérêt augmentent, les obligations deviennent moins attrayantes pour les investisseurs qui peuvent trouver de meilleures opportunités de gains ailleurs. Par conséquent, les prix des obligations chutent. À l’inverse, la baisse des taux d'intérêt rend les obligations plus attrayantes pour les investisseurs, entraînant la hausse des prix.

Quels différents types d'obligations existe-t-il ?

Il existe de nombreux types d'obligations. En pratique, les obligations sont souvent définies par l'identité de leur émetteur : un État, une entreprise, une municipalité ou une agence gouvernementale. Lorsqu'un émetteur s'apprête à lever des fonds afin de financer ses besoins en investissement ou ses dépenses courantes, le marché obligataire peut être une alternative intéressante à d'autres canaux de crédit, tels que les banques, en raison de taux d'intérêt et de conditions plus favorables.

Voici quatre principaux types d'obligations :

Obligations d’État

En France, les obligations d'État (ou les OAT) sont émises par l'Agence France Trésor. Au Royaume-Uni, elles portent le nom de « government bonds » ou « gilts » et aux États-Unis, on parle de « treasuries ». Si toute activité de trading comporte des risques, les obligations d'État issues d'économies stables et établies sont toutefois considérées comme un investissement présentant un risque relativement faible.

Les Treasury bills ou T-bills américains ont une maturité d'un an ou moins ; les Treasury notes ou T-notes ont une maturité de deux à dix ans ; les Treasury bonds ou T-bonds expirent dans 30 ans.

Bien que la plupart des obligations d'État britanniques et américaines versent des intérêts fixes, les deux pays proposent également des obligations dont le coupon varie en fonction du taux d'inflation. Au Royaume-Uni, elles sont connues sous le nom de « index-linked gilts » et aux États-Unis, on parle de « treasury inflation-protected securities » ou TIPS (titres du trésor protégés contre l'inflation).

Obligations d'entreprise

Les obligations d'entreprise ou « corporate bonds » sont émises par des entreprises afin de financer des investissements. Bien que les obligations de haute qualité émises par des entreprises bien établies soient considérées comme un investissement conservateur, elles sont plus risquées que les obligations d'État et offrent des intérêts plus élevés.

Lorsque vous achetez une obligation d'entreprise, vous devenez créancier et bénéficiez d'une protection plus importante contre les pertes qu'un actionnaire. Cela signifie qu'en cas de faillite, les détenteurs d'obligations sont remboursés avant les actionnaires. Les obligations d'entreprise sont évaluées par des agences de notation telles que Standard & Poor's, Moody's et Fitch Ratings.

Obligations municipales

Les obligations municipales (« municipal bonds ») sont utilisées par les autorités territoriales (villes, communes, quartiers) afin de financer des infrastructures locales. Au Royaume-Uni, elles sont émises par la UK Municipal Bonds Agency (UK MBA).

Elles sont considérées comme des investissements à faible risque et offrent des taux d'intérêt relativement bas, tout comme les obligations d'État. Aux États-Unis, les obligations municipales sont exonérées de certains impôts au niveau des autorités locales, des États et de l'administration fédérale.

Obligations d'agences

Phénomène propre avant tout aux États-Unis, les obligations d'agences (« agency bonds ») sont émises par des entreprises parrainées par le gouvernement (« government-sponsored entreprises » ou GSE) ou des ministères autres que le Trésor. Les obligations d'agences fédérales sont gérées par le gouvernement américain, contrairement aux obligations émises par les GSE. Les entreprises GSE émettrices d'obligations les plus connues sont la National Mortgage Association (« Fannie Mae ») et la Federal Home Loan Mortgage (« Freddie Mac »).

Comment fonctionnent les obligations ?

Les obligations sont des instruments de créance. Le détenteur d'obligations prête des fonds à l'émetteur qui rembourse le montant emprunté selon les modalités communiquées lors de l'émission de l'obligation. En règle générale, l'émetteur effectue une série de paiements d'intérêts fixes, appelés les coupons. Le montant principal du prêt est remboursé à l'échéance, lorsque l'obligation atteint sa maturité ou sa date d'expiration.

Il existe cependant certaines exceptions à ce modèle, notamment des obligations à coupon zéro et des obligations indexées sur l'inflation.

Les obligations à coupon zéro ne versent pas de coupons. L’intérêt correspond à la différence entre le prix de l'obligation et le principal (ou la valeur faciale). Par exemple, si vous achetez une obligation à 950 € et que vous recevez sa valeur faciale de 1000 € à maturité, votre intérêt s'élèvera à 5,26 %

Les obligations indexées : les coupons varient en fonction des fluctuations du taux d'inflation. Les « index-linked gilts » britanniques et les titres du Trésor protégés contre l'inflation américains (« TIPS ») appartiennent tous deux à cette catégorie, même si les changements de leurs taux de coupon ne sont pas calculés de la même manière

Apprenez comment trader les obligations sur notre plateforme

Caractéristiques des obligations

Maturité et duration d'une obligation

Chaque obligation possède une maturité (échéance) et une duration. Ces deux notions sont bien distinctes. La période jusqu'à la maturité d'une obligation correspond au temps qu'il reste avant qu'elle n'expire (« sa durée de vie ») et que l'investissement initial ne soit remboursé au détenteur.

La duration renvoie à deux caractéristiques d'une obligation. La « duration Macaulay », exprimée en années, désigne la période pendant laquelle il faut détenir l'obligation afin de récupérer le montant investi. Elle est convertie en la « duration modifiée », qui mesure la sensibilité du prix de l'obligation aux changements des taux d'intérêt. Plus la maturité de l'obligation est longue, plus son prix fluctuera en fonction des variations des taux d'intérêt.

Notation de crédit

Des agences de notation telles que Standard & Poor's, Moody's et Fitch évaluent la solvabilité des émetteurs d'obligations, permettant aux acteurs du marché d'estimer le risque de crédit lié à l'obligation. Cela est crucial pour les émetteurs d'obligations et les acheteurs potentiels.

Les acheteurs doivent savoir si l'émetteur est capable de s’acquitter du paiement d’intérêts régulièrement et à temps. Les émetteurs quant à eux utilisent la notation pour fixer les prix des obligations à un niveau qui attire les investisseurs.

Plus le risque de crédit de l'émetteur est faible, ou plus sa notation est élevée, plus il peut réduire ses taux de coupon et limiter ainsi ses coûts d'emprunt. À l'inverse, plus le risque de crédit de l'émetteur est important, plus il doit augmenter le taux d'intérêt de ses obligations afin d'attirer les investisseurs.

Par exemple, selon l'échelle de notation Fitch Ratings, les obligations à long terme à plus faible risque reçoivent la notation AAA, tandis que les titres de moins bonne qualité (« obligations de pacotille ») sont notés à partir de BB+.

Valeur faciale et prix d'émission d'une obligation

La valeur faciale d'une obligation correspond au montant du principal remboursé au détenteur de l'obligation, à l'exclusion des coupons. Cette somme est généralement versée en une seule fois à l'expiration de l'obligation, et demeure inchangée pendant toute sa durée de vie. Ce n'est pourtant pas toujours le cas. Par exemple, la valeur faciale de certaines obligations indexées, comme les titres du Trésor protégés contre l'inflation (TIPS), est ajustée en fonction de l'inflation.

En théorie, et à l'exception des obligations à coupon zéro, le prix d'émission doit correspondre à la valeur faciale d'une obligation. En effet, la valeur faciale équivaut au montant total prêté à l'émetteur au moment de l'achat de l'obligation. Cependant, le prix d'une obligation sur le marché secondaire, c'est-à-dire après son émission, peut fluctuer significativement sous l'effet de nombreux facteurs.

Les obligations à coupon zéro ne versent pas de coupons. Cela signifie que pour procurer un rendement, le prix d'émission de l'obligation doit être inférieur à sa valeur faciale.

Taux de coupon et échéances de coupons

Le taux de coupon d'une obligation est la relation entre le montant du coupon et la valeur faciale de l'obligation, exprimée en pourcentage. Par exemple, si la valeur faciale d'une obligation est de 1 000 € et qu'elle verse un coupon annuel de 50 €, alors son taux de coupon annuel s'élève à 5 %. Les taux de coupon sont généralement annualisés, ce qui signifie que deux paiements de 25 € correspondront également à un taux de coupon annuel de 5 %.

Il faut distinguer le taux de coupon d'une obligation du rendement courant et du rendement à l'échéance.

- Le rendement courant correspond à l'intérêt généré sur la base du cours actuel du marché de l'obligation à travers ses coupons annuels

- Le rendement à l'échéance est plus compliqué à calculer. Il exprime le total des intérêts générés sur la base du cours actuel du marché de l'obligation pendant sa durée de vie restante, et inclut tous les coupons futurs ainsi que le montant du principal.

Les échéances de coupons correspondent aux dates auxquelles l'émetteur d'une obligation est tenu de verser des coupons (ou intérêts). La fréquence de paiement des coupons, spécifiée sur l'obligation, peut être annuelle, semestrielle, trimestrielle ou mensuelle. Les obligations sont cotées au pied de coupon (« ex-coupon ») ou plein coupon (« cum-coupon »). La cotation au pied de coupon exclut le coupon couru ; le prix plein coupon inclut le prochain coupon.

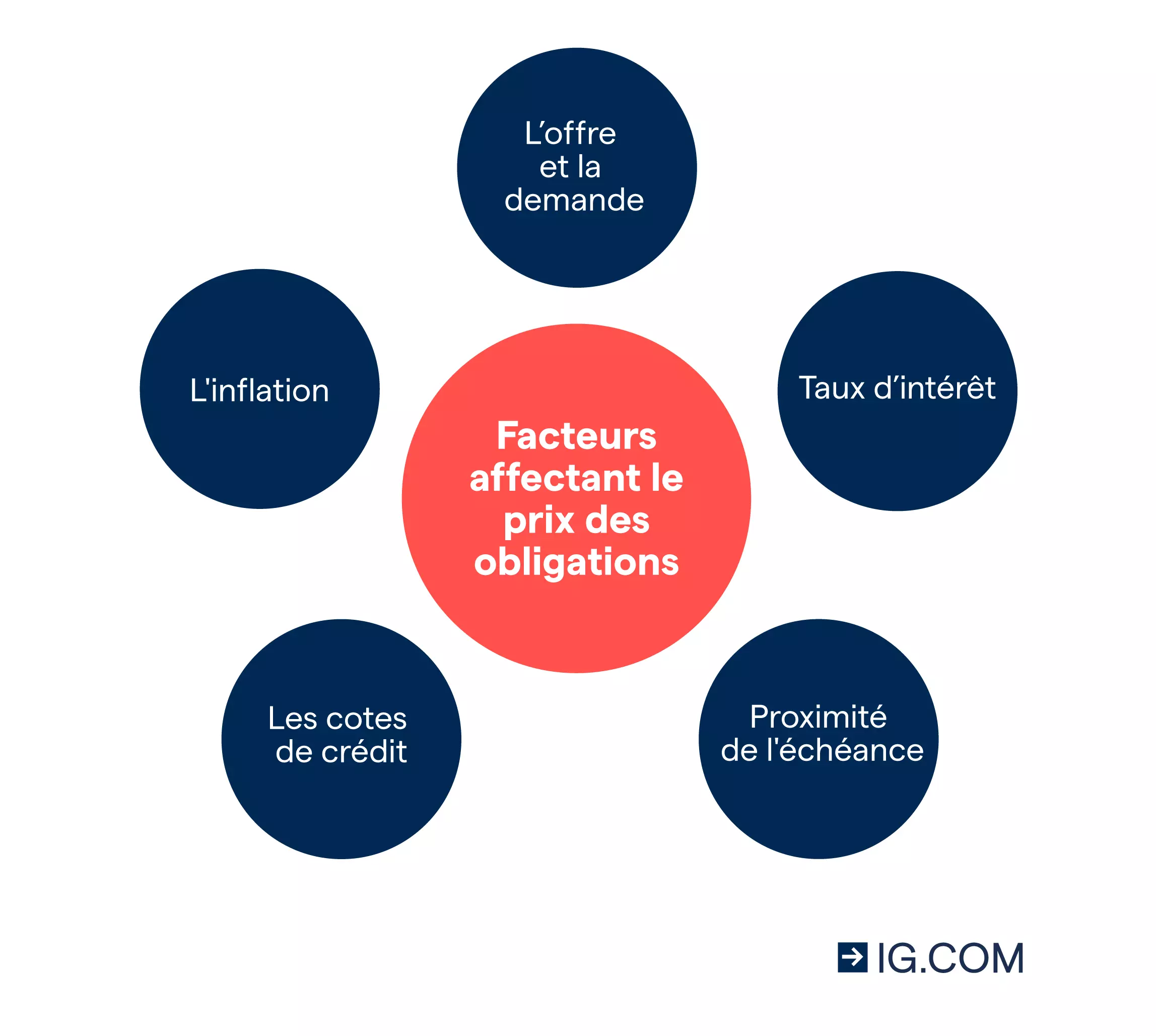

Quels sont les facteurs qui influent sur le cours des obligations?

- L'offre et la demande

- La proximité de l'échéance

- La notation de crédit

- L'inflation

L'offre et la demande

Comme pour tout autre actif négociable, le cours des obligations est influencé par les forces de l'offre et de la demande. L'offre d'obligations dépend d'organismes émetteurs et de leurs besoins en capitaux. La demande est déterminée par l'attractivité d'une obligation par rapport à des investissements alternatifs. Les taux d'intérêt ont un impact décisif sur l'offre et la demande. Lisez la suite pour comprendre la relation entre les taux d'intérêt et les prix des obligations.

La proximité de l'échéance

Les cours des obligations nouvellement émises sont toujours établis selon le taux d'intérêt actuel, ce qui signifie qu'elles sont généralement négociées au pair ou presque. Lorsqu'une obligation arrive à échéance, vous obtenez le remboursement du prêt initial. Cela signifie qu'une obligation retourne à sa valeur nominale en approchant de cette date. Le nombre restant de versements d'intérêts avant l'expiration de l'obligation a également une influence sur son cours.

La notation de crédit

Même si les obligations sont souvent considérées comme des instruments de placement conservateurs, des défauts de paiement peuvent bien se produire. En général, une obligation plus risquée se négociera à un cours plus bas qu’une obligation moins risquée avec un taux d'intérêt similaire. Comme déjà mentionné, les notations de crédit émises par les trois principales agences de notation (Standard & Poor’s, Moody’s et Fitch) sont le moyen principal d'évaluer le risque de défaut de paiement de l'émetteur d'une obligation.

L'inflation

Une forte inflation est généralement une mauvaise nouvelle pour les détenteurs d'obligations. Cela est dû à deux facteurs :

- Les paiements de coupons fixes deviennent moins rentables pour les investisseurs lorsque l'argent perd son pouvoir d'achat

- Les autorités monétaires centrales, telles que la Banque centrale européenne, ont tendance à réagir à la hausse de l'inflation en augmentant les taux d'intérêt. En raison de la relation inverse qui s'exerce entre les taux d'intérêt et les cours des obligations, plus les taux d'intérêt augmentent, plus les cours des obligations diminuent.

Prix des obligations et taux d’intérêt

Les taux d'intérêt peuvent avoir une influence majeure sur l'offre et la demande d'obligations. Si les taux d'intérêt sont inférieurs au taux de coupon d'une obligation, la demande pour cette obligation augmentera car elle représente un meilleur investissement. Cependant, si les taux d'intérêt sont plus hauts que le taux de coupon, la demande diminuera.

De même, les émetteurs d'obligations peuvent restreindre leur offre si les taux d'intérêt sont trop élevés afin de rendre l'emprunt plus abordable. En règle générale, les taux d'intérêt et les cours des obligations sont inversement corrélés : lorsque les uns augmentent, les autres baissent.

Avant de choisir votre manière de trader les obligations, il est essentiel de comprendre comment les taux d'intérêt affecteront votre stratégie globale.

Prix des obligations et la Fed

Étant donné que la Réserve fédérale est l'autorité monétaire de la plus grande économie mondiale, ses décisions politiques ont des répercussions globales. Par exemple, lorsque la Fed réduit les taux directeurs, la demande d'obligations du Trésor américain à 10 ans (T-notes) augmente car les obligations avec un taux de coupon supérieur au taux d'intérêt général attirent les investisseurs.

Les actifs des investisseurs institutionnels détenant un nombre important de T-notes, tels que les fonds de pension, les fonds communs de placement, les ETF, les banques d'investissement et les fiducies, s'apprécient lorsque le cours des T-notes et d'autres obligations augmente.

Exemples d'obligations

- Treasury Gilt britannique

- Obligations à coupon zéro

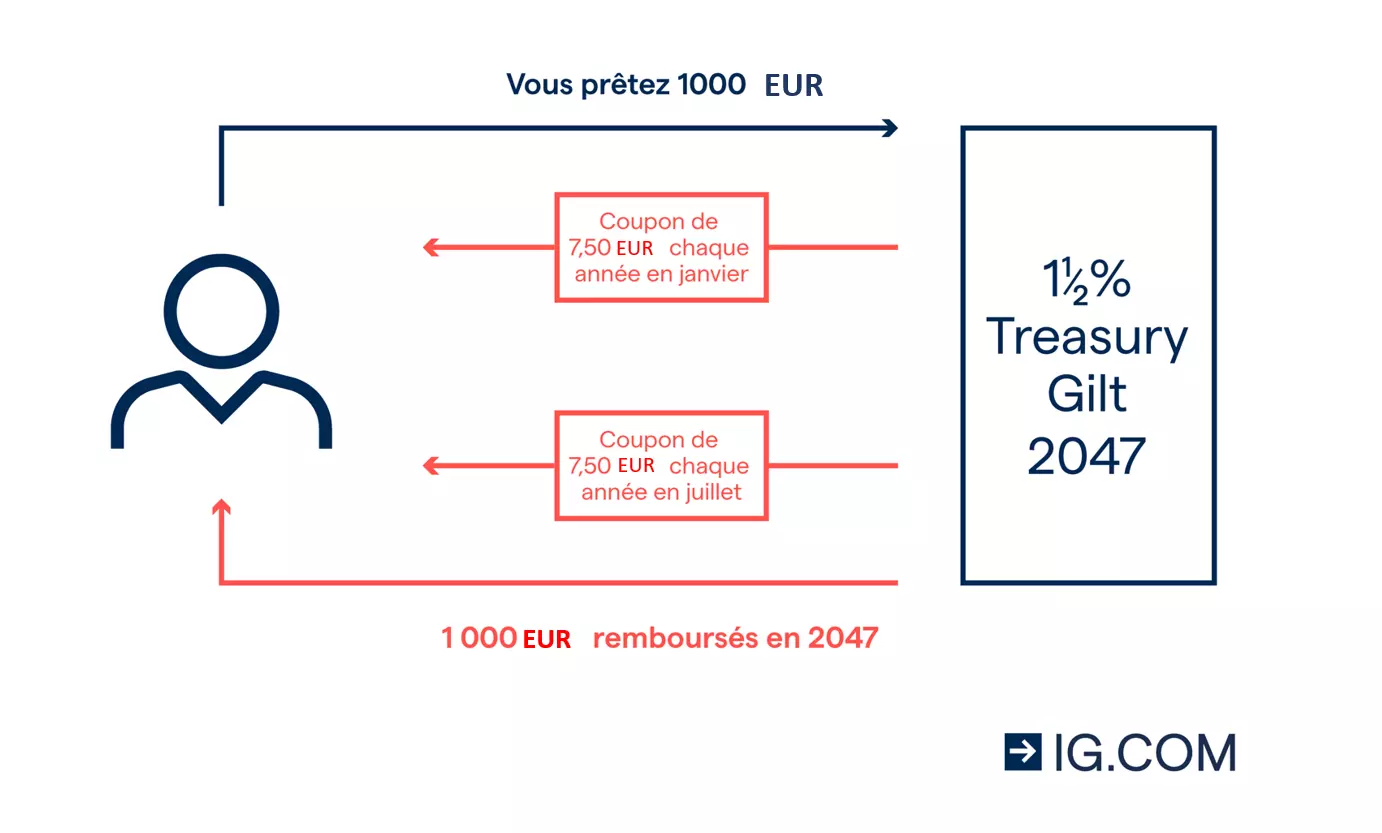

La date d'échéance de l'obligation est 2047 et le taux de coupon annuel s'élève à 1,5 %. Si vous déteniez un nominal à 1 000 £, vous recevriez deux versements à hauteur de 7,50 £ chacun le 22 janvier et le 22 juillet.

Prenons l'exemple d'une obligation à coupon zéro qui arrive à échéance dans un an. L'obligation ne verse aucun coupon, mais le rendement provient du fait que son prix d'émission est inférieur à sa valeur nominale.

Supposons que le taux d'intérêt général pour un niveau de risque comparable soit de 5,26 %. Si la valeur nominale de l'obligation est de 1000 €, pour être compétitif, l'émetteur doit fixer son prix à 950 €.

Si en tant que détenteur, vous décidez de vendre votre obligation avant sa maturité, vous pourrez réaliser un gain si le taux d'intérêt général pour le même niveau de risque a diminué entre-temps.

Si le nouveau taux d'intérêt en vigueur est de 2,56 %, vous pourriez vendre votre obligation à 975 €. À l'inverse, si le taux d'intérêt augmente jusqu'à 8,11 %, le cours du marché de votre obligation sera de 925 €.

Quels sont les risques liés aux obligations ?

Risque de crédit

Le risque de crédit est le risque que l'émetteur de l'obligation ne sera pas en mesure de verser le coupon ou rembourser le principal en totalité et à temps. Dans le pire scénario, le débiteur pourrait faire complètement défaut. Les agences de notation évaluent la solvabilité des émetteurs et les classent en conséquence.

Risque de taux d’intérêt

Le risque de taux d'intérêt correspond à l'éventualité que l'augmentation des taux d'intérêt provoque une diminution de la valeur de votre obligation. En effet, avec des taux d'intérêt élevés, vous auriez la possibilité d'obtenir un rendement plus important ailleurs (puisque la valeur de votre coupon, elle, reste fixe).

Risque d'inflation

Le risque d'inflation correspond à la possibilité qu'une hausse de l'inflation entraîne une diminution de la valeur de votre obligation. En effet, si le taux d'inflation dépasse le taux de coupon de votre obligation, votre investissement vous fera en réalité perdre de l'argent. Les obligations indexées sur l'inflation permettent de limiter ce risque.

Risque de liquidité

Le risque de liquidité est la probabilité qu'un marché n'ait pas suffisamment d'acheteurs prêts à acheter vos obligations rapidement et au cours actuel. Si vous devez vendre rapidement, vous pourriez être amené à baisser le prix.

Risque de change

Le risque de change est applicable uniquement si vous achetez une obligation rémunérée dans une devise autre que votre devise de référence. Dans ce cas, la fluctuation des taux de change pourrait faire diminuer la valeur de votre investissement.

Risque de remboursement anticipé

Le risque de remboursement anticipé survient lorsque l'émetteur a le droit, mais non l'obligation, de rembourser la valeur nominale de l'obligation avant sa date d'expiration officielle. Le non-paiement des coupons restants pourrait entraîner une perte du revenu fixe ou réduire le rendement à l'échéance de l'investissement.

FAQ

Comment fonctionnent les obligations ?

Une obligation est une forme de prêt dans laquelle l'émetteur de l'obligation emprunte au détenteur une certaine somme d’argent, appelée le principal, en contrepartie du versement d'intérêts. Le principal est généralement remboursé par l'émetteur au détenteur en une seule fois à l'échéance de l'obligation, tandis que les intérêts sont versés sous une forme de série de paiements appelés les « coupons ».

Tout comme les actions, les obligations sont des titres négociables qui peuvent être achetés et vendus sur un marché secondaire, mais il existe des différences importantes entre ces deux types d'actifs. Bien que certaines obligations soient cotées en bourse, p.ex. sur la Bourse de Londres (LSE), elles se négocient principalement de gré à gré auprès de courtiers institutionnels.

Les obligations sont-elles un bon investissement ?

Les obligations de haute qualité sont généralement considérées comme un investissement à faible risque. Cela signifie que leurs taux d'intérêt sont relativement bas. Il existe également des obligations avec des taux de coupon relativement élevés, mais elles présentent un risque plus important. En général, les investisseurs se tournent vers les obligations pour diversifier leur portefeuille et se protéger contre les retournements du marché des actions.

Quels sont des exemples d'obligations ?

Prenons l'exemple de l'obligation d'État britannique « 1½% Treasury Gilt 2047 ». Cette obligation verse deux coupons du même montant par an, à 6 mois d'intervalle (à moins que ces dates coïncident avec un jour chômé ; dans ce cas, le paiement intervient le jour ouvrable suivant).

La date d'échéance de l'obligation est 2047 et le taux de coupon annuel s'élève à 1,5 %. Si vous déteniez un nominal à 1 000 £, vous recevriez deux versements à hauteur de 7,50 £ chacun le 22 janvier et le 22 juillet.

Les obligations sont-elles garanties ?

Les obligations sont garanties lorsque le paiement du principal et des coupons est garanti par un tiers, tel qu'une compagnie d'assurance, un gouvernement ou une société mère. Parmi les obligations garanties, nous distinguons des obligations d'entreprise et des obligations municipales.

Les obligations d'État sont garanties par les États respectifs. Il est important de noter que même les obligations garanties présentent de nombreux risques, notamment le risque de crédit.

Quelles sont les obligations les plus risquées ?

Les obligations émises par des institutions avec une faible solvabilité sont les plus risquées. En général, les obligations d'entreprise sont considérées comme plus risquées que les obligations d'États issues d'économies stables. Les détenteurs d'obligations d'entreprise bénéficient toutefois d'un plus haut niveau de protection que les actionnaires. En effet, en cas d'insolvabilité, les détenteurs d'obligations sont remboursés avant les actionnaires.

Quelles sont les obligations les moins risquées ?

Les obligations émises par des institutions disposant d'une forte solvabilité sont les plus sûres. En général, les obligations d'État sont considérées comme une alternative plus sûre aux obligations d'entreprise.

Qu’est-ce qui rend les obligations attrayantes ?

L'équilibre entre la notation de crédit d'une obligation, c'est-à-dire son risque de crédit, et son rendement à l'échéance décide de l'attractivité de cette forme d'investissement. Les obligations qui attirent les investisseurs sont celles dont le rendement à l'échéance pour un niveau de risque donné est supérieur au taux d'intérêt offert par d'autres investissements avec un niveau de risque similaire.

Les obligations sont-elles un investissement sûr en cas de krach boursier ?

Les obligations d'État se portent mieux en cas de krachs boursiers que les obligations d'entreprise, mais la relation entre la performance du marché des actions et les obligations est complexe. Si des entreprises deviennent insolvables en raison d'un krach boursier, les détenteurs d'obligations pourraient recevoir un montant inférieur à leur investissement initial. Un krach boursier pourrait également entraîner la fuite de capitaux vers des investissements plus conservateurs, en stimulant la demande d'obligations d'État.

Les obligations sont-elles sans risque ?

Aucune obligation n'est à l’abri du risque. Toutes les obligations sont porteuses de risques de taux d'intérêt, d'inflation et de liquidité. Même les obligations d'État, considérées parfois comme étant sans risque en raison de la bonne solvabilité de leur émetteurs, présentent un risque de défaut de paiement.