Las acciones son uno de los instrumentos financieros más conocidos. Descubre qué son las acciones y cómo funcionan, antes de echar un vistazo a los beneficios y riesgos de operar con estos conocidos activos.

¿Qué son las acciones?

Las acciones son unidades de propiedad en una o más compañías. El titular, conocido como accionista, tendrá también el derecho a obtener una parte de los beneficios de la compañía en caso de que se paguen dividendos, así como derechos de voto, si esta se los otorga.

En español, nos solemos referir a los mercados de acciones con las palabras acciones, valores o simplemente por la expresión «invertir en empresas/compañías», pero en inglés se utilizan diferentes términos que no son intercambiables entre sí por ciertas diferencias técnicas que pueden llevar a confusión.

- «Stocks» se utiliza generalmente para referirse a las participaciones en varias compañías.

- El término en plural «shares» se entiende como las unidades de propiedad en una compañía en concreto.

- El término «equity» hace referencia a la participación total en el capital social de la empresa tras el pago de cualquier deuda.

¿Cómo funcionan las acciones?

Las acciones te ofrecen una exposición directa al rendimiento de una empresa. El valor de las acciones subirá cuando el rendimiento de la empresa sea bueno y bajará cuando no lo sea.

Las instituciones conocidas como bolsas de valores facilitan el intercambio de acciones que cotizan de forma pública. Para ello, es necesario que la empresa salga a bolsa, y la manera más habitual de hacerlo es realizando una oferta pública de venta (OPV).

Cómo comprar acciones: inversión o trading

Existen dos formas de obtener exposición a este activo: a través de la inversión o a través de la operativa con acciones. Estos dos métodos no funcionan de la misma manera, pero, a continuación, te explicamos en detalle cada uno de ellos. Es fundamental tener en cuenta que con IG operarás con acciones, no invertirás en ellas: es decir, operarás sobre los movimientos de precio de las acciones sin ser el dueño del activo en sí, lo que puedes llevar a cabo con nuestra oferta en CFD y barrera.

Invertir en acciones

La inversión es el método más conocido de los dos. Cuando inviertes en acciones, obtienes la titularidad directa de los activos. Aquellos que quieren abrir una posición a largo plazo con la expectativa de que el valor de las acciones de la empresa se aprecie, prefieren la inversión. Esto se debe a que si una empresa crece y su valor aumenta, es probable que sus acciones también suban.

Ser accionista en este caso significa que obtienes beneficios si vendes tus acciones por un precio mayor del que has pagado por ellas. Sin embargo, dado que el valor de las inversiones puede subir o bajar, podrías recibir menos de lo que hayas invertido inicialmente si el precio de las acciones de la empresa baja en el momento en el que cierres tu posición.

Operar con acciones

El trading de acciones se basa en operar sobre los movimientos de precio de las acciones sin ser el dueño del activo. Aquellos que buscan abrir una posición a corto plazo sobre el precio de las acciones de la empresa, quizás durante períodos de una mayor volatilidad o actividad de mercado, se decantan por este método.

Si decides operar, podrás «comprar» (ir largo) para operar sobre la subida de precios, así como «vender» (ir corto) para operar sobre la bajada de los mismos. Puedes operar con acciones con derivados como los CFD y las barrera, que son instrumentos apalancados.

Cuando operas con acciones con derivados apalancados como los CFD o las barrera, debes aportar una parte de tu exposición total al mercado para abrir una posición. En el caso de los CFD, se trata de un depósito llamado «margen», mientras que, para las barrera, es parte de la prima.

Ten en cuenta que el apalancamiento puede incrementar tanto tus beneficios como tus pérdidas, que pueden acumularse rápidamente si no tienes una estrategia de gestión del riesgo adecuada.

¿Por qué cotizan las empresas en el mercado de valores?

Las empresas cotizan en el mercado de valores para incrementar su capital al vender sus acciones a inversores institucionales o minoristas. Los inversores institucionales son entidades como los fondos de inversión o los bancos, mientras que los inversores minoristas son personas corrientes.

La mayoría de las empresas cotizarán en un mercado de valores nacional. Por ejemplo, en España, una amplia gama de acciones cotizan en la Bolsa de Madrid. Sin embargo, cada vez es más común que las empresas coticen en varias bolsas para sacar provecho de la inversión extranjera directa.

Para cotizar en bolsa, las empresas suelen realizar ofertas públicas de venta (OPV), sobre las que también puede operarse con CFD y barrera.

¿Qué valor tiene una acción?

Las diferentes acciones valen distintas cantidades de dinero. El valor de una acción variará en función de si se observa su valor razonable o su valor de mercado. El valor razonable es el valor intrínseco de una acción en base a los valores fundamentales de la empresa, mientras que el valor de mercado es la cantidad que los inversores están dispuestos a pagar por la acción.

El valor razonable de una acción suele ser mucho menor que el valor de mercado, ya que este último está influenciado de forma considerable por la demanda, por lo que no siempre se refleja en los valores fundamentales de una acción. Si la demanda de una acción crece mientras la oferta se mantiene constante, el precio de la acción subirá debido a que los inversores están dispuestos a pagar más.

¿Por qué operar con acciones?

Existen varios motivos por los que los inversores suelen optar por operar con acciones en lugar de invertir de manera tradicional. Uno de los más importantes es que operar con acciones con productos derivados te permite ir corto o largo, lo que te da la posibilidad de obtener beneficios de los mercados tanto alcistas como bajistas.

Esto se explica porque, cuando operas con CFD o barrera, no eres el dueño de las acciones subyacentes. Sin embargo, es necesario tener en cuenta que ir corto es un método operativo de alto riesgo que debería comprenderse de manera exhaustiva antes de llevarlo a cabo.

Por el contrario, invertir solo te ofrece la opción de ir largo sobre las acciones de una empresa, lo que significa que, de manera general, solo obtendrías beneficios si el valor de las acciones subiese.

Sin embargo, puedes recibir dividendos incluso aunque el precio de las acciones de la empresa baje. Además, puedes escoger percibir los beneficios de estos dividendos en forma de ingresos, o reinvertir dichos beneficios para sacar provecho de los intereses compuestos.

Tu decisión sobre si invertir en acciones u operar con su precio puede depender, en última instancia, de si quieres obtener exposición a largo o corto plazo.

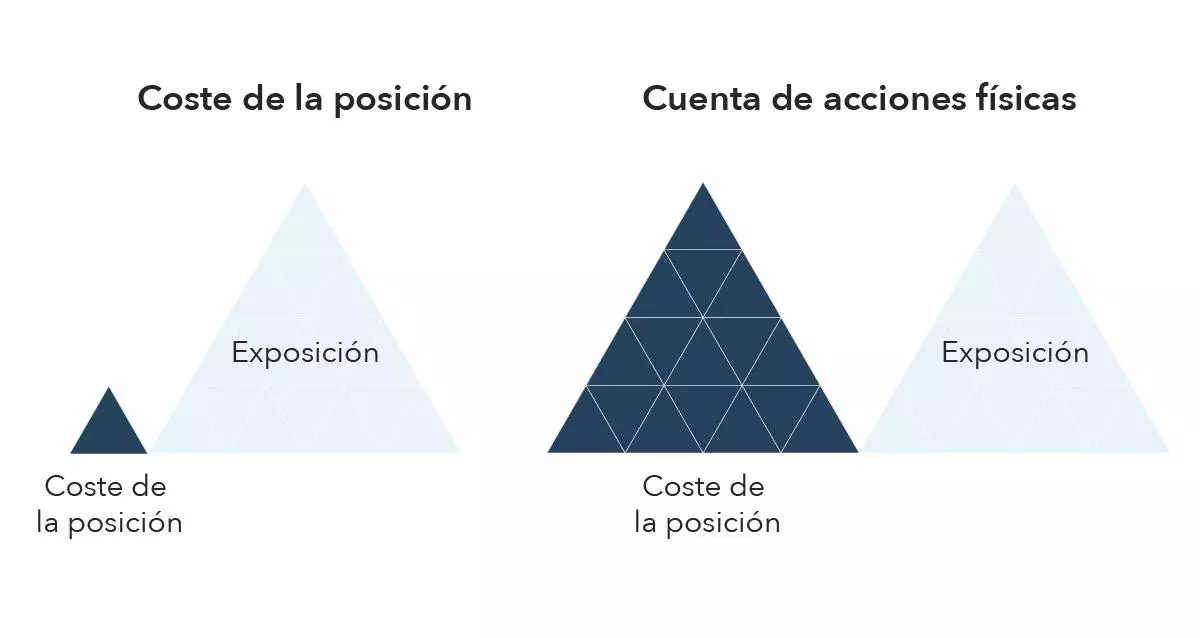

Tal y como se ha indicado, otro motivo por el que los inversores se decantan por operar es el apalancamiento. Su gran atractivo reside en que se requiere un capital inicial menor. Sin embargo, aunque el apalancamiento arroja beneficios considerables, también conlleva riesgos importantes, ya que las ganancias y las pérdidas se calculan a partir de la exposición completa de la posición, no solo de la cantidad que se requiere para abrirla.

¿Estás listo para empezar a operar?

¿Cuáles son los riesgos del trading de acciones?

Existen varios riesgos importantes que se asocian al trading de acciones, entre los que se incluyen: el riesgo sistemático, el riesgo único al que se enfrenta una empresa individual, el riesgo de incurrir en pérdidas mayores por el apalancamiento y el riesgo de pérdidas potencialmente ilimitadas al ir corto en acciones.

Riesgo sistemático y riesgo de la empresa

Tanto los inversores en acciones como aquellos que van largo en este activo se enfrentan a ambos riesgos. El riesgo sistemático es el que afronta una empresa como consecuencia de formar parte de un sistema económico más amplio. Por ejemplo, cuando la economía sufre una recesión, una empresa probablemente tendrá que enfrentarse a una demanda menor de sus bienes y servicios, independientemente de lo bien que esté gestionada. El riesgo de la empresa se conoce como «riesgo idiosincrásico», y es al que se enfrenta cada una de manera individual por sus circunstancias y retos únicos.

Apalancamiento

El apalancamiento permite a los inversores abrir una posición aportando solo una parte de la cantidad de su exposición total. A pesar de que esto significa que tu desembolso inicial es menor de lo que te supondría invertir (ya que tendrías que pagar la cantidad total de tu exposición inicial), también implica que aumentarán tus beneficios y pérdidas potenciales.

Antes de operar con derivados apalancados, es fundamental comprender cómo funciona el apalancamiento y evaluar si puedes permitirte asumir el riesgo de incurrir en pérdidas.

Operar en corto

Cuando vas corto, abrirás una operación con la venta del instrumento derivado al precio bid actual. Después, cerrarías la operación al comprar de nuevo el derivado. Si tu pronóstico es correcto y el precio del mercado disminuye (lo que significa que comprarías de nuevo el derivado a una cantidad menor), obtendrías beneficios. Sin embargo, si el precio sube y los compras de nuevo por una cantidad mayor de la que lo vendiste inicialmente, incurrirías en pérdidas.

Ir corto con derivados puede ser una forma eficaz de obtener beneficios de las acciones cuyo valor desciende. Sin embargo, es un método de trading de alto riesgo, ya que los precios de las acciones también pueden seguir subiendo (en teoría, sin límite). Esto significa que cuando abres una posición corta, puedes incurrir en pérdidas ilimitadas si el mercado se mueve en tu contra.

Gestión del riesgo

Existen algunas herramientas que los inversores pueden utilizar para gestionar su riesgo. Por ejemplo, los stops de pérdidas te permiten definir tus puntos de salida de las operaciones que se mueven en tu contra, mientras que las órdenes límite cerrarán una operación después de que el mercado se mueva una cantidad determinada a tu favor.

Cómo operar en acciones

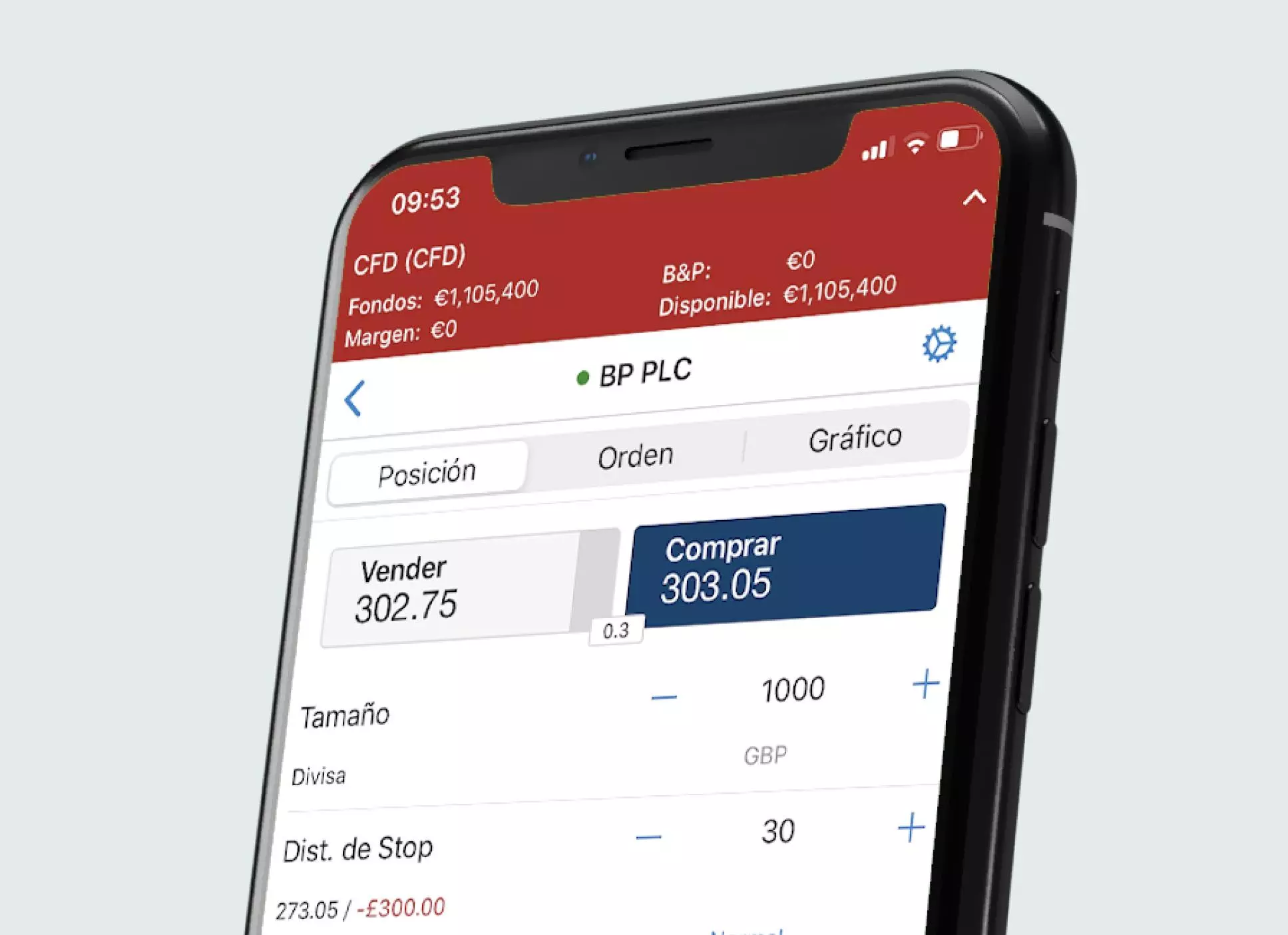

A continuación, te mostramos cómo ir largo o corto con los CFD o las barrera:

Ir largo en («comprar») acciones

- Abre tu cuenta de trading para operar con CFD o barrera y accede a nuestra plataforma de trading.

- Busca el nombre de la empresa.

- Escoge «comprar» en el ticket de operación.

- Elige el tamaño de tu posición y toma medidas para gestionar tu riesgo.

- Abre y monitoriza tu posición.

Ir corto en («vender») acciones

- Crea o abre tu cuenta de trading para operar con CFD o barrera y accede a nuestra plataforma de trading.

- Busca el nombre de la empresa.

- Escoge «vender» en el ticket de operación.

- Elige el tamaño de tu posición y toma medidas para gestionar tu riesgo.

- Abre y monitoriza tu posición.

Preguntas frecuentes

¿Cómo puedo empezar a operar en acciones?

Puedes empezar a operar con acciones en cuestión de minutos, al abrir una cuenta de trading de CFD o barrera con IG. Si no estás listo para operar en los mercados reales, puedes practicar en un entorno libre de riesgos con nuestra cuenta demo, con la que obtendrás 20 000 € en fondos virtuales de forma gratuita para ayudarte a fomentar tu confianza.

¿Cuántas acciones puede emitir una empresa?

El número mínimo de acciones que puede emitir una empresa es una. Esta situación puede darse en el caso de que solo haya un propietario de toda la compañía. Sin embargo, no existe un número máximo de acciones que una compañía pueda emitir, por lo que variará dependiendo de la empresa.

El número de acciones disponibles puede cambiar con el tiempo, ya que la compañía puede emitir más acciones o volver a comprarlas a los inversores.

¿Cuáles son los tipos de acciones?

Existen dos tipos de acciones que pueden cotizar en un mercado financiero: ordinarias y preferentes. Las acciones ordinarias permiten el derecho de voto en las reuniones de accionistas y pagos de dividendos. Las acciones preferentes no facilitan por lo general derechos de voto, aunque estos accionistas tienen prioridad frente a los accionistas comunes con respecto a las ganancias.

Amplía tus conocimientos sobre los mercados financieros

Aprende a operar sobre una amplia gama de mercados y verifica tus conocimientos con los cursos online que te ofrecemos en Academia IG.

También puede interesarte…

Comienza a operar con más de 70 mercados americanos con IG

Saca partido de la volatilidad en índices, sectores, materias primas, bonos o divisas

Compara valores para aprovechar las oportunidades

1 La protección contra el saldo negativo solo es aplicable a las deudas relacionadas con la operativa y no está disponible para los inversores profesionales.