Die Schwarzer-Schwan-Theorie: Was ist ein Schwarzer-Schwan-Ereignis?

Die Welt erlebt derzeit ein Black Swan- bzw. Schwarzer-Schwan-Ereignis, während das Coronavirus weiterhin Chaos verbreitet. Wir erklären, was Schwarzer-Schwan-Ereignisse sind und was sie für Trader bedeuten.

Was ist ein Schwarzer-Schwan-Ereignis?

„Ein schwarzer Schwan ist ein unvorhersehbares Ereignis, das über die Erwartungen an eine solche Situation hinausgeht und potenziell schwerwiegende Folgen hat. Schwarzer-Schwan-Ereignisse zeichnen sich durch ihre extreme Seltenheit, ihre schweren Auswirkungen und die weit verbreitete Behauptung aus, dass sie im Nachhinein offensichtlich waren“, schreibt Nassim Nicholas Taleb, ein ehemaliger Wall-Street-Händler, in seinem Buch „Der Schwarze Schwan: Die Macht höchst unwahrscheinlicher Ereignisse“.

Es gibt keine Einschränkungen in der Art und Weise, wie sich ein Schwarzer-Schwan-Ereignis äußern kann. Es könnte alles sein: von einer Naturkatastrophe bis zu einem Krieg, einem Finanzcrash oder dem Ausbruch eines Virus. Nach Taleb, der die Theorie darüber formulierte, wie extreme und überraschende Ereignisse eine überdimensionale Rolle im Leben spielen können, haben sie jedoch drei Merkmale gemeinsam.

Das erste Merkmal von Schwarzer-Schwan-Ereignissen ist, dass sie Ausreißer sind. Etwas, das außerhalb der normalen Erwartungen liegt, denn nichts in der Vergangenheit kann glaubwürdig darauf hindeuten, dass dieses Ereignis eintreten wird.

Das zweite Merkmal ist, dass das Ereignis eine schwere und extreme Auswirkung auf die Gesellschaft oder die Welt hat.

Das dritte Merkmal besteht darin, dass ein Schwarzer-Schwan-Ereignis vorhersehbar ist, nachdem das Ereignis bereits eingetreten ist. Zwar wird das Ereignis nicht im Voraus erwartet, aber im Nachhinein wird es erklärbar, und die Welt fragt sich, warum sie nicht darauf vorbereitet war.

Schwarzer-Schwan-Ereignisse können auch dazu eingesetzt werden, um hochwahrscheinliche Ereignisse zu beschreiben, die nicht eintreten.

Schwarzer-Schwan-Ereignisse sind von Natur aus selten, aber es ist dennoch sehr wahrscheinlich, dass etwas Ähnliches schon einmal zuvor passiert ist. Die Corona-Krise ist ein solches Schwarzer-Schwan-Ereignis, aber es ist nicht das erste Mal, dass Menschen mit einer weltweiten Pandemie zu tun haben, wenn man an die Spanische Grippe oder andere Krankheitsausbrüche denkt.

Eine Naturkatastrophe ist immer schockierend, aber sie ist schon einmal passiert, ob es sich nun um ein Erdbeben, einen Tsunami oder einen Vulkanausbruch handelt. Ein Finanzcrash kommt immer aus dem Nichts und überrascht die meisten Menschen, trotz der vielen Ereignisse in der Vergangenheit. Vor allem werden diese Ereignisse nicht als unmöglich, sondern aufgrund historischer Belege als sehr unwahrscheinlich angesehen.

Es muss auch die Rolle der Perspektive bei Schwarzer-Schwan-Ereignissen betont werden. Zum Beispiel wird ein Terroranschlag für die meisten Menschen als Schwarzer-Schwan-Ereignis eingestuft, aber nicht von den Tätern. Das bedeutet auch, dass Schwarzer-Schwan-Ereignisse nicht immer von allen als negativ empfunden werden.

Die Geschichte der Schwarzer-Schwan-Theorie

Taleb führte das Konzept der Schwarzer-Schwan-Ereignisse bereits 2001 ein. Aufmerksamkeit erregte seine Theorie 2007, als er ein ganzes Buch dem Thema widmete. Kurz darauf erlebte die Welt mit dem Finanzcrash von 2008 ein Schwarzer-Schwan-Ereignis.

Der Begriff „Schwarzer Schwan“ bezieht sich auf die Geschichte, dass die Menschen in der westlichen Welt glaubten, alle Schwäne seien weiß, einfach weil das alles war, was sie je gesehen hatten, bis diese Annahme durch die Entdeckung Australiens und dem ersten schwarzen Schwan zunichte gemacht wurde.

„Die Entdeckung des ersten schwarzen Schwans mag für einige Ornithologen eine interessante Überraschung gewesen sein, aber darin liegt nicht die Bedeutung der Geschichte. Sie veranschaulicht eine starke Einschränkung unseres Lernens aus Beobachtungen oder Erfahrungen und die Zerbrechlichkeit unseres Wissens. Eine einzige Beobachtung kann eine allgemeine Aussage entkräften, die sich aus jahrtausendelangen bestätigenden Sichtungen von Millionen von weißen Schwänen ableitet. Alles, was man braucht, ist ein einziger schwarzer Vogel“, schreibt Taleb.

Die Schwarzer-Schwan-Theorie besagt, dass das, was man nicht weiß, viel wichtiger ist als das, was man weiß. Sie können Ihr ganzes Wissen einsetzen, um sich auf alle Eventualitäten vorzubereiten, von denen Sie glauben, dass sie eintreten können, nur um dann durch ein Ereignis mit dem schwarzen Schwan widerlegt zu werden.

Beispiele für schwarzer Schwan-Ereignisse

Im Laufe der Geschichte hat es eine Reihe von Schwarzer-Schwan-Ereignissen gegeben, die sehr unterschiedliche Formen annehmen können. Beide Weltkriege, der Untergang der Sowjetunion, der Aufstieg der islamischen Fundamentalisten, 9/11, die Auswirkungen der Verbreitung des Internets und die Finanzkrisen von 1987 und 2008 sind Beispiele für Schwarzer-Schwan-Ereignisse.

Und gerade jetzt durchleben wir ein Schwarzer-Schwan-Ereignis. Es gab einige Diskussionen darüber, ob es sich bei der Corona-Pandemie um ein Schwarzer-Schwan-Ereignis handelt, aber sie erfüllt tatsächlich die Kriterien. Obwohl die Bedrohung durch ein Virus bekannt war, zeigt die mangelnde Vorbereitung von Regierungen auf der ganzen Welt, dass es als Ausreißer angesehen wurde und dass die Wahrscheinlichkeit eines solchen Ereignisses gering war.

Die Krise brachte erhebliche Konsequenzen für das öffentliche Gesundheitswesen und die Wirtschaft. Außerdem ist das Ereignis jetzt, da es eingetreten ist, erklärbar, und jeder fragt sich, warum wir nicht darauf vorbereitet waren.

Taleb argumentiert, dass die meisten wissenschaftlichen oder technologischen Durchbrüche das Ergebnis von schwarzen Schwänen sind. Die meisten Entdeckungen sind nicht unbedingt geplant gewesen, sondern zufällig oder als Folge eines schwarzen Schwan-Ereignisses gemacht worden.

Es wird beispielsweise angenommen, dass sowohl Röntgenstrahlen als auch Mikrowellenherde nur zufällig entdeckt wurden. In ähnlicher Weise bemühen sich viele Unternehmen zwar intensiv um einen Impfstoff gegen das Coronavirus, doch die bisher gefundenen wirksamen Behandlungsmethoden wurden ursprünglich alle aus anderen Gründen entwickelt, wie zum Beispiel das antivirale Medikament Remdesivir.

Die Idee dahinter ist, dass die meisten Entdeckungen durch einen Prozess aggressiven Ausprobierens und durch Irrtümer gemacht werden und nicht durch umfangreiche Entwicklung und Planung. Aus diesem Grund sind neue Technologien oder wissenschaftliche Entdeckungen normalerweise überraschend und unerwartet.

Was bedeuten Schwarzer-Schwan-Ereignisse für Trader und Anleger?

Wie bereitet man sich auf das Unbekannte vor? In der Theorie geht es nicht darum, künftige Schwarzer-Schwan-Ereignisse vorherzusagen, sondern darum, anzuerkennen, dass sie eintreten werden, und sicherzustellen, dass man bereit ist, auf alles, was passieren könnte, zu reagieren.

Das bedeutet, dass die meisten Vorhersagen und Prognosen, insbesondere die langfristigen, außer Acht gelassen werden. Taleb sagte: „Wir erstellen 30-Jahres-Prognosen zum Sozialversicherungsdefizit und zum Ölpreise, ohne uns darüber bewusst zu sein, dass wir diese nicht einmal für den nächsten Sommer vorhersagen können“. Der Grund hierfür liegt seiner Ansicht nach darin, dass „unsere kumulativen Prognosefehler für politische und wirtschaftliche Ereignisse so monströs sind“.

Das Anlegen nach den Prinzipien des schwarzen Schwans ist von Natur aus bärisch und beruht auf der Tatsache, dass sich die Welt bei katastrophalen Ereignissen mehr auf die Prävention als auf die Behandlung konzentrieren muss.

Das Problem, wenn viele Anleger und Trader beteiligt sind, besteht darin, dass präventive Taktiken selten die gleiche Belohnung bieten wie die Behandlungen. Zum Beispiel wird ein Unternehmen, das einen Impfstoff für ein Virus erfunden hat, das als Bedrohung gilt, aber bisher noch keine Krankheit oder Tod beim Menschen verursacht hat, als überflüssig angesehen und würde keinen Applaus erhalten. Wenn aber ein Unternehmen einen Impfstoff entwickelt, um eine Pandemie zu stoppen, wird es mit Belohnungen überhäuft.

Ähnlich verhält es sich, wenn ein Anleger aus Furcht vor dem Eintreten eines Schwarzer-Schwan-Ereignisses eine anhaltende Baisse durchmacht. Dann werden seine Renditen deutlich schlechter ausfallen, bis es dazu kommt.

Da jedoch die Zahl und die Extremwerte Schwarzer-Schwan-Ereignisse mit der immer komplizierter werdenden Welt zunehmen, gewinnen Schwarzer-Schwan-Anlagen an Dynamik. Es überrascht daher nicht, dass die Aufmerksamkeit dafür steigt, wenn ein Schwarzer-Schwan-Ereignis eintritt, sodass das Coronavirus wieder ins Rampenlicht gerückt wird, wenn Anleger nach Möglichkeiten suchen, das Risiko zu reduzieren, ihre Wetten abzusichern und ihre Portfolios zu diversifizieren, um sich vor dem Unbekannten zu schützen.

Dies könnte zum Beispiel bedeuten, dass Sie einen Teil Ihres Portfolios in sichere Vermögenswerte wie Gold anlegen, selbst während der Markt eine lange Hausse erlebt und der Goldpreis keine Erträge abwirft – zumindest bis die Märkte wieder einbrechen – oder dass Sie Ihre Positionen absichern. Sie werden während Hausse wahrscheinlich hinter den Erwartungen zurückbleiben, aber es wird Ihnen viel besser ergehen, wenn der Markt zusammenbricht. Oder, wenn Sie bei der Untersuchung verschiedener Aktien die Bedrohungen und Risiken berücksichtigen, die nicht bei den Hauptrisiken des Unternehmens aufgeführt sind, und wie sich die Leistung unter verschiedenen Szenarien entwickeln würde.

Bei Schwarzer-Schwan-Anlagen geht es darum, nach Aktien oder anderen Finanzinstrumenten zu suchen, die bei einem Einbruch der Märkte enorme Renditen abwerfen könnten. Die Strategie funktioniert nur, wenn tatsächlich ein Crash eintritt, sodass Sie bei einem plötzlichen Crash aufgrund eines schwarzen Schwan-Ereignisses über einen längeren Zeitraum Verluste machen würden, bevor Sie davon profitieren.

Nehmen Sie als Beispiel Universa Investments. Der von Mark Spitznagel und Taleb geführte Schwarzer-Schwan-Fonds „formalisierte und institutionalisierte die Idee des Tail-Risk-Hedging“ und hat seit dem Ausbruch des Coronavirus, der die Märkte in Aufruhr versetzte, enorm profitiert. Es wird berichtet, dass der Fonds während der Krise um mehr als 3600 % gestiegen ist. Hier muss allerdings auch erwähnt werden, dass seine Leistung in den letzten zehn Jahren wenig inspirierend und verlustreich war, da die Märkte ihr Hausse fortsetzten.

Die Strategie scheint sich jedoch langfristig auszuzahlen, wenn man bedenkt, dass der Fonds in den letzten zehn Jahren vermutlich immer noch um über 200 % gestiegen ist, was vor allem auf die letzten Monate zurückzuführen ist. Einem anderen Bericht zufolge, hätte ein Anleger nur 3,3 % seines Portfolios in Universa und den Rest in einen S&P 500 Tracker-Fonds anlegen müssen, um im März 2020 eine Rendite von 0,4 % zu erzielen – ein Monat, in dem der Referenzindex um 12 % gefallen ist.

Schwarzer Schwan-Anlagen sind nichts für schwache Nerven oder Ungeduldige. Wie Spitznagel einmal gesagt hat, ist es so, als ob Sie zehn Jahre lang versuchen, Klavier spielen zu lernen und sich abmühen, „Chopsticks“ zu spielen, alles in der Hoffnung, dass Sie eines Tages Rachmaninow spielen können.

Bei diesem Artikel handelt es sich um eine Werbemitteilung. Diese Informationen werden von IG Europe GmbH (IGE) bereitgestellt. Zusätzlich zum untenstehenden Haftungsausschluss enthält das Informationsmaterial auf dieser Seite weder eine Auflistung unserer Handelskurse noch ein Angebot oder eine Aufforderung zum Handel mit genannten Finanzinstrumenten. IGE übernimmt keine Gewähr für die Richtigkeit und Vollständigkeit dieser Informationen und übernimmt in der Folge keine Verantwortung für die Verwendung dieser Informationen und daraus resultierender Folgen. Die zur Verfügung gestellten Informationen stellen keine Anlageberatung dar, berücksichtigen also nicht die spezifischen Anlageziele, den Anlagehorizont sowie die finanzielle Situation einzelner Personen, welche diese Information erhalten. Der Anleger allein trägt das Risiko für jede eigenverantwortlich getroffene Anlageentscheidung oder Durchführung von Transaktionen in Finanzinstrumenten. Die Informationen wurden darüber hinaus nicht in Übereinstimmung mit den gesetzlichen Vorschriften zur Förderung der Unabhängigkeit des Investment Researchs (Anlage-oder Anlagestrategieempfehlungen) erstellt und gelten daher insgesamt als Werbemitteilung. Obwohl der Handel in Finanzinstrumenten, die Gegenstand dieser Informationen sind, vor der Bereitstellung dieser Informationen an Kunden und andere Personen für die Mitarbeiter der IG nicht verboten ist, darf gemäß unserer Policy die Information nicht zum Vorteil der Mitarbeiter oder IG genutzt werden. Wir sind bestrebt wirksame organisatorische und administrative Vorkehrungen zu treffen und aufrechtzuerhalten, um alle angemessenen Schritte zu unternehmen, um zu verhindern, dass Interessenkonflikte ein wesentliches Risiko für die Interessen unserer Kunden darstellen oder zu einem solchen führen. Wir verfolgen eine Politik der Unabhängigkeit, die von unseren Mitarbeitern verlangt im Interesse unserer Kunden zu handeln und jegliche Interessenkonflikte bei der Erbringung unserer Dienstleistungen außer Acht zu lassen. Darüber hinaus liegt es nicht im Interesse von IG, die relevanten Informationen einem der Emittenten vor deren Veröffentlichung weiterzuleiten. Die hier erwähnten organisatorischen und administrativen Kontrollen werden in unseren Grundsätzen zur Handhabung von Interessenkonflikten dargelegt. Eine Zusammenfassung der Grundsätze für die Handhabung von Interessenkonflikten ist auf unserer Website verfügbar.

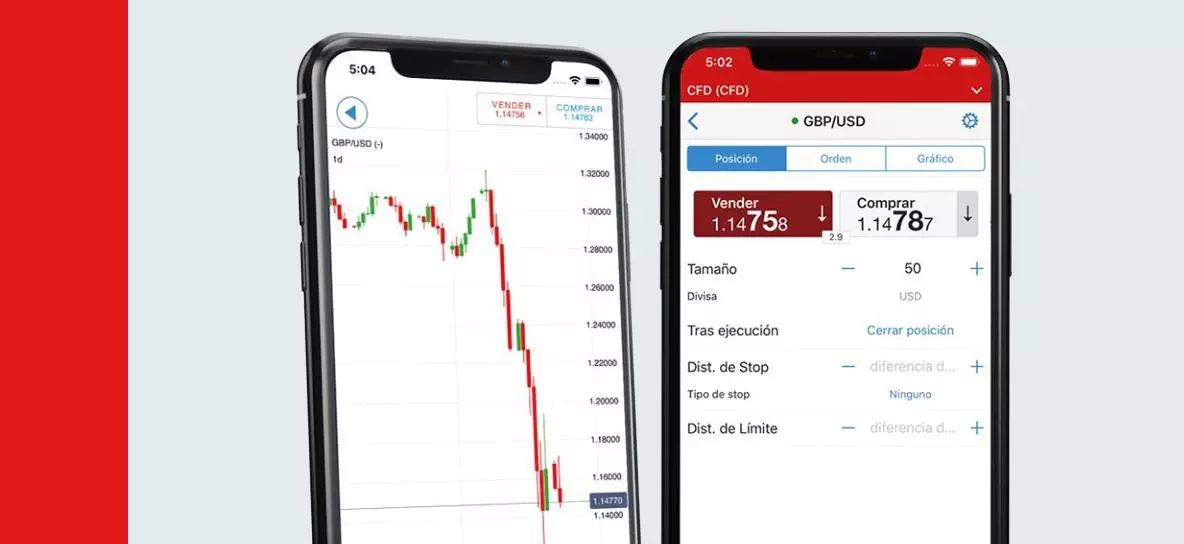

Sie sehen eine Handelschance?

Ergreifen Sie sie. Handeln Sie auf unserer preisgekrönten Plattform auf mehr als 17.000 Märkten. Mit engen Spreads auf Indizes, Aktien, Rohstoffe und mehr.